Die Nächste Große Entscheidung: FED-Sitzung im September

22.08.2024 | Tea Muratovic

Die bevorstehende Sitzung des Federal Open Market Committee (FOMC) am 17. und 18. September 2024 ist ein heiß erwarteter Termin in der Finanzwelt.

Die bevorstehende Sitzung des Federal Open Market Committee (FOMC) am 17. und 18. September 2024 ist ein heiß erwarteter Termin in der Finanzwelt.Viele Experten gehen davon aus, dass die Fed die Zinssätze bei 5,25%-5,50% unverändert lassen wird, in Erwartung einer weiteren Abkühlung der Inflation in Richtung ihres 2%-Ziels. Dennoch hat die jüngste Marktvolatilität auch Spekulationen über eine Zinssenkung im September ausgelöst, möglicherweise zwischen 25 und 50 Basispunkten. Laut der neuesten Reuters-Umfrage vom Montag, dem 19. August, erwarten 55 von 101 befragten Analysten, dass die Fed die Zinssätze in diesem Jahr um 75 Basispunkte senken wird.

Bevor wir uns in die weiteren Diskussionen stürzen, ist es wichtig zu verstehen, was das FOMC eigentlich tut.

Das FOMC verstehen

Das FOMC ist ein Bestandteil der Federal Reserve, der Zentralbank der Vereinigten Staaten. Das Komitee ist verantwortlich für die Festlegung des Leitzinses, also des Zinssatzes, zu dem sich Banken über Nacht gegenseitig Geld leihen. Dieser Zinssatz ist entscheidend, da er alle anderen Zinssätze in der Wirtschaft beeinflusst, einschließlich der für Hypotheken, Autokredite und Sparkonten.

Das FOMC trifft sich achtmal im Jahr, ungefähr alle sechs Wochen, um die wirtschaftlichen Bedingungen zu überprüfen und zu entscheiden, ob der Leitzins angehoben, gesenkt oder beibehalten wird. Diese Sitzungen werden mit Spannung erwartet, und die getroffenen Entscheidungen haben weitreichende Auswirkungen auf die Wirtschaft und die Finanzmärkte.

Die Macht der Statistik!

In dieser angespannten Atmosphäre wird jede Datenveröffentlichung und jede Äußerung der Fed genau unter die Lupe genommen. Doch während die meisten Anleger gespannt auf die Entscheidung der Zentralbank und die damit verbundenen Signale blicken, treten die relevanten Kursbewegungen statistisch gesehen bereits im Vorfeld auf. Und die können Sie sich zunutze machen!

In einem der vergangenen Seasonal Insights haben wir die durchschnittliche Performance des S&P 500 vor und nach der Fed-Sitzung in den letzten 25 Jahren analysiert. In diesem Artikel kamen wir zu dem Schluss, dass der S&P 500 in den zwei Tagen vor dem zweiten Sitzungstag der Fed im Durchschnitt um 0,36 % gestiegen ist. Dies mag auf den ersten Blick wenig erscheinen. Aber bedenken Sie: Auf das Jahr gerechnet entspricht dies 66,55 %! Immerhin erfolgte der Anstieg in nur zwei Tagen.

Wie immer ist Information Macht, und jetzt können Sie auf diese mit nur wenigen Klicks zugreifen:

1. Wählen Sie ein Instrument, z.B. den S&P 500.

2. Klicken Sie auf "Events" in der oberen linken Ecke des Charts.

Quelle: Seasonax, 30 Tage kostenloser Zugang https://app.seasonax.com/signup

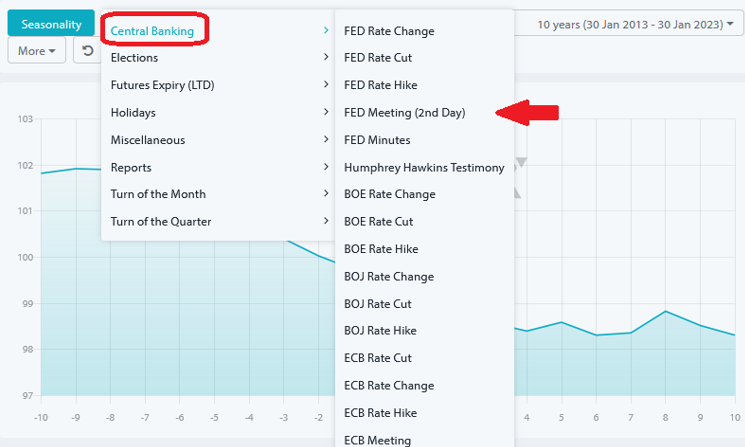

3. Wählen Sie ein Ereignis wie die FED-Sitzung aus dem Dropdown-Menü aus.

Quelle: Seasonax, 30 Tage kostenloser Zugang https://app.seasonax.com/signup

Der Event Chart zeigt Ihnen nun den durchschnittlichen Preistrend des Instruments rund um das Ereignis. Sie können dann einen Start- und Endpunkt auswählen, um ein Muster genauer zu untersuchen. Dies ist vergleichbar mit der detaillierten Musteranalyse, die Sie aus dem saisonalen Chart kennen. Dazu gehören verschiedene Statistiken, die kumulierte Ertragskurve und das Verteilungsdiagramm.

Natürlich ist es nicht nur die FED-Sitzung, die Einfluss auf die Preise hat; viele andere Ereignisse tun dies ebenfalls. Dadurch steht Ihnen eine breite Palette von Ereignissen zur Auswahl: von Berichten (wie dem Verbraucherpreisindex oder Arbeitsmarktdaten) über Fälligkeitstage von Futures (wie die dreifachen Hexensabbat-Tage) bis hin zu Kalendereignissen.

Saisonalität und die FED

Einer der wichtigsten Faktoren im Entscheidungsprozess des FOMC sind Wirtschaftsdaten, einschließlich Beschäftigungszahlen, Inflationsraten und BIP-Wachstum. Viele dieser Datenpunkte unterliegen jedoch erheblichen saisonalen Schwankungen.

So steigen beispielsweise die Einzelhandelsumsätze während der Weihnachtszeit im November und Dezember oft sprunghaft an, während sich die Bautätigkeit in den Wintermonaten aufgrund der rauen Witterungsbedingungen verlangsamen kann. Um diesen Schwankungen Rechnung zu tragen, werden Wirtschaftsdaten häufig "saisonbereinigt". Das bedeutet, dass statistische Verfahren eingesetzt werden, um die Auswirkungen saisonaler Muster zu beseitigen, was einen klareren Vergleich der Daten im Zeitverlauf ermöglicht.

Dennoch kann die Jahreszeit selbst mit diesen Anpassungen die Interpretation der Daten durch das FOMC beeinflussen. Ein schwacher Beschäftigungsbericht im Januar könnte beispielsweise weniger kritisch bewertet werden, wenn das FOMC die Auswirkungen von Entlassungen nach den Feiertagen und Winterwetter berücksichtigt. Genauso wie die Entscheidungen des FOMC durch Saisonalität beeinflusst werden können, können auch die Reaktionen des Marktes davon beeinflusst werden. Anleger sind sich der potenziellen saisonalen Muster in Wirtschaftsdaten und im Verhalten des FOMC sehr bewusst. Infolgedessen passen sie ihre Erwartungen und Handelsstrategien möglicherweise je nach Jahreszeit an.

Beispielsweise hat der Aktienmarkt in der Vergangenheit eine Tendenz gezeigt, in den letzten Monaten des Jahres besser zu performen – ein Phänomen, das als "Santa Claus Rally" bekannt ist. Diese Rallye wird oft durch den Optimismus der Anleger während der Feiertagssaison und die Erwartung angetrieben, dass das FOMC gegen Jahresende keine störenden politischen Änderungen vornehmen wird. Umgekehrt sind die Sommermonate manchmal durch geringere Handelsvolumina und einen stärkeren Fokus auf die FOMC-Sitzungen in der Jahresmitte gekennzeichnet.

Steht die nächste Zinssenkung bevor?

Die neuesten Daten aus den USA zeigen ein "Goldlöckchen-Szenario". Die Wirtschaft ist weder zu heiß noch zu kalt, sondern genau richtig. Die neuesten CPI- und PPI-Zahlen zeigen einen anhaltenden Abwärtstrend, der Arbeitsmarkt ist schwächer (aber entscheidend ist, dass er nicht zusammenbricht), und das Wachstum bleibt stabil. Dies ist ein positives Umfeld für US-Aktien und nimmt den Druck von der Fed, die Zinsen sehr schnell zu senken. Die neuesten NFP-Arbeitsmarktzahlen zeigen eine weitere Abschwächung des Arbeitsmarktes, aber es besteht kein Grund zur Panik, wie es die Märkte Anfang August getan haben.

Solange die Inflation abkühlt, kann die Fed die Zinsen senken, und die Märkte sehen derzeit eine 77%ige Chance auf eine Zinssenkung um 25 Basispunkte im September. Fed-Chef Powell dürfte sich diese Woche in Jackson Hole über den jüngsten Rückgang des CPI freuen, was leicht ein starker Treiber für Kursgewinne bis zum Ende dieser Woche sein könnte.

Das Beste aus Events herausholen

Als Trader können Sie saisonale Muster direkt handeln. Alternativ können Sie sie auch als Filter verwenden: Statistisch gesehen, wie wir im Beispiel der FED-Sitzung gesehen haben, ist es besser, an diesen beiden Tagen nicht auf fallende Kurse zu setzen. Wenn Sie eine langfristigere Perspektive haben, nutzen Sie diese Erkenntnisse, um Ihren Einstiegszeitpunkt zu optimieren: Kaufen Sie Aktien am Tag vor der FED-Sitzung und nicht unmittelbar nach der Bekanntgabe des Sitzungsergebnisses.

Testen Sie es 30 Tage kostenlos und erkunden Sie Muster in verschiedenen Märkten, einschließlich Indizes, (Krypto-)Währungen, Aktien und Rohstoffen.

© Tea Muratovic

Co-Founder und Managing Partner von Seasonax

Betreten Sie die Welt der saisonalen Chancen. Um weitere Handelschancen mit überdurchschnittlichem Gewinnpotenzial zu identifizieren, verwenden Sie am besten unseren Saisonalitäts-Screener. Der Screener ist ein integraler Bestandteil Ihres Seasonax-Abonnements und findet für Sie geeignete saisonale Muster für profitable Engagements ab einem bestimmten Datum. Entdecken Sie Aktien mit starken saisonalen Mustern, die fast jedes Kalenderjahr wiederkehren mit der Hilfe von Seasonax - das spart Ihnen Zeit und verschafft Ihnen einen dauerhaften Vorsprung!