Revolution und Marktzyklen

13.06.2008 | Clif Droke

In der Zeit nach der Kreditkrise, der Deflation im Immobiliensektor und der Korrektur am Aktienmarkt konnte und kann man in vielen Internet-Chats und Message Boards verblüffenderweise immer häufiger das Gerede über Revolutionen verfolgen.

In der Zeit nach der Kreditkrise, der Deflation im Immobiliensektor und der Korrektur am Aktienmarkt konnte und kann man in vielen Internet-Chats und Message Boards verblüffenderweise immer häufiger das Gerede über Revolutionen verfolgen. Dabei handelt es sich wohlgemerkt nicht um müßiges Gequatsche. Es ist Teil einer ersthaften Diskussion über die beunruhigende Möglichkeit eines Aufstands des Militärs, sollte sich die wirtschaftliche Situation weiter verschlechtern. "Der typische Schwulst für Außenseitergruppen", so reagiert manch einer auf das plötzliche Auftauchen dieser revolutionären Raserei. Betrachtet man die Marktzyklen, so können längerfristige Folgen, die auch mit diesem Gerede thematisiert werden, nicht so einfach abgetan werden.

Auf Anhieb können hier zwei Rückschlüsse gezogen werden. Der erste betrifft die sehr liberale Verwendung des Wortes "Revolution", die man so für gewöhnlich nur in Zeiten von Tiefstständen im Finanzmarkt und in der Wirtschaft hört. Ein Blick in die Geschichte zeigt, dass die meisten echten Revolutionen auf große Finanzdebakel oder ökonomischen Depressionen folgten. Revolutionen sind in den meisten Fällen tatsächlich die Konsequenz von langfristigen Tiefs im Kress-Zyklus.

Daher überrascht es nicht, dass die kommenden vier Jahre von einer rigiden Geldwirtschaft in den USA geprägt sein werden (Danke Alan Greenspan!), der Zeitpunkt der höchsten öffentlichen Wahrnehmung wurde dahingehend schon in diesem Jahr erreicht - was die Mainstream-Medien und den durchschnittlichen Konsumenten/ Investor angeht. Zur höchsten Wahrnehmung und zum größten Händeringen als Reaktion auf eine schwache Wirtschaft, kommt es immer am Ende eines wirtschaftlichen Abschwungs oder aber in dessen unmittelbarer Nähe. Wenn wir also davon ausgehen, dass die Phase der ökonomischen Schwäche hinter uns liegt, dann mach es voll und ganz Sinn, dass diese Themen bei den sogenannten "Randgruppen" des sozio-ökonomischen Spektrums dominieren.

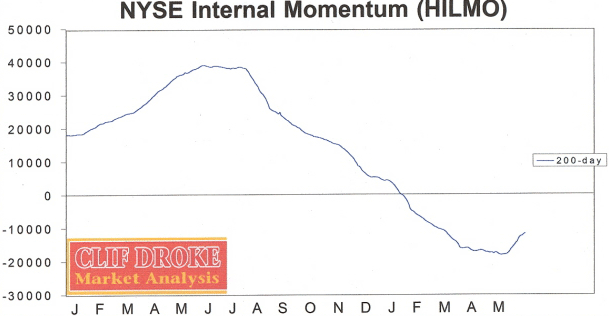

Auch die Tatsache, dass sich der US-Aktienmarkt derzeit, nach dem Debakel Anfang des Jahres, in einer ausgeprägten Talsohle befindet, lässt sich ganz offensichtlich anhand der internen Indikatoren ablesen. Damit Sie wissen, was ich meine, werfen wir einen Blick auf den dominanten, langfristigen Indikator für das interne Momentum, auch bekannt unter dem Namen HILMO. HILMO steht für das Hi-Lo-Momentum und misst die Änderungsrate bei jenen Aktien, die neue Hoch- und Tiefstände machen: Hochs minus Tiefs. Die Hi-Lo-Änderungsrate ist einer der besten Wege, die stufenweise ansteigende Nachfrage nach Aktien zahlenmäßig festzuhalten.

Der Chart oben zeigt die 200-Tage-Änderungsrate für die gesamte Anzahl neuer Hochs am NYSE. Wichtig hierbei: Einige Wochen bevor der Aktienmarkt im Oktober seine endgültigen Hochstände für 2007 erreichte, war der 200-Tage-Hilmo-Indikator schon wieder dabei überzurollen, nachdem er schon im Juni-Juli ausgetoppt war. Immer dann, wenn der 200-Tage-HILMO fällt und in negatives Gebiet übergeht, wird der Markt unnormal anfällig für schlechte Nachrichten. Größere Preisschocks häufen sich dann.

Der 200-Tage-HILMO-Indikator hielt sich in diesem Jahr fast immer auf dem Weg nach unten - bis zum letzten Monat, als er sich den kurz- bis mittelfristigen Indikatoren für das interne Momentum auf ihrem Weg nach oben anschloss. Die anderen eben genannten Indikatoren zeigten schon seit März nach oben. Mit den Verbesserungen im 200-Tage-HILMO zeigt sich auch, dass das langfristige, interne Momentum nach oben abgedreht ist, womit der Markt weniger anfällig ist, von schlechten Nachrichten z.B. über die Kreditkrise, die Ölkrise usw. "torpediert" zu werden, so wie es noch Ende 2007 und Anfang 2008 der Fall gewesen ist.