Konjunkturhoffnungen beflügeln, unsere Zweifel bleiben

04.05.2009 | Eugen Weinberg

Die Rohstoffmärkte werden derzeit vom Optimismus beflügelt, oder zumindest von der Hoffnung auf eine Abschwächung der Konjunkturabschwächung. Noch fehlen die handfesten Beweise dafür, dass die Konjunktur bald anspringt und die Kommentierung erinnert an die allgemeine Stimmung der Marktteilnehmer im Jahr 1930, die davon ausgingen, dass das Schlimmste überstanden sei und man sich wieder im Aufwärtstrend befindet.

Die Rohstoffmärkte werden derzeit vom Optimismus beflügelt, oder zumindest von der Hoffnung auf eine Abschwächung der Konjunkturabschwächung. Noch fehlen die handfesten Beweise dafür, dass die Konjunktur bald anspringt und die Kommentierung erinnert an die allgemeine Stimmung der Marktteilnehmer im Jahr 1930, die davon ausgingen, dass das Schlimmste überstanden sei und man sich wieder im Aufwärtstrend befindet.Energie

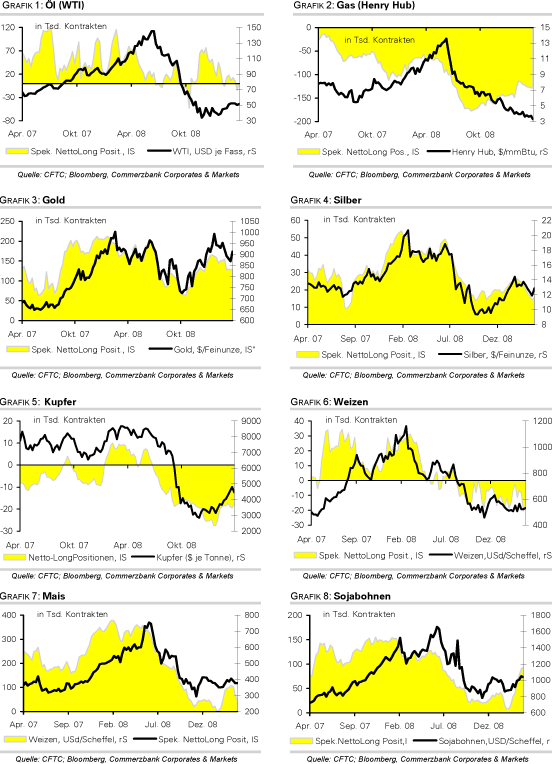

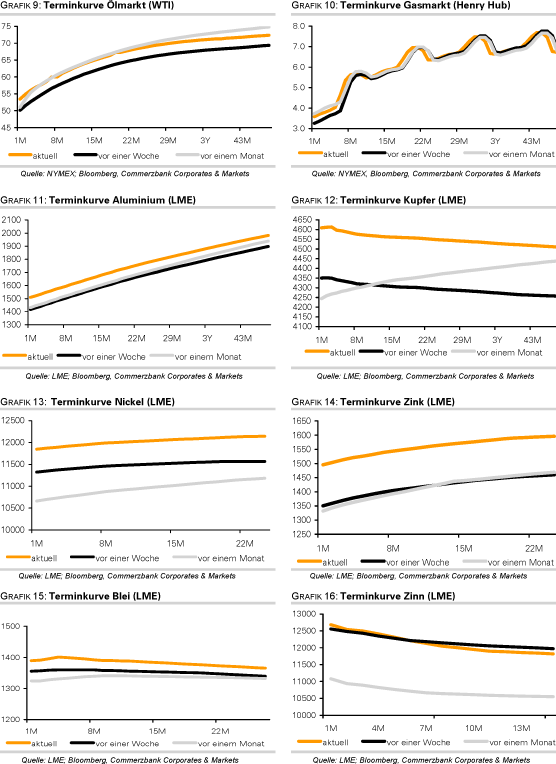

Der zunehmende Optimismus belastet den „sicheren Hafen“ US-Dollar und trägt zu steigenden Aktienmärkten bei, die wiederum den Ölpreis unterstützen. Mittlerweile handelt der WTI-Ölpreis am oberen Ende der Preisspanne zwischen 45 USD und 55 USD, die wir für die nächsten Wochen erwarten. Ein Ausbruch nach oben ist angesichts der negativen Fundamentaldaten unwahrscheinlich. Auch dürfte der Anstieg teilweise auf die Eindeckung von Shortpositionen zurückzuführen sein. Die spekulativen Netto-Short Positionen wurden in der Woche zum 28. April komplett glatt gestellt, von 14,6 Tsd. Kontrakten in der Woche zuvor.

Einer Reuters-Umfrage unter Ölfirmen, OPEC-Offiziellen und Analysten zufolge sank die OPEC-Produktion (ohne Irak) im April um 110 Tsd. auf 25,52 Mio. Barrel pro Tag. Damit wurden die beschlossenen Produktionskürzungen von insgesamt 4,2 Mio. Barrel pro Tag zu 84% umgesetzt. Dennoch haben die Produktionskürzungen nicht verhindern können, dass die Lagerbestände in den Industrieländern bis zuletzt weiter gestiegen sind. Diese deckten im Februar den Rohölbedarf von 61,6 Tagen ab, den höchsten Stand seit 1993. Ein Grund hierfür könnte sein, dass die Öllieferungen aus anderen Ländern nicht im selben Ausmaß zurückgehen, sondern wie im Falle des Irak sogar steigen. Der Irak hat im April 1,821 Mio. Barrel Rohöl pro Tag exportiert und will die Exporte im Mai sogar auf mehr als 1,9 Mio. Barrel pro Tag steigern. Der Irak ist seit 1998 von den OPEC-Produktionsquoten ausgenommen.

Edelmetalle

Der Goldpreis handelt weiter knapp unter der Marke von 900 USD je Feinunze. Gold hinkt somit den konjunktursensiblen Rohstoffen hinterher, was angesichts der Funktion von Gold als sicherer Hafen in Krisenzeiten nicht überraschend ist. Dass der Goldpreis nicht unter Druck gerät, dürfte vor allem am schwächeren US-Dollar liegen, welcher zu den freundlichen Aktienmärkten ein Gegengewicht bildet. andererseits gleichen einander aus und halten den Goldpreis stabil in einer Spanne zwischen 880 und 900 USD. Wir sehen weiterhin das Risiko in einem weiteren Rückgang des Goldpreises. Neben einer schwächeren Investmentnachfrage belastet vor allem das steigende Angebot an Altgold. Im ersten Quartal sollen nach Angaben eines in Dubai ansässigen Rohstoff- und Finanzdienstleisters 500 Tonnen Altgold in den Mittleren Osten geflossen sein und damit 200 Tonnen mehr als im gesamten vergangenen Jahr. Marktbeobachter gehen von einem anhaltend kräftigen Zufluss an Altgold aus. Die spekulativen Netto-Long Positionen stiegen in der vergangenen Woche geringfügig auf 129,1 Tsd. Kontrakte und deuten damit auf einen anhaltenden Optimismus hin.

Industriemetalle

Konjunkturhoffnungen ließen auch die Industriemetallpreise deutlich steigen. Vor allem die weitere Verbesserung des Einkaufsmanagerindex für das verarbeitende Gewerbe in China schürt Hoffnungen auf eine Stabilisierung der Nachfrage. Immerhin stieg der Index nun den fünften Monat in Folge und deutet mit einem Niveau von 53,5 auf eine Expansion im mit Abstand wichtigsten Absatzmarkt für Industriemetalle hin. Zink konnte am Freitag mit über 6% am stärksten zulegen. Hier helfen die seit Mitte April um über 30 Tsd. Tonnen bzw. 6,5% gefallenen LME-Lagerbestände. Hinzu kam, dass die Zinkproduktion in Japan weiter zurückgeführt wurde. Sie lag im März knapp 33% unter Vorjahr. Japan stellt gut 5% der weltweiten Zinkproduktion.

Auch die Lagerbestände für Kupfer fallen weiter. Die LME Vorräte in den asiatischen Lagerhäusern sind auf den niedrigsten Stand seit 4 Jahren gefallen. Kupfer wird zusätzlich unterstützt von einer wegen sinkender Erzgehalte fallenden Produktion in Chile. Sie lag im ersten Quartal um 6,1% unter Vorjahr. Dennoch: wir denken, dass der durch Chinas Reservekäufe bedingte Nachfrageschub temporär ist und mit einer Normalisierung die Kupferpreise unter Druck geraten. Die Spekulanten an der COMEX haben ihre Netto-Short Positionen in der vergangenen Woche leicht abgebaut. Sie bleiben aber deutlich Netto-Short.

Heute bleibt die LME wegen eines Bankfeiertags geschlossen.

Agrarrohstoffe:

Die Preise für Mais, Weizen und Sojabohnen an der CBOT haben den Schock der Schweinegrippe gut verarbeitet und konnten ab Mitte letzter Woche deutliche Gewinne verbuchen. Dies gilt insbesondere für Sojabohnen, welche auf ein 7-Monatshochs von 11,30 USD je Scheffel gestiegen sind. In der vergangenen Woche senkte die Getreidebörse von Buenos Aires die Prognose für die diesjährige Sojabohnenernte in Argentinien um weitere 2,2 Mio. Tonnen auf nur noch 34 Mio. Tonnen nach unten. Da gleichzeitig die Nachfarge aus China robust bleibt, steigt der Bedarf an Sojabohnen aus den USA. Wie das US-Landwirtschaftsministerium berichtet, stiegen die Ausfuhren von US-Sojabohnen in der Woche zum 23. April auf 835 Tsd. Tonnen, den höchsten Stand seit sieben Wochen.

Der weltgrößte Zuckerhändler Czarnikow rechnet mit einem Rekordrückgang der Zuckerproduktion in Indien in diesem Erntejahr um 44% auf nur noch 14,7 Mio. Tonnen. Im Februar rechnete Czarnikow noch mit einem Produktionsvolumen von 17 Mio. Tonnen. Indien ist der zweitgrößte Zuckerproduzent hinter Brasilien und der weltgrößte Zuckerverbraucher weltweit. Die niedrigere Zuckerproduktion in Indien dürfte daher zu einem beträchtlichen Defizit am Zuckermarkt beitragen und einen weiteren Anstieg der Zuckerpreise unterstützen. Dagegen soll die Zuckerproduktion in Brasilien auf 36,4 bis 37,9 Mio. Tonnen steigen, von 31,6 Mio. Tonnen im vergangenen Jahr. Dies dürfte dem jüngsten Preisanstieg bei Grenzen setzen.

CFTC Daten: Netto-Long Positionen nicht-kommerzieller Anleger vs. Preis

Terminkurven ausgewählter Rohstoffe: aktuell, vor einer Woche und vor einem Monat

© Eugen Weinberg

Senior Commodity Analyst

Quelle: Commerzbank AG, Corporates Markets

Diese Ausarbeitung dient ausschließlich Informationszwecken und stellt weder eine individuelle Anlageempfehlung noch ein Angebot zum Kauf oder Verkauf von Wertpapieren oder sonstigen Finanzinstrumenten dar. Sie soll lediglich eine selbständige Anlageentscheidung des Kunden erleichtern und ersetzt nicht eine anleger- und anlagegerechte Beratung. Die in der Ausarbeitung enthaltenen Informationen wurden sorgfältig zusammengestellt. Eine Gewähr für die Richtigkeit und Vollständigkeit kann jedoch nicht übernommen werden. Einschätzungen und Bewertungen reflektieren die Meinung des Verfassers im Zeitpunkt der Erstellung der Ausarbeitung und können sich ohne vorherige Ankündigung ändern.