Baltic Dry Index - mehr Schein als Sein

26.06.2009 | Eugen Weinberg

Energie

EnergieAuch wenn wir den jüngsten Ölpreisanstieg auf über 70 USD je Barrel für wenig fundamental nachvollziehbar halten, ist eine Verbesserung am Markt nicht von der Hand zu weisen. Trotz des starken Preisanstiegs in den letzten Monaten ist die Nachfrage zuletzt nicht mehr weiter gefallen. In China, dem zweitgrößten Ölverbraucher weltweit, ist die Ölnachfrage im Mai laut Platts im Vergleich zum Vorjahr sogar um 6% gestiegen. Außerdem werden nach Einschätzung von Oil Movements die OPEC-Exporte (ohne Angola und Ecuador) in den vier Wochen bis zum 11.Juli um 290 Tsd. Barrel auf 22,66 Mio pro Tag fallen. Dies kommt unerwartet, weil bei den gegenwärtig hohen Preisen die Gefahr des "Schummels" unter den OPEC-Staaten eigentlich besonders hoch war.

Auf den zweiten Blick ist die Angebotssituation jedoch sehr entspannt, wobei die höhere Nachfrage vor allem dem Lageraufbau dient. Zwar ist die Anzahl der sehr großen Öltanker mit einer Transportkapazität von bis zu 2 Mio. Barrel Rohöl, die als schwimmende Öltanks benutzt werden, von 45 im März laut ICAP auf nun 30 gefallen. Dies ist vor allem auf die Verflachung der Terminkurve zurückzuführen, die eine risikolose Arbitrage durch die Einlagerung und den gleichzeitigen Verkauf auf Termin einschränkt. Gleichzeitig steigt das Volumen an gelagerten Ölprodukten, vor allen Mitteldestillaten, wie z.B. Heizöl oder Diesel, massiv an und beträgt nach Einschätzung des Tankerbetreibers Teekay mittlerweile 40 Mio Barrel. Die zugrundeliegende Nachfrage bleibt schwach.

Seit Beginn der Aufzeichnung der implizierten Rohölnachfrage durch API in den USA in 1995 ist diese zu diesem Zeitpunkt in der Saison nicht unter 14 Mio. Barrel täglich gefallen. In der Vorwoche lag sie bei rund 13,9 Mio. Barrel täglich.

Edelmetalle

Der Goldpreis kann seine Erholung der letzten Tage fortsetzen und am Morgen über die Marke von 940 USD je Feinunze steigen. Wir sind weiterhin skeptisch über die Nachhaltigkeit der Kursgewinne. Diese beruhen in erster Linie auf externen Faktoren, wie den gestiegenen Ölpreis und den schwächeren US-Dollar, welche sich schnell drehen können. Inflation dürfte kurz- bis mittelfristig ohnehin kein Thema sein. Die physische Nachfrage kann den Goldpreisanstieg dagegen nicht erklären. Die Investmentnachfrage stagniert seit Wochen. Gestern meldet SPDR Gold Trust sogar Abflüsse von 5,5 Tonnen Gold.

Die Schmucknachfrage ist weiterhin weit davon entfernt, sich zu erholen. Die Goldimporte in Indien, dem größten Goldnachfrager weltweit, fielen in den ersten drei Juni-Wochen nach Angaben der Bombay Bullion Association auf 8-10 Tonnen und haben sich damit im Vergleich zum Vorjahresniveau in etwa halbiert. Das hohe Preisniveau und die geringeren Einkommen während der Wirtschaftskrise wirken weiter nachfragedämpfend. Die Goldnachfrage in Indien könnte zusätzlich dadurch beeinträchtigt werden, weil die Regenfälle in der gerade begonnenen Monsun-Zeit geringer ausfallen sollen als normal, was sich in entsprechenden Einkommenseinbußen für die Landbevölkerung niederschlagen würde. Diese stellt 65% der Goldnachfrage in Indien. Ohne ein Anziehen zumindest einer der beiden Nachfragekomponenten droht dem Goldpreis ein erheblicher Rückschlag.

Industriemetalle

Der massive Anstieg des Baltic Dry Index in den letzten Monaten, der die Frachtraten für die Trockenguttransporte misst, wurde von Wirtschaftsexperten als Hinweis auf die steigende Rohstoffnachfrage und eine Konjunkturbelebung gewertet. Wir führen diesen Anstieg dagegen vor allem auf die erhöhten Rohstoffimporte zu Lagerzwecken und strategische Käufe Chinas zurück, insbesondere von Eisenerz und Metallen.

Wir glauben, dass die physische Nachfrage in Wirklichkeit noch sehr schwach ist. Wir rechnen zwar damit, dass die Nachfrage kurzfristig steigt, aber nur, weil auch die Läger in anderen Ländern nach der übertriebenen Zurückhaltung in den letzten Monaten wieder aufgefüllt werden müssen. Die Entwicklungen beim Baltic Dry Index sind u.E. temporärer Natur und deuten nicht auf eine konjunkturelle Belebung hin. Dies kann man am ehesten durch den Vergleich zwischen der Entwicklung der Frachtraten für Trockengüter, wie z.B. Eisenerz oder Getreide, und für Containerschiffe sehen. Die Frachtraten für Containerschiffe, die eher den tatsächlichen Warenverkehr und die Nachfrage widerspiegeln, sind im Gegensatz zum Baltic Dry Index bereits in diesem Jahr um 30% eingebrochen und haben sich seit Anfang 2008 sogar fast halbiert (siehe Grafik des Tages).

Wenn die Hoffnungen für die baldige Konjunkturbelebung nicht erfüllt werden, sind u.E. die Preise für die Industriemetalle stark gefährdet. Es mehren sich zudem die Anzeichen dafür, dass sich die strategischen Käufe des chinesischen Reservebüros dem Ende zuneigen.

Agrarrohstoffe:

Die Kakaopreise wurden gestern durch Meldungen eines weiter sinkenden Angebots unterstützt. Seit Beginn des Erntejahres im vergangenen Oktober wurden 1,045 Mio. Tonnen Kakao in die Häfen der Elfenbeinküste geliefert, 15% weniger als im entsprechenden Vorjahreszeitraum. Die Prognose für die sogenannte Zwischenernte (April bis September) im mit Abstand weltgrößten Produzentenland wurde aufgrund des ungünstigen Wetters auf 240 Tsd. von bislang 275 Tsd. Tonnen nach unten revidiert. Auch außerhalb der Elfenbeinküste ist das Kakaoangebot beeinträchtigt. So verzögert sich der Export von 12 Tsd. Tonnen von der indonesischen Kakaoinsel Sulawesi aufgrund von Logistikproblemen um zwei Wochen.

Der liquidere LIFFE Kakao-Future, der in Pfund gehandelt wird, konnte im späten Handel um knapp 4% zulegen. Auch der NYB-Kakaopreis schloss am Ende 1,6% fester bei 2.526 USD je Tonne, nachdem der Preis im Tagesverlauf noch deutlich im Minus gelegen hatte. Die heftigen Tagesschwankungen bei Genussmitteln sind häufig das Ergebnis eines illiquiden Handels, wobei einige wenige Transaktionen den Preis stark beeinflussen können. Robusta-Kaffee ist gestern erneut massiv unter Druck geraten, was wir in erster Linie auf die Verletzung wichtiger technischer Unterstützungen zurückführen. Abgesehen von kurzzeitigen Anomalien sprechen die Rahmendaten für mittelfristig steigende Kaffee- und Kakaopreise.

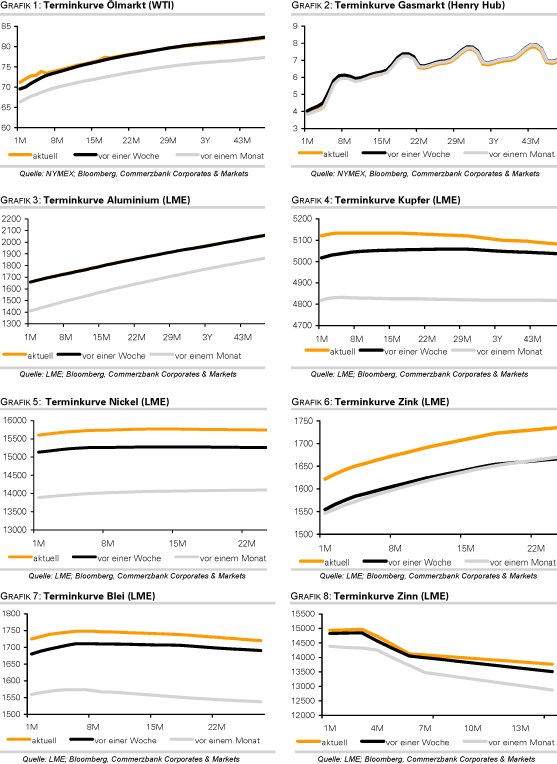

Terminkurven ausgewählter Rohstoffe: aktuell, vor einer Woche und vor einem Monat

© Eugen Weinberg

Senior Commodity Analyst

Quelle: Commerzbank AG, Corporates Markets

Diese Ausarbeitung dient ausschließlich Informationszwecken und stellt weder eine individuelle Anlageempfehlung noch ein Angebot zum Kauf oder Verkauf von Wertpapieren oder sonstigen Finanzinstrumenten dar. Sie soll lediglich eine selbständige Anlageentscheidung des Kunden erleichtern und ersetzt nicht eine anleger- und anlagegerechte Beratung. Die in der Ausarbeitung enthaltenen Informationen wurden sorgfältig zusammengestellt. Eine Gewähr für die Richtigkeit und Vollständigkeit kann jedoch nicht übernommen werden. Einschätzungen und Bewertungen reflektieren die Meinung des Verfassers im Zeitpunkt der Erstellung der Ausarbeitung und können sich ohne vorherige Ankündigung ändern.