Nichts bringt mich runter …

16.11.2009 | Eugen Weinberg

Energie

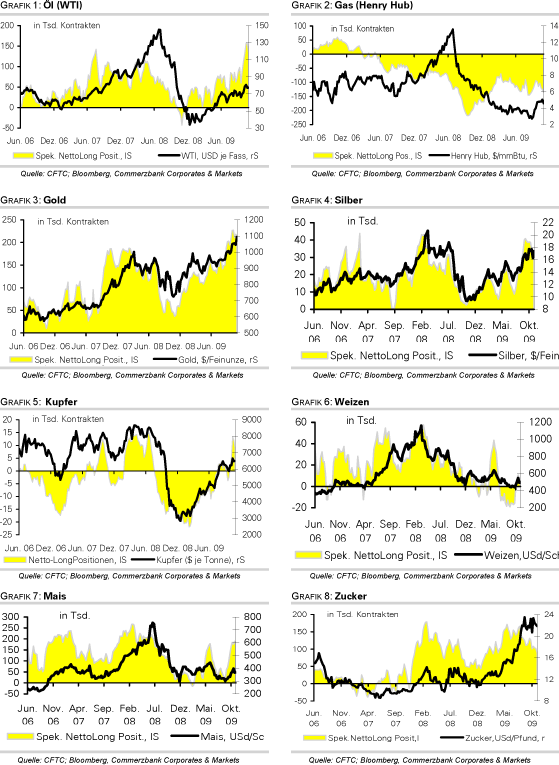

EnergieDer Ölpreis eröffnet die neue Handelswoche dank freundlicher Aktienmärkte und eines schwächeren US-Dollar 1,5% fester bei 77,5 USD je Barrel. Die Netto-Long Positionen der spekulativen Finanzanleger (managed money) bei Rohöl sind in der Vorwoche zwar um 21 Tsd. auf 134.224 Kontrakte gefallen, liegen aber noch immer auf einem sehr hohen Niveau (Grafik). Da der Markt gegenwärtig offensichtlich vor allem stimmungsgetrieben ist, bleibt das Rückschlagspotenzial im Falle von Gewinnmitnahmen sehr hoch.

Die Wahrscheinlichkeit dafür, dass dies durch eine offizielle Angebotsausweitung durch die OPEC bei der nächsten Sitzung im Dezember geschieht, ist relativ gering. Die OPEC-Länder sprechen sich derzeit mehrheitlich für eine Beibehaltung der derzeitigen Fördermenge aus. Eigentlich müsste die OPEC die Produktion weiter drosseln, um den Markt wieder ins Gleichgewicht zu bringen. Dies ist jedoch angesichts der hohen Ölpreise sehr unwahrscheinlich.

Stellvertretend für die gegenwärtige Haltung der OPEC steht die Äußerung des OPEC-Präsidenten de Vasconcelos, der keine Notwendigkeit für die Quotenanhebung sieht. De Vasconcelos ist aber gleichzeitig Ölminister Angolas, welches seit Monaten zu den deutlichsten Quotenüberziehern innerhalb der OPEC zählt, also schon im Status Quo einseitig die Produktion ausweitet. Die OPEC verfügt nach wie vor über enorme "stille Produktionskapazitäten", die künftig in Betrieb genommen werden. So hält es zwar z.B. der Chef des Ölkonzerns Total für unrealistisch, dass die irakische Ölproduktion wie von irakischen Offiziellen erwartet in den kommenden Jahren auf 12 Mio. Barrel pro Tag steigen wird. Ein Produktionsvolumen von 7-8 Mio. Barrel pro Tag hält er aber für wahrscheinlich. Damit würde sich die Produktion immernoch verdreifachen.

Dies ist letzlich ein weiterer Beweis dafür, dass eine mögliche Markteinengung und das "oil peak", die den Markt beschäftigen, in naher Zukunft immer weniger wahrscheinlich sind.

Edelmetalle

Gold steigt am Morgen dank eines schwächeren US-Dollar auf ein neues Rekordhoch von über 1.130 USD. Die Netto-Long-Positionen der Finanzanleger sind in der Woche zum 9. November um lediglich 3,3 Tsd. auf 214.965 Kontrakte zurückgekommen. Der weltgrößte Gold-ETF, SPDR Gold Trust, meldete dagegen am Freitag erstmals seit Anfang November leichte Abflüsse von 600 Kilo. Im Moment dürfte Gold als Kapitalschutz, insbesondere angesichts der niedrigen Realzinsen, gefragt bleiben. Zudem sind in den USA seit Jahresbeginn mittlerweile insgesamt 123 Banken pleite gegangen, was die anhaltenden Systemrisiken unterstreicht und Anleger in den sicheren Hafen Gold treibt.

Auch die anderen Edelmetalle konnten im Schlepptau von Gold deutlich zulegen. Dies gilt insbesondere für Palladium, welches heute auf ein 15-Monatshoch von 365 USD je Feinunze steigt. Seit Anfang Oktober hat der Palladiumpreis um 25% zugelegt. Palladium gilt seit langer Zeit gegenüber Platin als unterbewertet. Diese Unterbewertung wurde in den vergangenen Wochen deutlich abgebaut. Zwar konnte auch Platin erstmals seit 14 Monaten über die Marke von 1.400 USD je Feinunze steigen, hat in den vergangenen sechs Wochen aber "nur" um 10% zugelegt.

Industriemetalle

Die Metalle starten mit deutlichen Kursgewinnen in die neue Woche. Grund hierfür ist zum einen ein schwächerer US-Dollar. Zum anderen tragen der Optimismus der Anleger und die freundlichen Aktienmärkte, MSCI World befindet sich in der Nähe eines 13-Monatshochs, zum Preisanstieg der Metalle bei. Aber auch schlechtes Wetter in China unterstützt die Metallpreise. Die starken Schneefälle im Norden des Landes schüren die Befürchtungen, dass es ähnlich wie Anfang 2008 nach den Unwettern zu Produktionsausfällen kommen könnte. Im Zuge dessen ist an der Börse in Shanghai Zink auf den höchsten Stand seit 17 Monaten und Kupfer auf ein 13-Monats-Hoch gestiegen.

Auch an der Londoner Metallbörse LME vollziehen die Industriemetalle die Preisentwicklung in Asien nach und steigen deutlich. Wir erachten diese Entwicklung als spekulationsgetrieben und nicht fundamental nachvollziehbar. Bei Zink ist die Anzahl der Futures-Kontrakte an der LME zuletzt auf ein Rekordhoch gestiegen. Auch bei Kupfer wuchs die Anzahl der offenen LME-Kontrakte in nur einem Monat um knapp 10% bzw. 25 Tsd. Kontrakte. Da sich der Markt aktuell nach externen Faktoren richtet, wie z.B. dem Aktienmarkt und dem US-Dollar, haben wir Zweifel, dass die Fundamentaldaten bald in den Fokus der Marktteilnehmer rücken. Diese mahnen zur Vorsicht.

Die LME-Lagerbestände bei Zink steigen heute um über 2% und befinden sich in der Nähe eines 4-Jahreshochs. Auch sind die LME-Lagerbestände für Kupfer seit Juli um 58% gestiegen. In dieser Woche dürften die US- Daten zur Industrieproduktion und zum Häusermarkt im Mittelpunkt des Interesses stehen.

Agrarrohstoffe

Mais notiert heute Morgen wieder am oberen Ende der Handelsspanne der letzten Wochen. Das US-Landwirtschaftsministerium USDA hatte die Schätzungen für die US-Ernte und das weltweite Angebot um jeweils etwa 2,5 Millionen Tonnen reduziert. Auch der chinesische Agrarinformationsdienst CNGOIC hatte die Produktionsschätzung für China um 3 Mio. Tonnen gekürzt. Die Nachfrage nach US-Mais bleibt hoch; die Netto-Exporte der USA von 488,5 Tsd. Tonnen in der Vorwoche lagen 9% höher als im Durchschnitt der vergangenen vier Wochen. Zudem sind wie am Freitag berichtet Teile der US-Maisernte von Vomitoxin befallen und somit für die Tierfütterung unbrauchbar. Zwar haben die Finanzanleger ihre Netto-Long-Positionen an der CBOT zurückgefahren. Solange die US-Ernte nicht zügig abgeschlossen wird, sollte der Preis jedoch volatil bleiben.

Auch bei Sojabohnen sind die spekulativen Netto-Long-Positionen wieder zurückgegangen, nachdem die Schätzung einer Rekordernte vom USDA bestätigt wurde. Genaueren Aufschluss darüber wird der heutige Erntefortschrittsbericht geben. Die Qualitätsprobleme bei Mais dürften die Sojabohnenpreise ebenso stützen wie die hohen Sojaeinfuhren Chinas aus den USA. Die US-Sojabohnenexporte, hauptsächlich nach China, lagen zuletzt mit 1,27 Mio. Tonnen 82% höher als im Durchschnitt der vorherigen vier Wochen.

CFTC Daten: Netto-Long Positionen nicht-kommerzieller Anleger vs. Preis

Terminkurven ausgewählter Rohstoffe: aktuell, vor einer Woche und vor einem Monat

© Eugen Weinberg

Senior Commodity Analyst

Quelle: Commerzbank AG, Corporates Markets

Diese Ausarbeitung dient ausschließlich Informationszwecken und stellt weder eine individuelle Anlageempfehlung noch ein Angebot zum Kauf oder Verkauf von Wertpapieren oder sonstigen Finanzinstrumenten dar. Sie soll lediglich eine selbständige Anlageentscheidung des Kunden erleichtern und ersetzt nicht eine anleger- und anlagegerechte Beratung. Die in der Ausarbeitung enthaltenen Informationen wurden sorgfältig zusammengestellt. Eine Gewähr für die Richtigkeit und Vollständigkeit kann jedoch nicht übernommen werden. Einschätzungen und Bewertungen reflektieren die Meinung des Verfassers im Zeitpunkt der Erstellung der Ausarbeitung und können sich ohne vorherige Ankündigung ändern.