Verschnaufpause oder Trendwende?

08.01.2010 | Eugen Weinberg

Energie

EnergieDer WTI-Ölpreis gibt seit gestern um 1% nach, notiert mit 82,3 USD je Barrel aber noch immer in der Nähe des 15-Monatshochs. Heute richtet sich der Fokus auf die US-Arbeitsmarktdaten. Eine positive Überraschung würde zwar den Konjunkturhoffnungen neuen Auftrieb geben, jedoch auch einen stärkeren USD mit sich bringen.

Die Kältewelle in der gesamten nördlichen Hemisphäre, die zuletzt oft als Begründung für den Ölpreisanstieg herangezogen wurde, dürfte aus unserer Sicht höchstens zum Abbau der immensen Lagerbestände bei Mitteldestillaten weltweit und einer Verbesserung derer Verarbeitungsmargen führen. Auch die Wartungsarbeiten in den Produktionsanlagen für Diesel und Gasöl in der Exxon Raffinerie in Rotterdam, die sich in zahlreiche Stilllegungen von Raffineriekapazitäten in Europa und Nordamerika einreihen, begünstigen den Preisanstieg bei Diesel und Gasöl. Dem steht eine geringere Nachfrage nach Mitteldestillaten zu Lagerzwecken entgegen, nachdem sich die Tankerraten verteuert und gleichzeitig die Terminkurve bei Gasöl verflacht haben (siehe Grafik des Tages).

Die US-Erdgaslagerbestände sind in der Vorwoche um 153 Mrd. Kubikfuß zurückgegangen. Das lag im Rahmen der Erwartungen, aber deutlich über dem 5-Jahresdurchschnitt von 78 Mrd. Kubikfuß. Der US-Erdgaspreis hat zunächst mit einem Anstieg auf die Daten reagiert, ist dann aber unter Druck geraten, um mit einem Minus von 3,4% bei 5,81 USD je mmBtu zu schließen. Für diese Woche sagen erste Schätzungen sogar einen Lagerabbau um bis zu 240 Mrd. Kubikfuß voraus. Auch wenn die Erdgasvorräte noch immer 11% über dem 5-Jahresdurchschnitt liegen, sollte dies dem Erdgaspreis erneut Auftrieb geben, zumal bei den spekulativen Finanzanlegern noch immer beträchtliche Netto-Short-Positionen bestehen.

Edelmetalle

Der Goldpreis verliert seit gestern 1% und notiert aktuell bei 1.125 USD je Feinunze. Nach dem erneuten Abfluß von 0,4 Tonnen gestern verzeichnet der größte Gold-ETF, SPDR Gold Trust, seit Wochenbeginn einen Volumenrückgang von 10 Tonnen Gold. Für den kurzfristigen Verlauf wird vor allem die Reaktion des US-Dollar auf die heutigen US-Arbeitsmarktdaten ausschlaggebend sein. Die positive Überraschung vor einem Monat hat die Erholung des USD ausgelöst.

Wegen des massiven Überhangs der Netto-Long-Positionen bei spekulativen Anlegern an der COMEX besteht die Gefahr einer starken Reaktion nach unten, wobei sogar das Dezembertief von 1.075 USD kurzfristig getestet werden könnte.

Ab heute beginnt der Handel von neuen Platin- und Palladium- ETFs in den USA. Der Markt rechnet damit, dass die beiden ETFs schnell an Größe gewinnen und ähnlich wie bei Gold und Silber bald ihre europäische Pendants überholen werden. Besonders stark dürfte der Einfluß vom neuen Palladium-ETF sein. Allerdings dürfte dies zumindest teilweise in den Preisen eskomptiert sein, nachdem der Palladiumpreis in den letzten zwei Wochen um 20% zulegte.

Industriemetalle

Die Metallpreise verloren gestern an der LME zwischen zwei und vier Prozent, nachdem die chinesische Zentralbank einen ersten Schritt zur Straffung der Geldpolitik unternommen hat und der Allokationsprozess in die Rohstoffmärkte zu Anlagezwecken bei institutionellen Investoren allmählich auszulaufen scheint. Heute läuft die Umgewichtung der wichtigsten Rohstoffindizes S&PGSCI und DJ-UBS an. Vor allem die Metalle und Zucker dürften von der Umgewichtung des DJ-UBS negativ betroffen sein, während die Märkte für Erdgas und Getreidepreise profitieren sollten. Aus unserer Sicht ist der Umstellungseffekt in den Preisen noch nicht ausreichend berücksichtigt.

Besonders stark sollten die Märkte für Zink und Kupfer betroffen sein. Zusätzlich belastet den Zinkpreis ein starker Anstieg der Vorräte in Shanghai, die binnen nur einer Woche um 50 Tsd. Tonnen bzw. knapp 30% auf 222 Tsd. Tonnen gestiegen sind. Die LME-Zinklagerbestände haben sich in den letzten zwei Jahren auf mittlerweile 491 Tsd. Tonnen verfünffacht. Die anhaltenden Produktionsüberschüsse bei Metallen zusammen mit einem geringeren Importbedarf Chinas dürften bald wieder in den Fokus der Märkte rücken und die Preise mittelfristig belasten. Unterstützung erfahren die Metallmärkte nach wie vor von den positiven Nachrichten aus China. So berichtet Xinhua, dass in China im Jahr 2009 insgesamt über 13,5 Mio. Autos verkauft wurden. Damit hat China die USA, wo im Vorjahr nur knapp über 10 Mio. Fahrzeuge verkauft wurden, als größten Automarkt der Welt abgelöst.

Agrarrohstoffe:

Der festere US-Dollar scheint sich bereits negativ auf die US-Agrarexporte auszuwirken. Die US-Maisexporte sind in der Woche zum 31. Dezember auf 364 Tsd. Tonnen zurückgegangen. Damit liegen sie 67% unter dem Durchschnitt der vergangenen vier Wochen und auf dem niedrigsten Stand seit Mitte November. Die US-Weizenexporte fielen in derselben Berichtswoche auf nur noch 93,4 Tsd. Tonnen, den niedrigsten Stand seit elf Monaten. Bei Weizen ist der Wettbewerb der Anbieter weitaus größer als bei Mais, da der Markt wesentlich fragmentierter ist. Während bei Mais gut 60% der weltweiten Exporte aus den USA kommen und somit das Angebot außerhalb der USA begrenzt ist, sind es bei Weizen die vier größten Exporteure zusammen, welche auf einen vergleichbaren Marktanteil kommen. Die USA als größter Nettoexporteur stellen bei Weizen lediglich 20% der weltweiten Exporte. Von daher dürfte der US-Weizenpreis auch stärker auf eine Aufwertung des US-Dollar reagieren als der US-Maispreis.

Am unelastischten in Bezug auf Wechselkursentwicklungen sollte die Nachfrage nach US-Sojabohnen sein. Zum einen stellen die USA knapp die Hälfte der weltweiten Exporte. Dazu vereinigt ein Nachfrager, China, der seine Währung fest an den US-Dollar gekoppelt hat, mehr als die Hälfte der weltweiten Importe auf sich. Die chinesischen Sojabohnenimporte sollen im Dezember sogar auf einen Rekordwert von 5,25 Mio. Tonnen gestiegen sein.

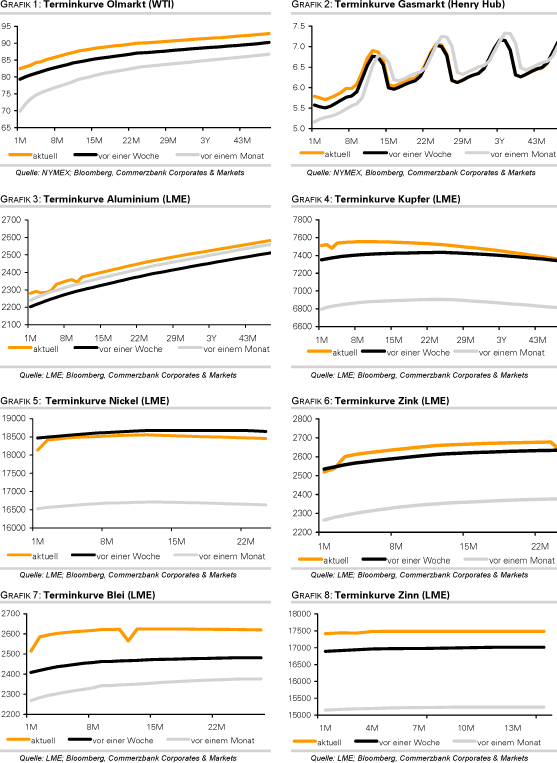

Terminkurven ausgewählter Rohstoffe: aktuell, vor einer Woche und vor einem Monat

© Eugen Weinberg

Senior Commodity Analyst

Quelle: Commerzbank AG, Corporates Markets

Diese Ausarbeitung dient ausschließlich Informationszwecken und stellt weder eine individuelle Anlageempfehlung noch ein Angebot zum Kauf oder Verkauf von Wertpapieren oder sonstigen Finanzinstrumenten dar. Sie soll lediglich eine selbständige Anlageentscheidung des Kunden erleichtern und ersetzt nicht eine anleger- und anlagegerechte Beratung. Die in der Ausarbeitung enthaltenen Informationen wurden sorgfältig zusammengestellt. Eine Gewähr für die Richtigkeit und Vollständigkeit kann jedoch nicht übernommen werden. Einschätzungen und Bewertungen reflektieren die Meinung des Verfassers im Zeitpunkt der Erstellung der Ausarbeitung und können sich ohne vorherige Ankündigung ändern.