Goldverkäufe zur Finanzierung des EWF?

15.03.2010 | Eugen Weinberg

Energie

EnergieDer Ölpreis fällt zum Wochenstart wieder unter die Marke von 81 USD je Barrel. Besser als erwartet ausgefallene US-Einzelhandelsumsätze führten am Freitag zunächst zu einem Preisanstieg über 83 USD, ehe es nach dem gesunkenen Verbrauchervertrauen zu Gewinnmitnahmen kam. Dies zeigt einmal mehr, dass derzeit die Finanzanleger und nicht die Fundamentaldaten den Preis bestimmen.

Die OPEC trifft sich am Mittwoch zu ihrer turnusmäßigen Sitzung, um über die Förderquoten zu beraten. Eine Änderung der offiziellen Förderquoten ist nach den Äußerungen von OPEC-Vertretern im Vorfeld der Sitzung nicht zu erwarten. Ein Problem stellt aber die nachlassende Quotendisziplin dar. Nach OPEC-Angaben wurden die beschlossenen Produktionskürzungen von 4,2 Mio. Barrel pro Tag zuletzt nur noch gut zur Hälfte umgesetzt. Der iranische OPEC-Gouverneur erwartet daher, dass die OPEC von ihren Mitgliedern eine striktere Einhaltung der Förderquoten verlangt. Ansonsten würde der Markt im zweiten Halbjahr überversorgt sein. Bislang wird die Überproduktion durch eine steigende Nachfrage in den Schwellenländern absorbiert.

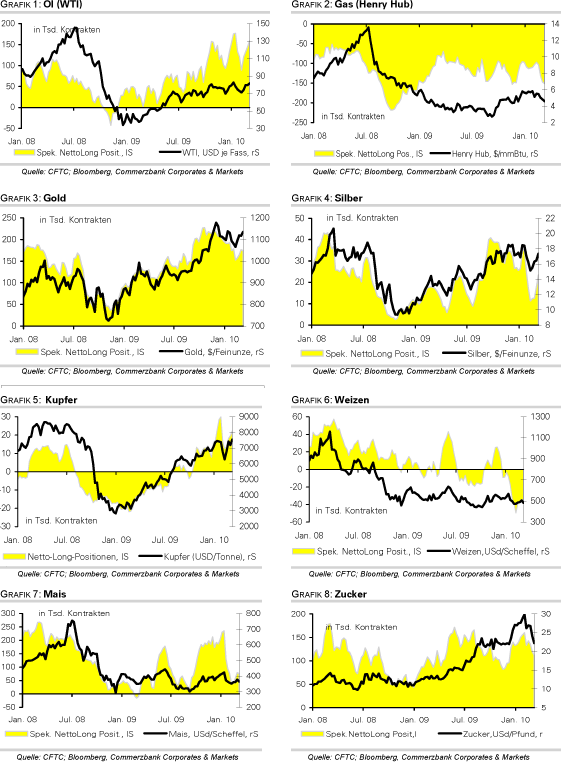

In den USA und Europa hat sich die Ölnachfrage bislang nicht wesentlich erholt. Unterdessen haben die spekulativen Finanzanleger am Ölmarkt ihre Netto-Long-Positionen in der Woche zum 9. März die vierte Woche in Folge ausgebaut. Diese stiegen um weitere 15 Tsd. auf 159.400 Kontrakte und liegen damit auf dem höchsten Niveau seit dem Mitte Januar verzeichneten Rekordhoch. Bei Erdgas stiegen die spekulativen Netto-Short-Positionen in derselben Berichtswoche um 4 Tsd. auf 151.307 Kontrakte, den höchsten Stand seit vier Monaten. Dies unterstreicht einmal mehr, dass sich die Handelsstrategie "Long Öl, Short Gas" zumindest derzeit weiterhin großer Beliebtheit unter den spekulativen Finanzanlegern erfreut.

Edelmetalle

Der Goldpreis zeigt relative Stärke und hält sich weiterhin über der psychologisch wichtigen Marke von 1.100 USD je Feinunze. Deutliche Preisanstiege dürften jedoch durch Spekulationen über mögliche Goldverkäufe europäischer Notenbanken begrenzt sein. Medienberichten zufolge soll Bundesfinanzminister Schäuble vorgeschlagen haben, zur Finanzierung eines Europäischen Währungsfonds auf die Goldreserven zurückzugreifen. Dieses Vorhaben stößt bei der Deutschen Bundesbank aber auf deutliche Ablehnung.

Die Goldreserven Deutschlands, Frankreichs und Italiens belaufen sich zusammengenommen auf 8.295 Tonnen. Wir halten es für äußerst unwahrscheinlich, dass dieser Vorschlag umgesetzt wird. Der Goldpreis sollte daher auf dem derzeitigen Niveau gut unterstützt sein, da die aktuellen Kurse verstärkt physische Kaufinteressenten anlocken dürften.

Bei Silber haben die spekulativen Finanzanleger ihre Netto-Long-Positionen in der Woche zum 9. März um über 30% auf 23,5 Tsd. Kontrakte die vierte Woche in Folge ausgeweitet. Damit haben diese wieder das Niveau von Ende Januar erreicht. Dadurch kann auch der markante Preisanstieg von Silber in dieser Zeit erklärt werden, was verdeutlicht, dass Finanzinvestoren auch am Silbermarkt das Heft in der Hand haben.

Industriemetalle

Das Marktgeschehen an den Metallmärkten wird zum Wochenstart von Sorgen über eine geldpolitische Straffung in China bestimmt. Die chinesische Regierung versucht seit einiger Zeit, die überhitzte lokale Konjunktur abzukühlen. Marktberichten zufolge könnte eine Zinsanhebung in China bereits unmittelbar bevorstehen. Dies führt zu in der Breite nachgebenden Metallpreisen.

Nachrichten über einen flächendeckenden Stromausfall in Chile im Nachgang des Erdbebens letzte Woche, wodurch auch die Kupferproduktion von Codelco beeinträchtigt wurde, bleiben vom Markt weitgehend unbeachtet. Dies zeigt, dass der Kupferpreis derzeit kaum fundamental, sondern überwiegend technisch getrieben ist. Das Rückschlagspotenzial hat sich zudem weiter erhöht, nachdem die spekulativen Finanzanleger ihre Netto-Long-Positionen bei Kupfer in der Woche zum 9. März um 14% bzw. 2,7 Tsd. auf 22,4 Tsd. Kontrakte weiter ausgebaut haben. Diese haben sich somit die vierte Woche in Folge erhöht und befinden sich wieder auf dem höchsten Niveau seit Ende Januar.

Nachdem die Nickelminen von Vale im kanadischen Sudbury mittlerweile den achten Monat in Folge bestreikt werden, versucht der Minenbetreiber nun, mit Hilfe von Subunternehmern die Produktion auszuweiten. Bereits Ende des zweiten Quartals soll gemäß Unternehmensangaben die Sudbury-Mine wieder volle Kapazitätsauslastung erreichen. Damit wird aber auch das Angebot am Nickelmarkt ausgeweitet, was den Preis tendenziell unter Druck bringen sollte.

Agrarrohstoffe

Der US-Weizenpreis eröffnet die neue Handelswoche 2% fester bei 4,85 USD je Scheffel. Dieser Preisanstieg ist allein auf die Kontraktumstellung zurückzuführen. Da sich die Terminkurve bei Weizen im Contango befindet, notiert der April-Kontrakt als neuer nächstfälliger Kontrakt höher als der am Freitag ausgelaufene März-Kontrakt. Es ist wahrscheinlich, dass sich der Weizenpreis in den kommenden Tagen wieder dem Niveau von vor der Kontraktumstellung annähert. Denn die Angebots-Nachfragesituation bei Weizen ist weiterhin ausgesprochen komfortabel. Wenn es zu einem Preisanstieg kommt, dann vor allem aufgrund von möglichen Positionsglattstellungen. Die Netto-Short-Positionen der spekulativen Finanzanleger befinden sich mit 35.126 Kontrakten weiter auf einem hohen Niveau. Solange es aber nicht zu einer Neueinschätzung der Ernteaussichten kommt, dürften die Verkaufspositionen größtenteils aufrechterhalten bleiben.

Der deutliche Preisrückgang bei Zucker ging mit einem Abbau der Netto-Long-Positionen bei den spekulativen Finanzanlegern einher. Diese sind in der Woche zum 9. März um 8 Tsd. auf 111.401 Kontrakte reduziert worden, dem niedrigsten Niveau seit drei Monaten. Sie liegen damit 30% unter dem Hoch von Ende Januar. Der Preisdruck von dieser Seite sollte daher allmählich nachlassen.

CFTC Daten: Netto-Long Positionen spekulativer Finanzanleger vs. Preis

Terminkurven ausgewählter Rohstoffe: aktuell, vor einer Woche und vor einem Monat

© Eugen Weinberg

Senior Commodity Analyst

Quelle: Commerzbank AG, Corporates Markets

Diese Ausarbeitung dient ausschließlich Informationszwecken und stellt weder eine individuelle Anlageempfehlung noch ein Angebot zum Kauf oder Verkauf von Wertpapieren oder sonstigen Finanzinstrumenten dar. Sie soll lediglich eine selbständige Anlageentscheidung des Kunden erleichtern und ersetzt nicht eine anleger- und anlagegerechte Beratung. Die in der Ausarbeitung enthaltenen Informationen wurden sorgfältig zusammengestellt. Eine Gewähr für die Richtigkeit und Vollständigkeit kann jedoch nicht übernommen werden. Einschätzungen und Bewertungen reflektieren die Meinung des Verfassers im Zeitpunkt der Erstellung der Ausarbeitung und können sich ohne vorherige Ankündigung ändern.