Ölkatastrophe begünstigt WTI gegenüber Brent

03.05.2010 | Eugen Weinberg

Energie

EnergieDer WTI-Ölpreis fällt am Morgen im Zuge eines festeren US-Dollar und schwächerer Aktienmärkte unter die Marke von 86 USD je Barrel. Dennoch lässt sich sagen, dass sich der Markt von preisbelastenden Nachrichten aktuell nur wenig beeindrucken lässt. Preisunterstützende Faktoren finden derzeit aufgrund selektiver Wahrnehmung stärkere Beachtung als preisbelastende Nachrichten, zumal die Ölkatastrophe im Golf von Mexiko für zusätzliche Unterstützung sorgt. Die US-Regierung hat neue Ölbohrungen vor der Küste vorerst ausgesetzt bis die Ursachen für die Katastrophe geklärt sind. Zwar kam es bisher nicht zu Einschränkungen im Schiffsverkehr. Es kann aber nicht ausgeschlossen werden, dass der Ölteppich wichtige Transportrouten und die Ölproduktion im Golf von Mexiko beeinträchtigt. In diesem Falle wäre mit Lieferausfällen zu rechnen, welche einen temporären Rückgang der US-Ölimporte und einen vorübergehenden Abbau der US-Lagerbestände zur Folge hätten.

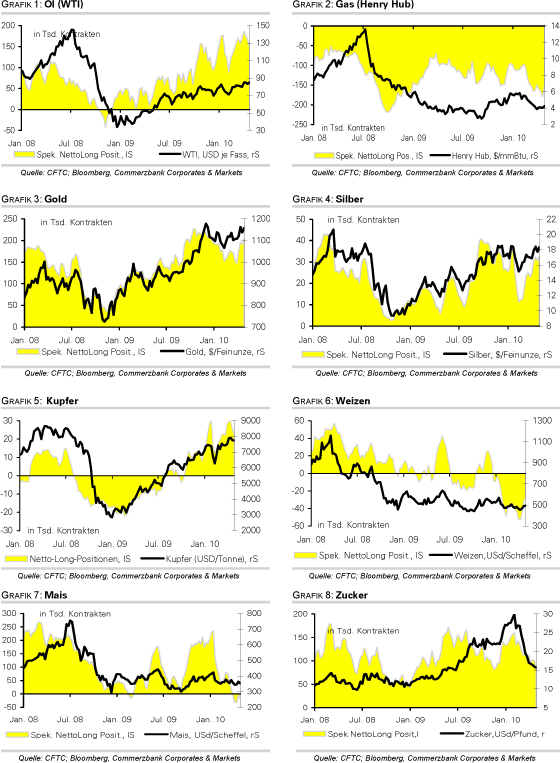

Im Zuge dessen hat sich der Preisaufschlag von Brent gegenüber WTI auf etwas mehr als einen US-Dollar verringert, von gut drei US-Dollar vor Wochenfrist. Die Netto-Long-Positionen der spekulativen Finanzanleger bei Rohöl fielen in der Woche zum 27. April um 20 Tsd. auf 146.930 Kontrakte, den niedrigsten Stand seit Ende Februar. Auf der anderen Seite wurden die spekulativen Netto-Short-Positionen bei Erdgas um 31,3 Tsd. auf 148.220 Kontrakte reduziert. Dies deutet auf eine vorübergehende Rückabwicklung von "Long Öl, Short Gas"-Handelspositionen hin. In den vergangenen Tagen dürfte es aber bereits wieder zu einem Aufbau derartiger Positionen gekommen sein.

Edelmetalle

Der Goldpreis behauptet sich trotz des starken US-Dollar und handelt weiter um die Marke von 1.180 USD je Feinunze. Zwar wurde am Wochenende von der Euro-Gruppe und dem Internationalen Währungsfonds endgültig ein Rettungspaket für Griechenland geschnürt, allerdings gibt es nach wir vor Befürchtungen, dass mit diesem Paket nur Zeit erkauft wird und die langfristigen Probleme bestehen bleiben. Zudem gab es im Vorfeld Gerüchte, dass das Rettungspaket höher als letztendlich beschlossen ausfallen könnte, so dass dieses von einigen Markteilnehmern mit Enttäuschung aufgenommen wurde.

Obwohl ein Zahlungsausfall Griechenlands während der dreijährigen Laufzeit des Hilfsprogramms unwahrscheinlich geworden ist, wurden keine Details zu den dringend notwendigen strukturellen Reformen der griechischen Wirtschaft bekannt gegeben. Zudem fehlen glaubhafte Sanktionen, falls Griechenland die anspruchsvollen Defizit-Auflagen nicht einhalten sollte. Die Unsicherheit an den Märkten dürfte daher bestehen und Gold weiter gut unterstützt bleiben. Dies spiegelt sich auch in der Positionierung der spekulativen Finanzanleger an der COMEX wider. In der Woche zum 27. April wurden die Netto-Long-Positionen bei Gold um 13,2 Tsd. auf 205,4 Tsd. Kontrakte ausgebaut. Dies entspricht dem höchsten Niveau seit Mitte Dezember.

Industriemetalle

Die Industriemetalle dürften zum Start der neuen Handelswoche aufgrund zahlreicher negativer Nachrichten unter Druck kommen. Neben dem starken US-Dollar sollte die Entscheidung der chinesischen Regierung belasten, zum dritten Mal in diesem Jahr die Mindestreserveanforderungen für die Banken zu erhöhen. Die damit verbundenen Restriktionen bei der Kreditvergabe dürften auch die Rohstoffnachfrage negativ beeinflussen. Darüber hinaus plant die australische Regierung, eine neue 40%-ige Sondersteuer auf die Gewinne von Minenunternehmen einzuführen.

Im Zuge der aktuell deutlichen Angebotsausweitung bei den Metallen sind folgerichtig in der Woche zum 29. April die Vorräte in den Lagerhäusern der Börse Shanghai weiter gestiegen. Die Lagerbestände von Kupfer erhöhten sich die vierte Woche in Folge auf fast 190 Tsd. Tonnen. Dies stellt das höchste Niveau seit mindestens 2003, dem Beginn der Aufzeichnungen, dar. Auch die Vorräte von Aluminium und Zink sind weiter auf 434 Tsd. bzw. knapp 260 Tsd. Tonnen gestiegen und haben somit ebenfalls neue Höchstwerte markiert. Unterdessen scheinen sich die spekulativen Finanzanleger bei Kupfer weiter zurückzuziehen.

An der COMEX wurden die Netto-Long-Positionen in der Woche zum 27. April die dritte Woche in Folge um 3,2 Tsd. Kontrakte abgebaut. Mit 22,4 Tsd. Kontrakten liegen diese derzeit auf einem 5-Wochentief. Eine weitere Reduzierung der Netto-Long-Positionen könnte den Druck auf die Metallpreise verstärken. Wir rechnen nach wie vor mit einer deutlichen Korrektur der Metallpreise. Aufgrund von Feiertagen bleiben die Märkte in Japan, China und Großbritannien geschlossen, so dass es heute keine Preise an der LME und SHFE gibt.

Agrarrohstoffe

Nachdem in der Vorwoche die spekulativen Finanzanleger ihre Netto-Short-Positionen bei Mais reduziert hatten, stiegen sie in der Woche zum 27. April wieder um gut 13 Tsd. Kontrakte an. In der laufenden Woche könnten die seither bekannt gewordenen Aufträge für Maislieferungen aus den USA nach China - die ersten seit fast vier Jahren - die Perspektive am Markt mehr auf die Nachfrageseite und nicht mehr so stark auf die günstigen Angebotsaussichten richten. Auch die steigende US-Ethanolproduktion sollte wieder stärker in den Fokus geraten.

Kurzfristig kommt auch von der Angebotsseite Unterstützung: Regenbedingt ist mit ersten Verzögerungen bei der bisher sehr zügig vorangekommenen Aussaat zu rechnen. Das US-Landwirtschaftsministerium veröffentlicht den Erntefortschrittsbericht heute nach Handelsschluss. Bei Weizen kam es dagegen zur Eindeckung von Short-Positionen, welche den Preis in der Berichtswoche vorübergehend auf 5 USD je Scheffel steigen ließen. Derartige Preisbewegungen haben sich angesichts des derzeitigen von hohen Lagerbeständen und guten Wachstumsbedingungen geprägten Marktes nicht als nachhaltig erwiesen.

CFTC Daten: Netto-Long Positionen spekulativer Finanzanleger vs. Preis

Terminkurven ausgewählter Rohstoffe: aktuell, vor einer Woche und vor einem Monat

© Eugen Weinberg

Senior Commodity Analyst

Quelle: Commerzbank AG, Corporates Markets

Diese Ausarbeitung dient ausschließlich Informationszwecken und stellt weder eine individuelle Anlageempfehlung noch ein Angebot zum Kauf oder Verkauf von Wertpapieren oder sonstigen Finanzinstrumenten dar. Sie soll lediglich eine selbständige Anlageentscheidung des Kunden erleichtern und ersetzt nicht eine anleger- und anlagegerechte Beratung. Die in der Ausarbeitung enthaltenen Informationen wurden sorgfältig zusammengestellt. Eine Gewähr für die Richtigkeit und Vollständigkeit kann jedoch nicht übernommen werden. Einschätzungen und Bewertungen reflektieren die Meinung des Verfassers im Zeitpunkt der Erstellung der Ausarbeitung und können sich ohne vorherige Ankündigung ändern.