Das Diktat der Zinsen beginnt

28.05.2010 | Rolf Nef

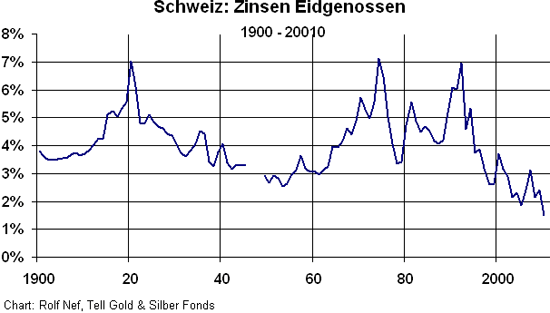

Untersucht man die Zinsen langfristig, so stellt man einen Zyklus von 54 Jahren von Zinshoch zu Zinshoch fest, wie das in der ersten Grafik für die Schweiz dargestellt ist, also ein Hoch 1920 nach dem 1. Weltkrieg und ein zweites 1974 nach dem Ende des Vietnamkrieges. Ebenso 54 Jahre vor 1920 endete der US Bürgerkrieg (1866) und war ein Zinshoch. Nochmals vor 54 Jahren endete der US Krieg mit England mit einem Zinshoch. Das Zinstief liegt aber nicht in der mathematischen Mitte und auch nicht mehr Länderweise koinzident, wie das früher der Fall war. Die Mitte wäre 1974 plus 27 Jahre, also 2001.

Untersucht man die Zinsen langfristig, so stellt man einen Zyklus von 54 Jahren von Zinshoch zu Zinshoch fest, wie das in der ersten Grafik für die Schweiz dargestellt ist, also ein Hoch 1920 nach dem 1. Weltkrieg und ein zweites 1974 nach dem Ende des Vietnamkrieges. Ebenso 54 Jahre vor 1920 endete der US Bürgerkrieg (1866) und war ein Zinshoch. Nochmals vor 54 Jahren endete der US Krieg mit England mit einem Zinshoch. Das Zinstief liegt aber nicht in der mathematischen Mitte und auch nicht mehr Länderweise koinzident, wie das früher der Fall war. Die Mitte wäre 1974 plus 27 Jahre, also 2001. 1946 wurde diese Mitte praktisch erreicht und koinzident, falls in diesem Jahr Finanzmärkte wegen des Kriegsendes überhaupt vorhanden waren. Diesmal schiebt sich das Zinstief teilweise bis jetzt heraus. Es ist auch klar warum: die Regierungen und Notenbanken wollen keine steigenden Zinsen, sie wollen Wirtschaftswachstum, um aus der Schuldenfallen rauszuwachsen. Dieses Wachstum soll gefördert werden mit noch mehr Schulden, aber zu günstigen Konditionen und in der Hoffnung, das Wachstum bezahle die Schulden. Der US Häusermarkt hat gezeigt zu was es führt: zu masslosem Überangebot (7 Mio Häuser stehen zum Verkauf in USA) und privaten Hypotheken von derzeit 10’250 Mia $ (2000: 4"800 Mia $).

Die letzten grossen Schuldner, die noch Kredite aufnehmen, sind die Staaten. Mit Budgetdefiziten zischen 5 und 13% versuchen sie, die Konjunktur nicht absaufen zu lassen. Aber auch diese kommen ans Limit, weil die Kapitalmärkte nicht mehr wollen. Am Schluss bleiben nur noch die Notenbanken, die die Anleihen zeichnen. Als 1929 die Deflation begann, sanken die Zinsen bis 1946. In Japan begann die Deflation 1990. Die Zinsen sanken bis 2003. Dann begann der Zinsanstieg, wenn bis jetzt auch sehr moderat. In diesem Zeitraum ist die Staatsverschuldung auf 200% des BSP angewachsen. In Italien war der Zinsboden 2005. Seither steigen sie. In USA war der Zinsboden im Dezember 2008. Und jetzt scheint es, dass die Deutschen und die Schweizer Zinsen ihren Boden finden, 36 Jahre nach dem Hoch 1974, 9 Jahre nach der Mitte 2001. Damit wird weltweit ein weiterer Zinstrend nach oben eingeläutet bei rekordhoher Verschuldung.

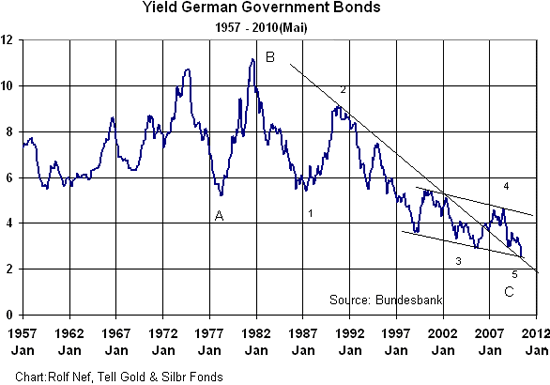

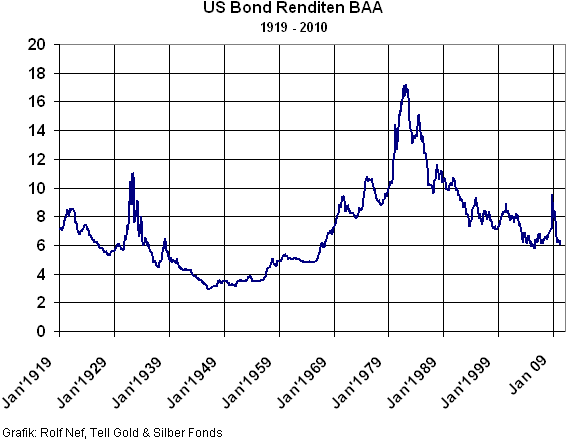

Die nächste Grafik zeigt die deutschen Zinsen seit 1957. Auch wenn 1982 höhere Zinsen zu sehen sind gilt 1974 als Spitze, ungleich aber den USA, die erst 1981 die höchsten Zinsen erreichten. Die hier für die USA gezeigten schlechteren Schuldner verloren massiv in der Krise von 2008, während nur die Staatsanleihen und die AAA Anleihen als Fluchtinstrumente dienten. Der Zinsboden dieser Kreditkategorie war wie für Italien 2005. Beachten Sie auch, dass im Krach von 1929 die Renditen über das Niveau von 1920 hinausschossen, das als Spitze gilt.

Beachten Sie ebenso, wie der Abwärtstrend der deutschen Zinsen 2007 nach oben gebrochen wurde. Nachher schlich der Zinstrend oberhalb der Trendlinie zu neuen Tiefst. Auch die nach unten geneigte Flagge mit den beiden parallelen Linien zeigt seit 1998 die Verlangsamung des Zinssenkungsprozesses an. Würde man zusätzlich ein Momentum dazufügen, wäre es klar divergent. Ebenso ist die Elliott-Struktur seit 1974 eine klare A-B-C Formation, die sich dem Ende zuneigt. Obwohl ich hier nur monatliche Daten verwende und auf einen Tageschart verzichte, wird die Trendwende klar absehbar. Ob sie fulminant und heftig wird oder langsam und gemächlich, wird sich weisen. Mit all den Ungleichgewichten in den Weltmärkten, lohnt es sich auf das erste gefasst zu sein.