Goldpreis in Euro erreicht neues Rekordhoch

30.11.2010 | Eugen Weinberg

Energie

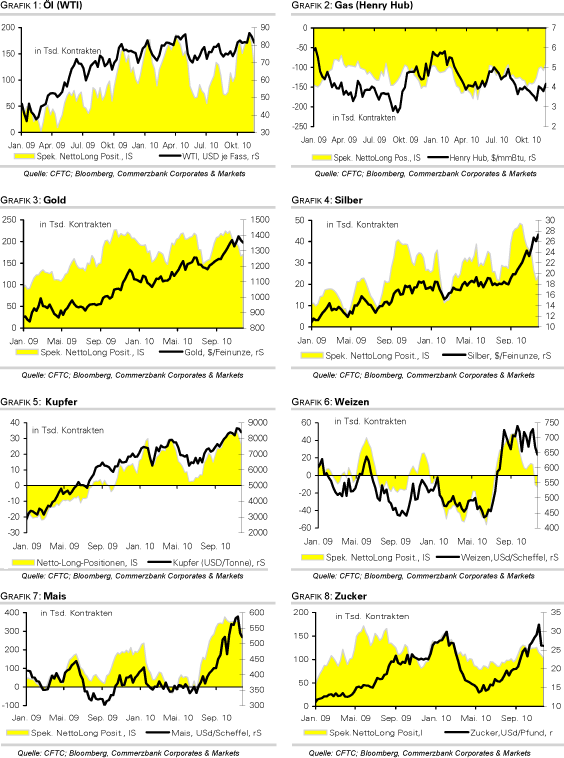

EnergieDer WTI-Ölpreis konnte gestern trotz eines deutlich festeren US-Dollar auf ein 2 ½ Wochenhoch von knapp 86 USD je Barrel steigen. Als Grund wird ein höherer Heizbedarf nach dem Wintereinbruch in Europa angeführt. In der Folge konnte insbesondere der Gasölpreis deutlich zulegen, wovon auch der Ölpreis profitieren konnte. Allerdings hat sich der Preisaufschlag von Brent gegenüber WTI nicht vergrößert, wie zu erwarten gewesen wäre, sondern sogar leicht verringert. Die spekulativen Finanzanleger haben in der Woche zum 23. November ihre Netto-Long-Positionen um 44 Tsd. oder 25% auf 127 Tsd. Kontrakte reduziert, den niedrigsten Stand seit zwei Monaten. Von diesem Niveau aus dürften inzwischen wieder spekulative Long-Positionen aufgebaut worden sein, da der Ölpreis seither deutlich gestiegen ist.

Heute veröffentlicht das American Petroleum Institute seinen Lagerbericht für die vergangene Woche. Bei den Importen dürfte es nach dem deutlichen Anstieg um 2 Mio. Barrel pro Tag in der Vorwoche zu einer Gegenbewegung gekommen sein, was zu einem Lagerabbau beitragen könnte. Der Ölpreis könnte dadurch am Abend neuen Auftrieb erhalten. Allerdings ist fraglich, wie lange der Ölpreis dem steigenden US-Dollar Paroli bieten kann. Die OPEC-11 (ohne Irak) hat laut einer Reuters-Umfrage im November 26,7 Mio. Barrel Rohöl pro Tag produziert und damit 90 Tsd. Barrel pro Tag weniger als im Oktober. Etwa die Hälfte des Rückgangs erklärt sich mit einem niedrigeren Angebot aus Nigeria, wo es aufgrund eines Lecks in einer Ölleitung zu einem Angebotsausfall gekommen ist.

Das geringere OPEC-Angebot lässt sich somit nicht auf eine verbesserte Quotendisziplin zurückführen. Noch immer produziert die OPEC knapp 2 Mio. Barrel pro Tag mehr als laut Quoten vorgesehen.

Edelmetalle

Während der Goldpreis in US-Dollar ausgedrückt der anhaltend starken US-Währung trotzt und nahezu unverändert bei 1.370 USD je Feinunze notiert, ist er in Euro gerechnet mit 1.052 EUR je Feinunze auf ein neues Allzeithoch gestiegen. Gemäß Angaben der CFTC haben die spekulativ orientierten Finanzanleger im Falle von Gold in der Woche zum 23. November zum ersten Mal seit fünf Wochen wieder ihre Netto-Long-Positionen leicht auf 170 Tsd. Kontrakte ausgeweitet. Erstmals seit zehn Tagen sind gestern wieder Mittel in den weltgrößten Gold-ETF, SPDR Gold Trust, geflossen.

Auch im Falle von Silber wurde der siebenwöchige Abwärtstrend bei den Netto-Long-Positionen gestoppt. Diese sind um 8,5% auf 23,9 Tsd. Kontrakte gestiegen. Neben Zuflüssen in Silber-ETFs dürfte daher auch eine neuerliche Ausweitung der Netto-Long-Positionen dem Silberpreis Auftrieb verleihen. Unterdessen wurde in China von der Börsenaufsichtsbehörde die Auflage eines ersten Fonds genehmigt, der auf den Goldpreis wettet. Der "Lion Global Gold Fund" investiert dabei in ausländische Gold-ETFs, die mit dem Edelmetall physisch hinterlegt sind. Dies ist ein weiterer Schritt in der Liberalisierung des chinesischen Goldmarktes, der es inländischen Anlegern ermöglicht, einfacher in Gold zu investieren. Die daraus resultierende höhere Nachfrage dürfte den Goldpreis tendenziell stützen.

Industriemetalle

Trotz schwacher Aktienmärkte im asiatischen Raum und dem anhaltend festen US-Dollar können sich die Metallpreise gut behaupten und notieren im Falle von Zink und Blei sogar deutlich fester. Kupfer hält sich weitgehend unverändert auf seinem Vortagesniveau bei knapp 8.300 USD je Tonne. Die spekulativ orientierten Finanzanleger haben laut Daten der CFTC in der Woche zum 23. November ihre Netto-Long-Positionen bei Kupfer um fast 15% auf 26,2 Tsd. Kontrakte abgebaut. Dies stellt bereits den zweiten Wochenrückgang in Folge dar. Die Netto-Long-Positionen liegen damit 25% unter dem Rekordwert von Anfang November. Somit haben die Spekulanten maßgeblich zum Rückgang des Kupferpreises von rund 8% in der zweiwöchigen Betrachtungsperiode beigetragen.

Entspannung könnte sich im mittlerweile fast vier Wochen andauernden Streik in der Collahuasi-Mine in Chile andeuten. Die Minenbetreiber und Gewerkschaften verhandeln wieder seit zwei Tagen über eine Beendigung des Streiks. Ungeachtet dessen ist die Kupferproduktion in Chile im Oktober gemäß Angaben des Nationalen Statistik-Instituts im Vergleich zum Vorjahr um 7% zurückgegangen. In den ersten 9 Monaten des Jahres war sie gegenüber Vorjahr nahezu unverändert. Dies zeigt, dass in Chile, dem mit 34% Weltmarktanteil größten Kupferproduzenten, die Produktion kaum noch ausgeweitet werden kann. Trotz der Inbetriebnahme neuer Projekte dürften dabei niedrigere Metallgehalte in den Erzen eine große Rolle spielen. Der Kupferpreis sollte daher mittel- bis langfristig gut unterstützt sein.

Agrarrohstoffe

Bei den meisten Agrarrohstoffen kam es in der Woche zum 23. November zu einem Abbau von spekulativen Netto-Long-Positionen. Bei Mais verringerte sich der Long-Überhang um 6 Tsd. auf 311,5 Tsd. Kontrakte, den niedrigsten Stand seit drei Monaten. Bei Sojabohnen wurden die Netto-Long-Positionen um 9 Tsd. auf knapp 139 Tsd. Kontrakte reduziert, was dem niedrigsten Stand seit sechs Wochen entspricht. Nachdem die US-Mais- und Sojabohnenernte eingebracht ist und somit keine Risiken von Ernteausfällen mehr bestehen, kommt es in Ermangelung anderer kurstreibender Nachrichten unter den spekulativen Finanzanlegern zu Gewinnmitnahmen.

Bei Weizen besteht sogar seit zwei Wochen wieder ein Überhang an spekulativen Short-Positionen. Dieser wurde um 2,5 Tsd. auf gut 13 Tsd. Kontrakte ausgeweitet. Selbst der nach wie vor unterdurchschnittliche Zustand des US-Winterweizens kann die Anleger offensichtlich nicht mehr schrecken. Derzeit werden laut dem aktuellen Erntefortschrittsbericht des US-Landwirtschaftsministeriums 47% der Weizenpflanzen als gut bis sehr gut eingeschätzt. Zum gleichen Zeitpunkt des Vorjahres waren es 63%. Aufgrund der Marktpositionierung kann es bei Weizen zu Preisanstiegen kommen, sollten die spekulativen Finanzanleger bspw. aufgrund von ungünstigen Wettermeldungen Short-Positionen glattstellen.

CFTC Daten: Netto-Long Positionen spekulativer Finanzanleger vs. Preis

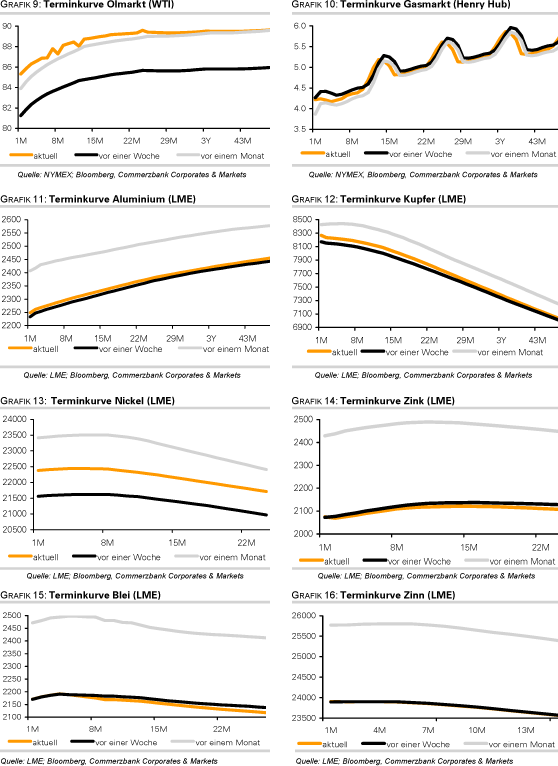

Terminkurven ausgewählter Rohstoffe: aktuell, vor einer Woche und vor einem Monat

© Eugen Weinberg

Senior Commodity Analyst

Quelle: Commerzbank AG, Corporates Markets

Diese Ausarbeitung dient ausschließlich Informationszwecken und stellt weder eine individuelle Anlageempfehlung noch ein Angebot zum Kauf oder Verkauf von Wertpapieren oder sonstigen Finanzinstrumenten dar. Sie soll lediglich eine selbständige Anlageentscheidung des Kunden erleichtern und ersetzt nicht eine anleger- und anlagegerechte Beratung. Die in der Ausarbeitung enthaltenen Informationen wurden sorgfältig zusammengestellt. Eine Gewähr für die Richtigkeit und Vollständigkeit kann jedoch nicht übernommen werden. Einschätzungen und Bewertungen reflektieren die Meinung des Verfassers im Zeitpunkt der Erstellung der Ausarbeitung und können sich ohne vorherige Ankündigung ändern.