Höchster Tagesverlust bei Silber seit 2½ Jahren

02.05.2011 | Eugen Weinberg

Energie

EnergieDer Ölpreis startet mit leichten Abschlägen in die neue Handelswoche. Es besteht offensichtlich die Erwartung, dass durch den gemeldeten Tod von Al-Kaida-Chef bin Laden die Terrorgefahr zurückgehen und damit auch die Risikoprämie beim Ölpreis sinken könnte. Zudem kam am Wochenende bei einem Luftangriff ein Sohn des libyschen Machthabers Gaddafi ums Leben, was Hoffnungen auf ein schnelleres Ende des Bürgerkrieges und eine baldige Normalisierung der Ölproduktion aufkommen ließ. Wir glauben allerdings nicht, dass diese Hoffnungen realistisch sind, so dass der Preisrückgang nur von kurzer Dauer sein sollte.

Die Ölproduktion Libyens ist im April auf weniger als 300 Tsd. Barrel pro Tag gesunken. Sie beträgt damit nicht mal ein Fünftel der normalen Produktionsmenge. Dagegen hat Saudi-Arabien seine Ölproduktion im April wieder leicht auf 8,5 Mio. Barrel pro Tag erhöht. Die als Grund genannte Nachfrageerholung ist aber offensichtlich nicht stark genug, um die Angebotskürzung im März um 800 Tsd. Barrel pro Tag vollständig wieder zurückzunehmen. Der frühere Vorsitzende des staatlichen Ölkonzerns Aramco rechnet dennoch mit einer weiteren Produktionssteigerung auf 9 Mio. Barrel pro Tag bis Ende Mai oder Anfang Juni.

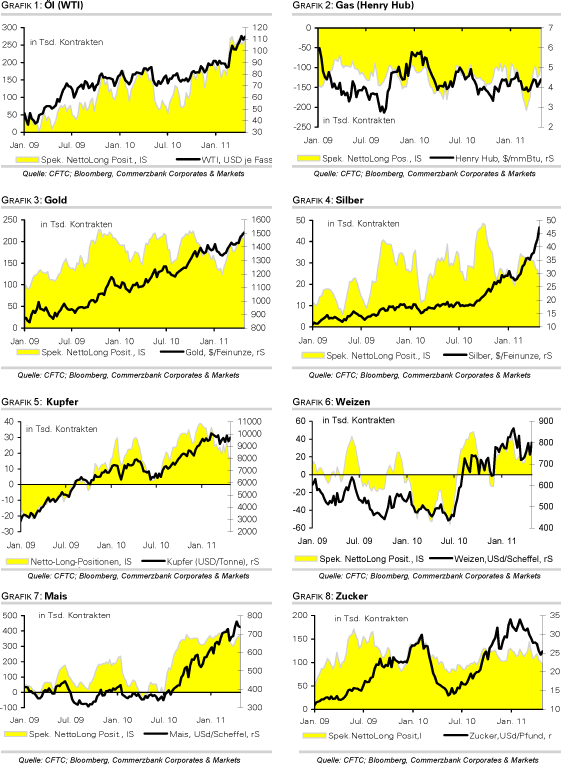

spekulativen Finanzanleger haben in der Woche zum 26. April die Netto-Long-Positionen um 4 Tsd. auf 263.236 Kontrakte ausgeweitet. Sie liegen damit nur noch knapp unter dem Anfang März verzeichneten Rekordhoch. Es besteht somit das Risiko eines Preisrückgangs, sollte es seitens der Finanzanleger zu Gewinnmitnahmen kommen. Solange die Kämpfe in Libyen und die Unruhen in den arabischen Ländern anhalten, dürfte der Preis nach unten allerdings gut abgesichert sein.

Edelmetalle

Der Wochenauftakt zeigt eine höchst unterschiedliche Entwicklung: Gold markiert bei knapp 1.580 USD je Feinunze den vierten Tag in Folge ein neues Rekordhoch. Auch in Euro gerechnet legt das gelbe Edelmetall zu und handelt zwischenzeitlich bei über 1.060 EUR je Feinunze auf dem höchsten Stand seit Mitte Januar. Silber dagegen bricht regelrecht ein und verliert zwischenzeitlich bis zu 11%. Im Tief wird ein Preis von 42,68 USD je Feinunze verzeichnet. Dies stellt zugleich den höchsten Tagesrückgang seit Oktober 2008 dar.

Auslöser für den Preisrutsch ist die schon letzte Woche bekannt gegebene Entscheidung der New Yorker Warenterminbörse COMEX, die Margenanforderung bei Silber-Kontrakten um 13% zu erhöhen. Diese ist mit dem Handelsschluss am Freitag in Kraft getreten. Wir hatten bereits mehrfach darauf hingewiesen, dass der jüngste Preisanstieg von Silber übertrieben und eine Korrektur überfällig war. Dies zeigt auch die zunehmende Skepsis der spekulativen Finanzanleger, welche ihre Netto-Long-Positionen in der Woche zum 26. April zum fünften Mal in Folge um 13,4% auf ein 3-Monatstief von 23,2 Tsd. Kontrakten reduziert haben.

Auch bei Gold haben die spekulativen Finanzanleger im selben Zeitraum Gewinne mitgenommen, allerdings in einem deutlich moderateren Ausmaß. Die Netto-Long-Positionen wurden um 4,4% auf 202,4 Tsd. Kontrakte abgebaut.

Industriemetalle

Aufgrund von Feiertagen in Großbritannien und China bleiben die beiden wichtigsten Metallbörsen der Welt, die LME in London und die SHFE in Shanghai, heute geschlossen. Die Nachrichtenlage ist daher auch dementsprechend übersichtlich. Wie gestern vom chinesischen Logistik- und Einkaufsverband veröffentlicht wurde, ist der Einkaufsmanagerindex für das Verarbeitende Gewerbe in China im April entgegen den Erwartungen gefallen.

Mit einem Wert von 52,9 bleibt der Index allerdings noch deutlich im expansiven Bereich. Der Rückgang dürfte auf die zuletzt verstärkt eingeführten Maßnahmen zur Bekämpfung der Inflation und zur Abkühlung der überhitzten lokalen Wirtschaft - Zinserhöhung und Anhebung der Mindestreserveanforderungen für Banken - zurückzuführen sein. Dies führt zu Befürchtungen, dass in China die Metallnachfrage geringer ausfallen und sich dies entsprechend negativ auf die Preise auswirken könnte. Allerdings sinkt durch den Rückgang des Index auch die Notwendigkeit weiterer Straffungsmaßnahmen.

Die spekulativen Finanzanleger haben im Falle von Kupfer in der Woche zum 26. April ihre Netto-Long-Positionen so gut wie unverändert bei 17,6 Tsd. Kontrakten beibehalten. Dennoch ist der Kupferpreis in der Beobachtungsperiode moderat gestiegen. Dies zeigt, dass der Preis nicht nur durch spekulative Finanzanleger beeinflusst wird, wie oftmals behauptet wird.

Agrarrohstoffe

Die Preise für Mais und Weizen können sich seit Freitag erholen, nachdem sie in den Tagen zuvor deutlich nachgegeben hatten. Weizen notiert inzwischen wieder über der Marke von 7,5 USD je Scheffel, Mais knapp darunter. Durch die ergiebigen Niederschläge am Wochenende in den Anbaugebieten des Mittleren Westens der USA dürfte sich die Aussaat von Mais und Sommerweizen weiter verzögern. Heute nach Handelsschluss veröffentlicht das US-Landwirtschaftsministerium den aktuellen Erntefortschrittsbericht. In der vorangegangenen Woche hinkte die Aussaat von Mais und Sommerweizen bereits deutlich dem langjährigen Durchschnitt hinterher. Die spekulativen Finanzanleger setzen vor diesem Hintergrund auf steigende Preise.

Die Netto-Long-Positionen bei Weizen wurden um 34% auf 38 Tsd. Kontrakte ausgeweitet. Das ist der höchste Stand seit Anfang Februar. Bei Mais kam es ebenfalls zu einem leichten Aufbau um 2,5 Tsd. auf 369.093 Kontrakte. Sie liegen damit noch 10% unter dem Ende Februar erreichten Rekordniveau. Das hohe Engagement der Finanzanleger könnte für Abgabedruck sorgen, falls es zu Gewinnmitnahmen kommt, bspw. wenn sich die Wetterbedingungen und damit die Bedingungen für die Aussaat verbessern. Man geht bislang auch nicht davon aus, dass die Verzögerungen bei der Aussaat zu einer geringeren Maisanbaufläche führen. Diese soll einer Umfrage des USDA zufolge auf 92,2 Mio. Morgen steigen, den zweithöchsten Stand seit 1944.

CFTC Daten: Netto-Long Positionen spekulativer Finanzanleger vs. Preis

Terminkurven ausgewählter Rohstoffe: aktuell, vor einer Woche und vor einem Monat

© Eugen Weinberg

Senior Commodity Analyst

Quelle: Commerzbank AG, Corporates Markets

Diese Ausarbeitung dient ausschließlich Informationszwecken und stellt weder eine individuelle Anlageempfehlung noch ein Angebot zum Kauf oder Verkauf von Wertpapieren oder sonstigen Finanzinstrumenten dar. Sie soll lediglich eine selbständige Anlageentscheidung des Kunden erleichtern und ersetzt nicht eine anleger- und anlagegerechte Beratung. Die in der Ausarbeitung enthaltenen Informationen wurden sorgfältig zusammengestellt. Eine Gewähr für die Richtigkeit und Vollständigkeit kann jedoch nicht übernommen werden. Einschätzungen und Bewertungen reflektieren die Meinung des Verfassers im Zeitpunkt der Erstellung der Ausarbeitung und können sich ohne vorherige Ankündigung ändern.