Zypern mit Signalwirkung für Geld- und Goldinvestoren

08.04.2013 | Dr. Uwe Bergold

Die historische Komponente der Wirtschaftskrise in Zypern ist nicht der "Bail-in“ (Beteiligung der Gläubigerseite, also der Sparguthaben einer insolventen Bank), der in einem freien marktwirtschaftlichen System ganz normal ist (ansonsten zahlt es - über einen "Bail-out“ - die unbeteiligte Allgemeinheit in Form von Kaufkraftverlust), sondern die nun eingeführten Kapitalverkehrskontrollen innerhalb Europas (wieder ein Bruch des Maastrichter Vertrags - neben den vielen bereits vollzogenen "Bail-outs“ und den Verletzungen der Verschuldungsgrenzen). Solch eine Maßnahme gab es in der Geschichte immer nur in Vorkriegs- und Kriegszeiten (letzte Weltwirtschaftskrise) oder innerhalb sozialistischer Regime (ehemaliger Ostblock).

Die historische Komponente der Wirtschaftskrise in Zypern ist nicht der "Bail-in“ (Beteiligung der Gläubigerseite, also der Sparguthaben einer insolventen Bank), der in einem freien marktwirtschaftlichen System ganz normal ist (ansonsten zahlt es - über einen "Bail-out“ - die unbeteiligte Allgemeinheit in Form von Kaufkraftverlust), sondern die nun eingeführten Kapitalverkehrskontrollen innerhalb Europas (wieder ein Bruch des Maastrichter Vertrags - neben den vielen bereits vollzogenen "Bail-outs“ und den Verletzungen der Verschuldungsgrenzen). Solch eine Maßnahme gab es in der Geschichte immer nur in Vorkriegs- und Kriegszeiten (letzte Weltwirtschaftskrise) oder innerhalb sozialistischer Regime (ehemaliger Ostblock). Kapitalverkehrskontrollen (Verlust von Eigentumsfreiheit) sind immer Vorboten von Personenkontrollen (Verlust von persönlicher Freiheit) und das Frühwarnsignal für einen bevorstehenden massiven Freiheitsverlust (ohne Eigentum keine Freiheit). Da wir uns per se nicht in einem Krieg befinden (abgesehen vom "Krieg gegen Terrorismus“ und den Nahostabenteuern), stellt sich nun die Frage: Stehen wir kurz vor einem Krieg oder vor einem Wirtschaftssystemwechsel von sozialer Marktwirtschaft hin zu sozialistischer Planwirtschaft oder sogar vor beidem? Die Antwort wird uns auf alle Fälle noch in diesem Jahrzehnt präsentiert! Zypern im März 2013 (EZB führt erstmalig "Bail-in“ ein - deflationärer Effekt) wird als weiterer Meilenstein der Weltwirtschaftskrise (Finanzkrisen führen immer zu Wirtschaftskrisen), wie die Bankpleite Lehman Brothers im September 2008 (EZB führt erstmalig "Bail-out“ ein - inflationärer Effekt), in die Geschichtsbücher eingehen.

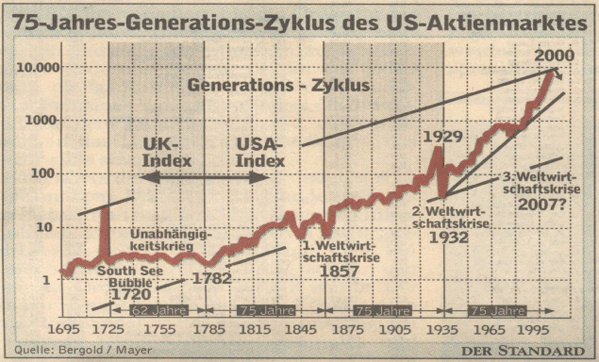

Abb. 1: Langfristiger Generationszyklus des US-Aktienmarktes seit 1694 (Gründung Bank of England)

Quelle: Uwe Bergold, Prof. Dr. Bernt Mayer (DER STANDARD, November 2003)

Quelle: Uwe Bergold, Prof. Dr. Bernt Mayer (DER STANDARD, November 2003)

Die vier apokalyptischen Reiter oder vier historisch einmalige Anlageblasen

Der Beginn der Krise war jedoch nicht die Lehmannpleite im Jahr 2008 (Beachte: Lehmann hatte die letzte Weltwirtschaftskrise überlebt), wie fälschlicherweise immer wieder angeführt wird, sondern das Ende des Aktienbooms im März 2000 (siehe hierzu bitte Abbildung 1 aus dem Jahr 2003). Nachdem der Kapitalmarkt mit dem Platzen der größten Aktienblase aller Zeiten (erste geplatzte Blase) die, nun bereits seit 13 Jahren verlaufende, Weltwirtschaftskrise einläutete, wurde sie erst 2007 durch das Platzen der historisch einmaligen Immobilienblase (zweite geplatzte Blase) in den USA und den damit verbundenen Finanzcrash für die Allgemeinheit sichtbar. Die seither zwischenzeitliche Erholung, wie auch die zuvor von 2003 bis 2007, ist nur eine monetär inflationäre Illusion. Seit dem Millenniumswechsel lebt die Weltwirtschaft nur mehr von der Substanz. Inflationsbereinigt kontrahiert sie seitdem (siehe hierzu bitte Abb. 2).

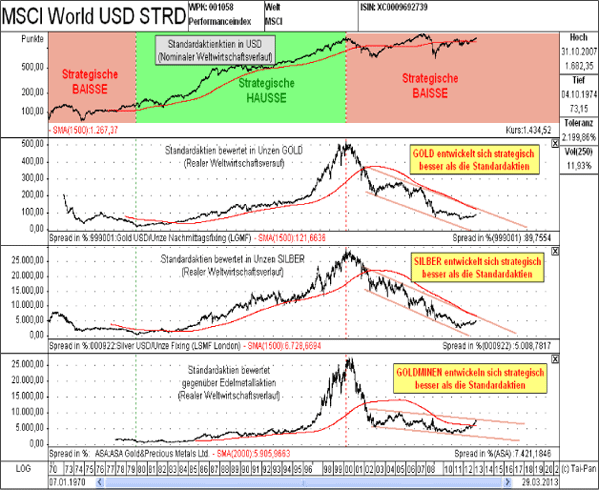

Aktuell stehen wir am Top der nächsten epochalen Blase (dritte noch nicht geplatzte Blase), nämlich der des Anleihemarktes. Die Preise für festverzinsliche Wertpapiere haben historisch einmalig hohe, der Zins damit historisch einmalig niedrige Dimensionen erreicht. Seit Aufzeichnung der Finanzdaten, mit Gründung der Bank of England im Jahr 1694, kam es noch nie zu solch einer Überbewertung am Rentenmarkt. Erst wenn der Anleihemarkt, inkl. Geldmarkt, kippt (Vertrauensverlust als Ursache), kommt es zur finalen Edelmetall- und Rohstoffblase (vierte noch nicht begonnene Blase) und damit einhergehend mit einem exzessiven Anstieg der Konsumentenpreise. Dadurch wird die systemimmanente Inflationierung (Definition: Geldmengenwachstum pro Produktionseinheit) durch das Zentralbanksystem für die Allgemeinheit erst sichtbar (Rohstoffpreise führen über die Erzeugerpreise zu den Konsumentenpreisen). Dies ist auch der Grund, warum wir im März 2000 den Standardaktienmarkt verlassen haben und seit März 2001 in Gold, Silber und Edelmetallaktien investieren.

Abb. 2: MSCI World (Weltaktienmarkt) als Vorlauf der Weltwirtschaft in USD, in Unzen GOLD, in Unzen SILBER und gegenüber Goldminen bewertet vom 01.04.1970 bis zum 29.03.2013

Quelle: GR Asset Management GmbH

Quelle: GR Asset Management GmbH