Ist Gold krisensicher?

10.08.2011 | Eugen Weinberg

- Seite 4 -

Gold auch in Nicht-Krisen-Zeiten eine sinnvolle Ergänzung im Portfolio: Selbst in einem preisstabilen Umfeld mit einer Zielinflation von rund 2% ist es sinnvoll, 5% des Portfolios in Gold zu halten, behauptete jüngst der unabhängige Think-Tank "Oxford Economics". Im Fall höherer Inflation sei der optimale Anteil von Gold sogar noch größer. Und auch sie sehen in Gold eine Absicherung gegen Aktienmarkteinbrüche. Der Hintergrund dessen ist, dass Gold generell eine schwache Abhängigkeit zu den anderen oben genannten Anlageklassen besitzt. Die Korrelationen im Beobachtungszeitraum seit 1970 von Gold zum Aktienindex S&P 500 bspw. beträgt nur -0,01, bei US-Anleihen mit 10-jähriger Laufzeit -0,02, mit dem gesamten Rohstoffindex 0,20, aber auch Immobilienpreise nach dem Case-Shiller-Index weisen seit dem Jahr 2000 nur eine Korrelation von 0,13 auf.

Diese Eigenständigkeit und Unabhängigkeit prädestiniert Gold als Mittel zur Diversifikation. Auch unabhängig von dem, was Statistiken belegen, vereint Gold wichtige Eigenschaften, die Gold als Sicherheit gegen drohende Kaufkraftverluste auszeichnen. Denn im Gegensatz zu Papiergeld lässt sich das Angebot von Gold nicht beliebig ausweiten. Darüber hinaus blickt Gold auf eine lange Geschichte als Zahlungs- und Tauschmittel sowie als Währung zurück, auf die sich die Marktteilnehmer bei Vertrauensverlusten zurückbesinnen.

Silberpreis fährt dieses Jahr bislang Achterbahn …

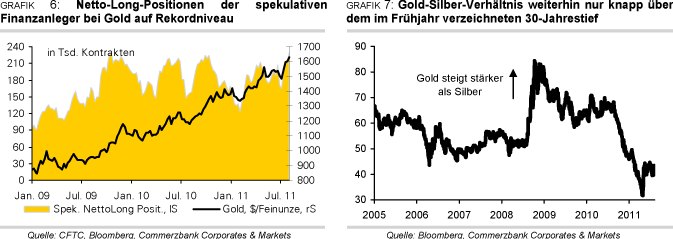

Zu Beginn des Jahres stellte Silber alle anderen Rohstoffe in seinen Schatten. Bis Ende April hatte es knapp 60% an Wert gewonnen. Doch auch mit den guten Fundamentaldaten war ein solcher Preisanstieg nicht mehr zu rechtfertigen und so hatten wir mehrfach vor einer Überhitzung gewarnt. Ein Zeichen dafür war die hohe Volatilität im Markt. Von Januar bis April 2011 war die durchschnittliche 30-Tages-Volatilität bereits 2,3-mal so hoch wie bei Gold. Zum Vergleich: Im Jahr zuvor lag sie noch bei dem 1,5-fachen von Gold. Die Folge war ein Absturz des Silberpreises von fast 50 USD auf 35 USD je Feinunze bzw. 28% binnen einer Woche Anfang Mai. Bei rund 35 USD je Feinunze konnte Silber dann festen Boden finden und begann Anfang Juli nach einer knapp zweimonatigen Seitwärtsbewegung mit einem neuerlichen Anstieg auf aktuell rund 40 USD je Feinunze. Das Gold/Silber-Verhältnis ist dadurch kurzzeitig wieder unter die Marke von 40 gefallen, ehe es in den letzten Tagen aufgrund des stark gestiegenen Goldpreises wieder zu einem Anstieg kam (Grafik 7).

… wofür hauptsächlich die Investmentnachfrage verantwortlich ist

Wir halten die zügige Rückkehr über die Marke von 40 USD für verfrüht. Denn hinter den Preisanstiegen stecken im Wesentlichen Finanzanleger: So haben sich die spekulativen Netto-Long-Positionen seit Anfang Juli wieder um 87% auf aktuell 25,5 Tsd. Kontrakte ausgeweitet. Dies ist der höchste Stand seit Mitte April bzw. der Spätphase der Preisrallye der ersten vier Monate (Grafik 8, Seite 6). Auch der weltweit größte Silber-ETF, iShares Silver Trust, meldet seit Mitte Juli wieder Zuflüsse von 500 Tonnen. Im Gegensatz zu den Gold-ETFs liegen die ETF-Bestände bei Silber aber noch deutlich unter dem im Frühjahr verzeichneten Rekordniveau.

Da Silber mehr als zur Hälfte für industrielle Zwecke verwendet wird, ist das Edelmetall konjunktursensibel. Die zuletzt enttäuschenden Konjunkturdaten, die vermehrt zu Sorgen um die Weltwirtschaft führen, stellen damit eine potenzielle Gefahr für den Silberpreis dar. Zudem scheint China einmal mehr opportunistisch bei Rohstoffen zu handeln: So meldete die chinesische Zollbehörde im Juni den dritten Monat in Folge Rückgänge der Nettoimporte für Silber. Im Vergleich zur Vorjahresperiode war der Juniwert sogar um 46% auf 175 Tonnen rückläufig. Dies entspricht dem niedrigsten Stand seit Dezember 2009. Im ersten Halbjahr 2011 sind die Nettoimporte insgesamt um 29% auf 1.328 Tonnen gefallen (siehe Grafik 9).

Im letzten Jahr waren die chinesischen Importe mit 3.579 Tonnen noch eine wesentliche Stütze des Silberpreises. Dagegen hat sich die Fabrikationsnachfrage im letzten Jahr deutlich erholt und die gesamten rezessionsbedingten Verluste des Vorjahres wieder wettgemacht. Das Silver Institute hat diesbezüglich insbesondere die wachsende Bedeutung der Nachfrage der Photovoltaikindustrie hervorgehoben. Die Menge an Silber, die dort benötigt wird, könnte sich bis 2015 von aktuell rund 50 Mio. auf 100 Mio. Unzen verdoppeln. Neben den etablierten Anwendungen dürften weitere zahlreiche neue Anwendungen wie z.B. aus den Medizin-, Nahrungsmittel- und Hygienebereichen sowie Wasserreinigungssysteme zukünftig eine größere Rolle spielen.

Zudem scheint Silber auch als Währungsmetall an Bedeutung zu gewinnen. Dies zeigt sich in der regen Nachfrage nach Silbermünzen, welche in den letzten Monaten deutlich gestiegen ist: Die Nachfrage nach Münzen und Medaillen stieg bereits im vergangenen Jahr laut Silver Institute auf einen Rekordwert von 101 Mio. Unzen. Dieser Trend hat sich bis zuletzt fortgesetzt. Die US-Münzprägeanstalt U.S. Mint hat im ersten Halbjahr 2011 rund 22,3 Mio. Unzen (etwa 694 Tonnen) Silbermünzen verkauft, das höchste Verkaufsvolumen seit Beginn der Datenreihe 1986. Und auch die australische Münzprägeanstalt Perth Mint berichtete im Juni von einem boomenden Geschäftsjahr 2010/11, in dem mit 10,7 Mio. 66% mehr Silbermünzen als im vergleichbaren Vorjahreszeitraum und zehnmal mehr Münzen als noch vor fünf Jahren verkauft werden konnte. Offensichtlich lockt das im Vergleich zu Gold optisch niedrigere Preisniveau Anleger an, welche sich gegen Inflations- und Finanzmarktrisiken absichern wollen, denen Gold mittlerweile aber bereits zu teuer geworden ist.