Es sind die Schulden, Dummchen!

05.11.2014 | David Chapman

- Seite 3 -

Das Ende von QE in den USA ist für eine Vielzahl anderer Länder problematisch. Länder, die zur Finanzierung ihrer Defizite von internationalen Finanzierungen abhängig sind, haben jetzt Probleme, Auslandskapital aufzubringen. Länder wie die Türkei, Brasilien, Indien, Südafrika und Indonesien mussten deutliche Bewegungen aus ihren Währungen heraus verzeichnen, was nun die inländischen Probleme verschärft.Das Zurückfahren von QE in den USA führt zu einem Versickern der Liquidität an den internationalen Märkte. QE fungierte nicht nur als Anreiz für die US-Wirtschaft, sondern auch für den Rest der Welt. Nimmt man QE weg, beginnen die Probleme. So abhängig war die Welt vom US-amerikanischen QE. Aber ohne QE wäre das mittelmäßige Wachstum der letzten fünf Jahre höchstwahrscheinlich nicht möglich gewesen.

Niemand ist bereit, den Platz der USA bei QE einzunehmen. Die EU schwankt immer wieder, wenn es um QE geht und hat nie wirklich etwas eingeführt, was auch nur annähernd einem QE-Programm wie dem der USA ähneln könnte. Es ist so schwierig, weil Deutschland in der EU das Sagen hat und die Deutschen verstehen die Gefahren von Programmen wie diesem. Stattdessen haben Sparmaßnahmen den Platz von QE eingenommen und das wiederum war ebenfalls ein Desaster, weil die EU-Wirtschaften zwischen lahmem Wachstum und deutlicher Rezession schwanken.

Diese Zeiten haben zahlreichen antieuropäischen politischen Parteien Aufschwung gegeben, einschließlich ausländerfeindlichen Parteien, die nur zu gerne Immigranten und andere für die Probleme verantwortlich machen. Das ähnelt der Situation in den 1930er-Jahren, mit dem Aufstieg der Nazis in Deutschland.

Japan, die als Erste wirklich QE eingesetzt haben, haben sich immer wieder vor und zurück bewegt mit ihrem QE-Programm, doch letztlich sind sie nicht in der Lage, das QE-Programm der USA zu ersetzen. Die japanische Wirtschaft ist zurück in eine Rezession gerutscht. Es stellt sich nun die Frage - da sowohl Japan als auch die EU zurück in eine Rezession gerutscht sind - ob die USA einer Rezession entgehen können, selbst nachdem sie den beispiellosesten Zeitraum finanziellen Stimulus aller Zeiten beendet haben. Der Markt scheint sich seltsam darauf zu konzentrieren, wann die USA den Zinssatz anheben könnten. Er scheint sich allerdings überhaupt nicht darauf zu konzentrieren, ob die USA in eine Rezession rutschen könnten.

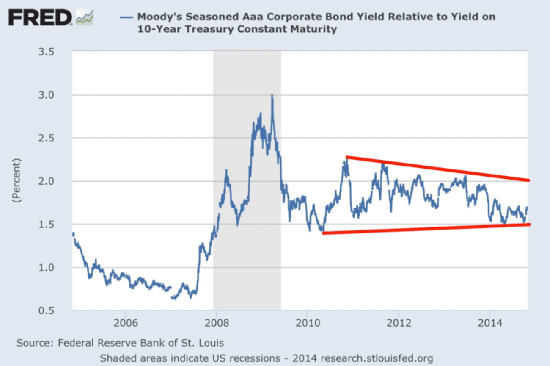

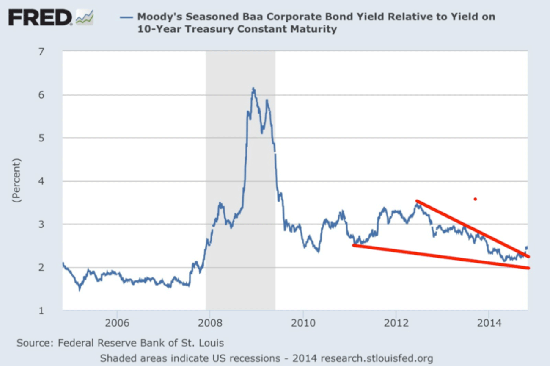

Etwas worauf man sich konzentrieren sollte, ist die Tatsache, dass sich das Renditegefälle langsam ausweitet. Nein, es befindet sich noch nicht auf dem Stand wie während der Finanzkrise 2008, aber es steigt. Ganz egal, ob es sich um 10-jährige Anleihen oder AAA-Unternehmensanleihen handelt, oder um BAA-Unternehmensanleiherenditen oder Junk-Bonds - die Spreads sind gestiegen. Die untenstehenden Grafiken zeigen die langsam steigenden Spreads.

Die Rendite-Spreads bei US-Staatsanleihen und Anleihen von US-amerikanischen BAA-Unternehmen scheint einen Abwärtstrend durchbrochen zu haben. Abwärtstrends scheinen auch bei einer Reihe von Anleihen von BBB-Unternehmen und Hochzinsanleihen (soll heißen Risikopapiere) gebrochen worden zu sein. Das lässt vermuten, dass man bei Unternehmensanleihen und Hochzinsanleihen mit Blick auf die Zukunft vorsichtig sein sollte.

Beachten Sie, dass sich keiner der Spreads auch nur in der Nähe der Stände der Finanzkrise von 2008 befindet. Um dort hinzugelangen, bedürfte es einer Verschärfung der Probleme und die Rendite-Spreads würden nur während einer Krise nach oben explodieren. Es könnte sein, dass dies nur ein weiterer vorübergehender Ausschlag in der Ausweitung des Renditespreads ist, aber angesichts des Endes von QE besteht eine erhöhte Wahrscheinlichkeit für wachsende Liquiditätsprobleme am globalen Anleihemarkt.

Quelle: www.stlouisfed.org

Quelle: www.stlouisfed.org