Die Ukraine, das Sarajewo unserer Zeit und die Konsequenzen für die Finanzmärkte

13.03.2015 | Rolf Nef

- Seite 3 -

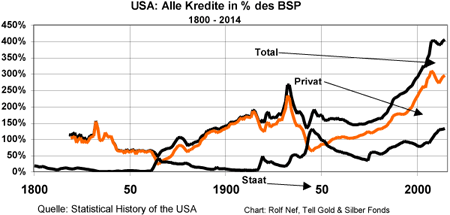

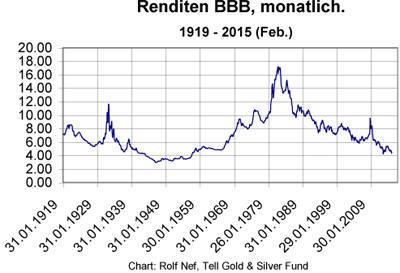

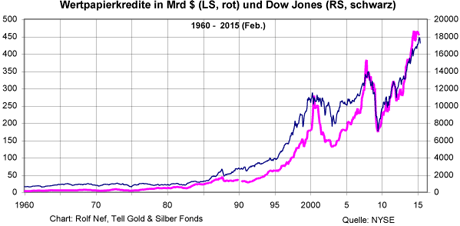

Fallende Bonds bedeutet steigende Zinsen. Warum ist das so gefährlich? Alle Vermögenswerte, die Ertrag abwerfen, stehen in Konkurrenz zueinander. Werfen Bonds mehr ab, müssen das auch Aktien und Immobilien, die Klassiker unter andern Vermögenswerten. Weil sich der Ertrag aber nicht einfach steigern lässt, sinkt ihr Wert. Es ist aber nicht einfach ein Zinsanstieg wie wir das früher hatten, es ist der Anfang der Vernichtung von Krediten. Grafik 12 zeigt sehr deutlich, dass die US Volkswirtschaft hilflos überschuldet ist. Wahrscheinlich ist es noch viel schlimmer, weil die BIP-Zahlen geschönt sind. Auf der Bond Seite werden zuerst schlechtere Qualitäten brutal abgestraft. Grafik 13 zeigt die langfristige Entwicklung der Bondqualität BBB. Der Einbruch 1930 und 2008 ergibt nur eine Vorahnung, was in diesem Segment kommen kann, es muss schlimmer kommen. Grafik 14 zeigt eindrücklich, wie in einem flüssigen Markt wie dem US-Aktienmarkt die Kredite steigen, wenn die Preise steigen und umgekehrt.

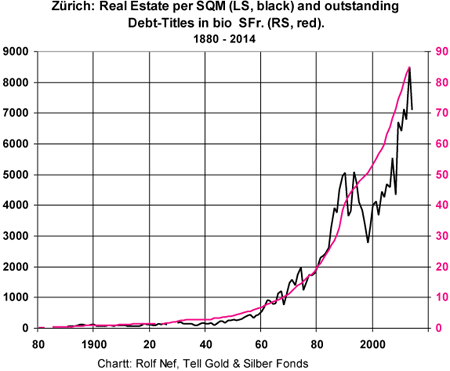

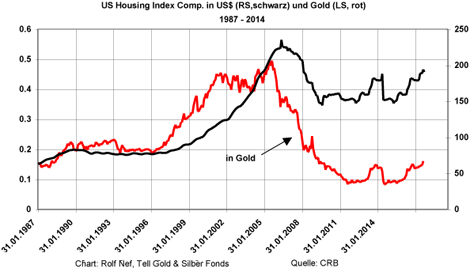

Dasselbe gilt für Immobilien, nur viel langsamer. Grafik 15 zeigt das sehr eindrücklich für die Stadt Zürich. Zwar sind die ausstehenden Kredite nicht bekannt, aber diese laufen in etwa mit der Summe aussehender Grundpfandtitel parallel. Diese ist seit 1880 erst ein mal, 1902, gesunken. Diese langfristige Sichtweise ist hierzulande nicht bekannt, weshalb nur der eine Trend seit 1848 gilt. Aber wenn es ein Trend ist, kann er auch drehen. Dies ist bereits der Fall in USA (Grafik 16). Seit dem Einbruch 2007 hat eine klassische Korrektur stattgefunden. In Gold gemessen ist der Index dort wo er 1987 angefangen hat.

Grafik 12: US-Verschuldung

Grafik 13: Renditen BBB

Grafik 14: Dow Jones und Lombardkredite

Grafik 15: Bodenpreise Zürich und ausstehende Schuldtitel

Grafik 16: US Häusermarkt in US$ und Gold

3. Gold

Gold und Silber sind die einzigen finanziellen Vermögenswerte, die physisch und liquide sind. Physisch heisst vor allem auch, dass keine Regierung sie produzieren kann wie Papiergeld. Darum wurde der Besitz dieser Edelmetall auch so oft verboten. Prominent darunter ist Nazi-Deutschland, USA, UK, China und viele mehr. Natürlich gehört auch Kupfer und Nickel in diesen Sektor, aber sie sind nie so knapp wie Gold und Silber.

Die totale Summe aller weltweiten Kredite summiert sich heute auf rund 200.000 Mio. $US nach einer Schätzung von McKinsey. Schulden sind ein Vermögenswert der Gläubiger. Im Vergleich zum je geförderten Gold sieht das so aus: Die über alle Zeit geförderte Menge Gold beträgt gute 170.000 Tonnen Gold weltweit was bei der aktuellen Bewertung 6.4 Trillionen US$ entspricht. Aber im Verhältnis zum Kreditgeld sind das nur 3.2%. Aber nicht alles Gold ist in flüssiger Form vorhanden. Hier die Zusammensetzung:

50% Schmuck

10% in der Industrie verbraucht.

20% in Zentralbanken.

20% private Haltung. Diese 20% entsprechen 0,64% aller Kredite!!

Nimmt man noch die Aktienmärkte und Immobilienmärkte dazu, wird der Goldanteil noch kleiner. Nie in der Geschichte war der Goldanteil so klein und so knapp.

Was passiert, wenn die Anleihen nach unten brechen werden und eine Verkaufspanik ausbricht in Bonds und Aktienmärkten? Ist dann das Bankkonto der Sicherheitshafen? Selbst wenn kleinere Teile in Gold gehen ist es wegen der Enge des Marktes enorm preistreibend.

Bestätigt die technische Analyse einen bevorstehende Preisexplosion?

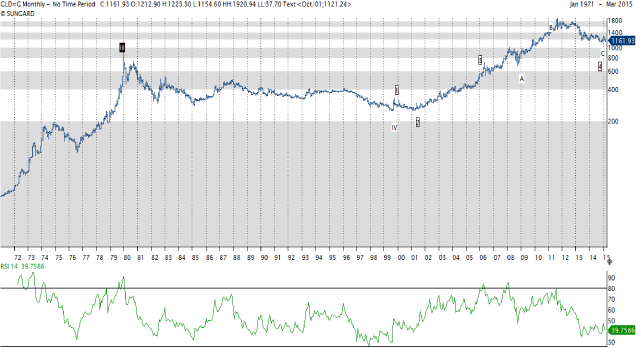

Ich komme nicht umhin, den Markt so zu sehen wie in Grafik 17 beschriftet: jeder Bullmarkt hat drei Aufwärtsbeine. Nach der Beschriftung in Grafik 17 haben erst zwei stattgefunden. Die Korrektur von 3 nach 4 ist aber eine besondere: sie startete bei 630 $ und ist am enden bei 1.150 $. Korrekturen sind dem Namen nach schon Bewegungen, die gegen den Trend gehen. Diese geht aber mit dem Trend und dazu noch massiv. Natürlich ist das nur so gekommen wegen der Intervention der Notenbanken 2013. Aber das spielt keine Rolle, sie sind auch nur Marktteilnehmer und beeinflussen den Preis, aber bestimmen ihn nicht.

Diese Korrektur wird "running correction" genannt, weil sie in Richtung des Trends geht. Sie zeigt große innere Stärke für die nächste Bewegung an. Die nächste Aufwärtsbewegung muss aber die vorläufig letzte sein seit 1999. In Gold und Silber sind das stets heftigste Bewegungen wie 1976 - 1980. Aber diese Bewegung fand nach einer normalen Korrektur statt. Die nächste aber nicht.

Wie nahe steht die Korrektur an ihrem Ende?

Grafik 17: Gold monatlich seit 1972 mit RSI Momentumindikator

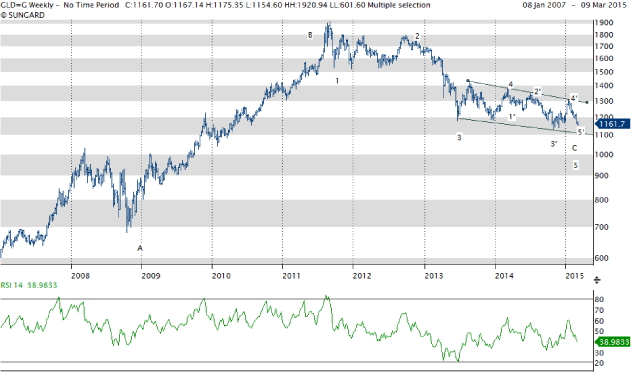

Dass die Korrektur nahe an ihrem Ende ist, zeigt die 5-Wellen-Struktur von 4 nach 5 an. Sie ist aber auch eine sehr schwache Bewegung, weil 4’ mit 2’ überlappt und das Novembertief - zumindest bis jetzt - nicht herausgenommen wurde. Zudem hat der Preis die obere und die untere Trendlinie schon je drei mal touchiert. Der Preis seit Punkt 4’ fällt in der 8. Woche. Weil 8 eine Fibonaccizahl ist und Gold sehr häufig solche Zeitspannen für seine Preisbewegungen einnimmt, könnte das Ende dieser Woche sein. Man wird das sehr schnell feststellen können.

Grafik 18: Gold wöchentlich