US-Notenbank kapituliert vor schlechter Wirtschaftsverfassung

18.09.2015 | Markus Blaschzok

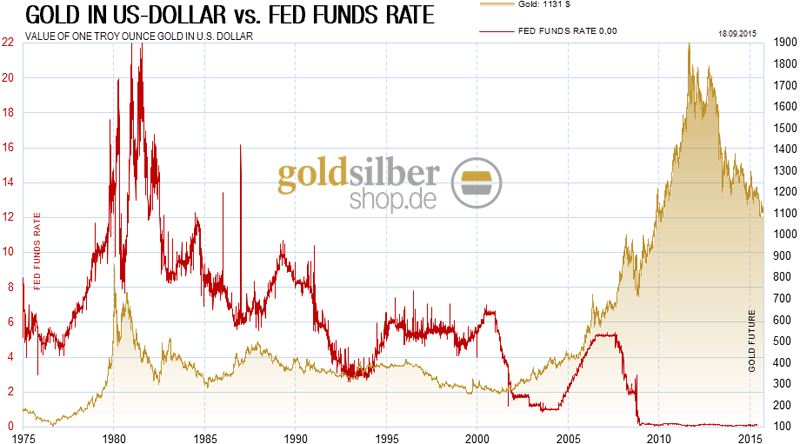

Zum Jahresbeginn erwartete der Markt im März eine Zinsanhebung in den USA, die nicht eintraf. Später rechnete man im Juni damit, was den US-Dollar stärkte, doch als auch hier keine Zinsen angehoben wurden, sahen viele im September die letzte Chance für eine Zinsanhebung.

Zum Jahresbeginn erwartete der Markt im März eine Zinsanhebung in den USA, die nicht eintraf. Später rechnete man im Juni damit, was den US-Dollar stärkte, doch als auch hier keine Zinsen angehoben wurden, sahen viele im September die letzte Chance für eine Zinsanhebung. Über viele Jahre hinweg glaubten wir nicht einmal an eine Zinsanhebung, doch zuletzt konnten wir ein kurzes taktisches Manöver der Zentralbanken mit einer kurzzeitigen Zinsanhebung nicht ausschließen, da die Manipulation bis zuletzt aufrecht gehalten wurde, was in der Historie der vergangenen drei Jahre sehr ungewöhnlich war.

Am gestrigen Abend um 20 Uhr gab die Vorzeigefrau des Federal Reserve Systems, Janet Yellen, dann endlich bekannt, dass die private US-Notenbank "FED" den Leitzinssatz nicht anheben, sondern bei null Prozent belassen wird. Dies zeigte dem Markt, dass die Lage aktuell viel schlimmer ist, als es sich Viele vorstellen können, da sich die planwirtschaftlichen Lenker nicht einmal mehr trauen die Zinsen nur ein Quäntchen anzuheben. Um keinen Kollaps des Finanzsystems zu riskieren und die Anteilseigner der FED nicht in den Bankrott zu stürzen, verspielte man lieber das letzte Bisschen an Glaubwürdigkeit, das der Markt noch in die Notenbank hatte.

Janet Yellen verneinte, dass es konkrete Gespräche über negative Zinsen [sic!] gegeben hätte, obwohl ein Mitglied des Offenmarktausschusses dafür war, doch konstantierte sie, dass ein weiterer Stimulus der Wirtschaft bei einer schwachen Entwicklung möglich sei. Damit spielte sie wahrscheinlich auf ein weiteres QE-Programm an, das unausweichlich ist, wenn die Notenbank ihrer Verpflichtung, alles zum Wohle der Privatbanken und Anteilseigner der FED zu tun, nachkommen will.

Die Edelmetallmärkte befinden sich jetzt auch in US-Dollar in einer Wendephase und man kann sagen, dass der Bärenmarkt wahrscheinlich spätestens in den nächsten sechs Monaten sein Ende finden wird - entweder mit dem Nichtstun der FED oder mit einer weiteren quantitativen Lockerung der Geldpolitik. Es besteht sogar die Möglichkeit, dass sich mit dieser Notenbankentscheidung bereits die Trendwende vollzieht.

Für die nächsten Wochen sollte man den US-Dollar besser shorten als kaufen und auch für die Edelmetalle besteht auf Sicht der nächsten vier Wochen nicht mehr viel Grund pessimistisch zu sein, da das Damoklesschwert der Zinsanhebung weggenommen wurde. Die Manipulation war zuletzt jedoch noch sehr hoch in beiden Edelmetallen, was davor mahnt, zu optimistisch zu sein, da mittelfristig neue Tiefs im Gold und Silber nicht ausgeschlossen werden können, doch sollten die Edelmetalle von einem schwächeren US-Dollar erst einmal profitieren.

Für langfristig agierende Investoren gibt es heute mehr Gründe für eine Absicherung mit Edelmetallen denn je. Griechenland zeigte, dass die Krise in Europa nicht vorbei ist, die Massenimmigration bringt die sozialistischen Wohlfahrtsstaaten an den Rande des Bürgerkrieges und Politiker und Bankster sind bereit ihre Utopie einer neuen Weltordnung mit Gewalt und dem unendlichen Drucken von Euro-Falschgeld fortzusetzen.

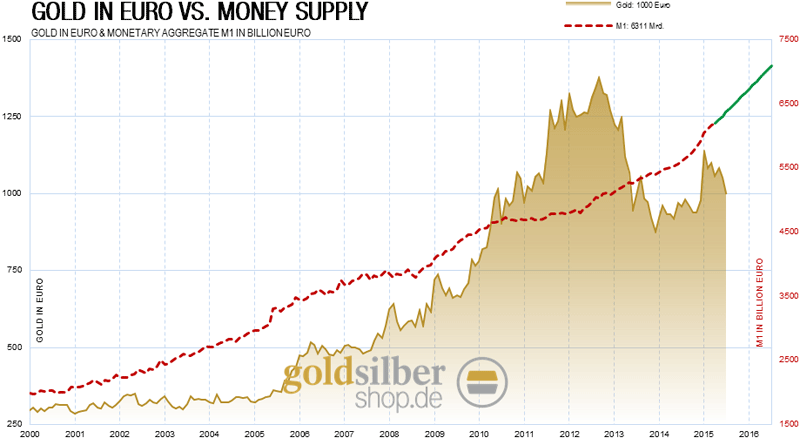

Der Vergleich der Eurogeldmenge mit dem Goldpreis zeigt eine klare positive Korrelation, die auch künftig bestand haben wird. Mit der steigenden Geldmenge im Euroraum, wird der Euro weiter abwerten und gleichzeitig das Gold nominal und bei später höherer Nachfrage auch real ansteigen.

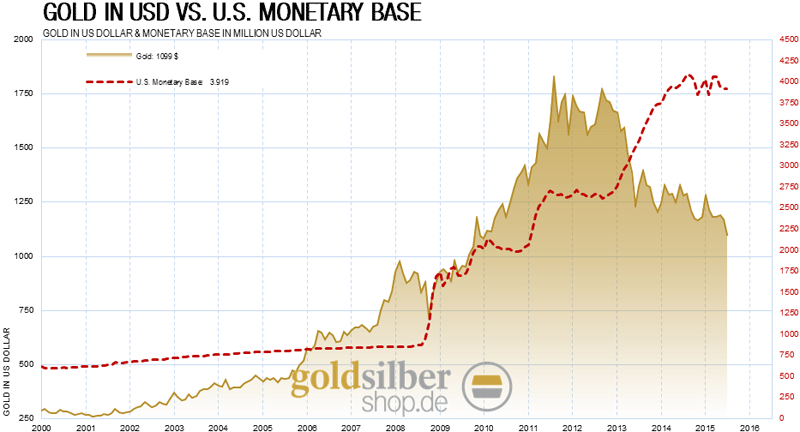

In den USA konsolidiert die Geldmenge auf hohem Niveau nach dem Ende des letzten QE-Programms, doch auch hier ist eine weitere Ausweitung mit einem neuen Gelddruckprogramm nur eine Frage der Zeit und spätestens dann, wird der Goldpreis in US-Dollar dem Anstieg der Geldmenge wieder folgen.

Die Wirtschaft befindet sich bereits real in einer Rezession und der Aktienmarkt fällt im Verhältnis zu Gold längst. Nominal wird der Aktienmarkt von der weiterhin lockeren Geldpolitik profitieren können, doch real im Verhältnis zur Inflation wird dieser einbrechen. Die Edelmetalle sind zum Aktienmarkt noch unterbewertet und wir erwarten am Ende des Tages, wenn die Wirtschaftskrise und die Abwertungen der Währungen ihren Zenit erreichen, wieder ein Ratio des US-Aktienmarktes zum Gold von "1", was bedeutet, dass die Edelmetalle den Aktienmarkt um das 15-fache outperformen sollten. Für Silber sehen wir noch weitaus mehr Potenzial am Ende des Tages.