Edelmetalle starten Korrektur nach Job-Schocker in den USA

10.10.2024 | Markus Blaschzok

Zur Wochenmitte fiel der Goldpreis auf 2.605 $, während der Silberpreis eine deutlichere Korrektur verbuchte und auf die Unterstützung bei 30 $ zurückging. Auslöser dieses Preisrückgangs waren die unerwartet starken US-Arbeitsmarktzahlen, die Spekulationen über eine mögliche Zinspause der Fed im November befeuerten. Die neuesten Terminmarktdaten deuten zudem darauf hin, dass die jüngste Erholung der Platin- und Palladiummärkte an ihre Grenzen gestoßen sein könnte und nun eine Korrektur bevorsteht, insbesondere, wenn auch der Goldpreis weiter nachgibt.

Zur Wochenmitte fiel der Goldpreis auf 2.605 $, während der Silberpreis eine deutlichere Korrektur verbuchte und auf die Unterstützung bei 30 $ zurückging. Auslöser dieses Preisrückgangs waren die unerwartet starken US-Arbeitsmarktzahlen, die Spekulationen über eine mögliche Zinspause der Fed im November befeuerten. Die neuesten Terminmarktdaten deuten zudem darauf hin, dass die jüngste Erholung der Platin- und Palladiummärkte an ihre Grenzen gestoßen sein könnte und nun eine Korrektur bevorsteht, insbesondere, wenn auch der Goldpreis weiter nachgibt.Unterstützung erhalten die Preise nun von Russlands Staatsfonds, der ankündigte, in den nächsten drei Jahren jährlich eine halbe Milliarde US-Dollar in Edelmetalle und Edelsteine investieren zu wollen. Die Nachfrage der Zentralbanken ist weiterhin stark mit 483 Tonnen im ersten Halbjahr. Im Jahr 2023 erwarben sie mit 1.037 Tonnen fast so viel wie im Rekordjahr 2022 mit 1.082 Tonnen.

Die US-Arbeitsmarktdaten schlugen am Freitagnachmittag wie eine Bombe an den Märkten ein, da sie alle Erwartungen weit übertrafen. Der Markt hatte mit einer Fortsetzung der Talfahrt am Arbeitsmarkt gerechnet, doch stattdessen wurden in den USA im September 254 Tsd. neue Stellen außerhalb der Landwirtschaft geschaffen und die Markterwartung von 140 Tsd. neuen Stellen weit übertroffen. Dies war mehr als der durchschnittliche monatliche Zuwachs in den letzten 12 Monaten.

Im Gegensatz zu den Vormonaten, in denen man die Zahl der Arbeitsplätze wiederholt nach unten korrigierte, wurden die beiden Vormonate um insgesamt 72 Tsd. Stellen nach oben korrigiert. Nach Schätzungen sollen 150 Tsd. neue Stellen mit einer Rückkehr der Wirtschaft zum Trendwachstum übereinstimmen, was die Inflation erneut genau dann anheizen könnte, wenn die Fed ihren Lockerungszyklus einleitet.

Auch die Arbeitslosenquote sank leicht von 4,2% auf 4,1% (nach 4,3% vor zwei Monaten), was auf einen starken Zuwachs bei den Beschäftigten und einen gleichzeitigen Rückgang der Arbeitslosenzahlen zurückzuführen ist. Besonders hervorzuheben ist, dass die Zahl der Erwerbstätigen um beeindruckende 430 Tsd. gestiegen ist, der größte monatliche Anstieg seit März. Auf den ersten Blick wirken diese Zahlen wie ein bedeutender Fortschritt.

Doch bei genauerem Hinsehen zeigt sich, dass ein Großteil dieses Zuwachses auf einen starken Anstieg der Beschäftigung im Bildungs-, Gesundheits- und Regierungssektor zurückzuführen ist, der insgesamt 112 Tsd. neue Stellen ausmachte. Diese Entwicklung wirft Fragen zur Qualität dieses "Job-Wunders" auf, besonders da gleichzeitig das verarbeitende Gewerbe 8 Tsd. Arbeitsplätze verlor. Der Umstand, dass gerade vor den US-Wahlen so viele Regierungsstellen geschaffen wurden, sei es real oder möglicherweise nur statistisch, hinterlässt einen bitteren manipulativen Beigeschmack.

Laut den Fed Funds Futures schätzt der Markt derzeit mit einer Wahrscheinlichkeit von 89%, dass die US-Notenbank (Fed) im November die Zinsen lediglich um 25 Basispunkte senken wird. Mittlerweile erwartet der Markt mit einer Wahrscheinlichkeit von 11%, dass die Fed nach dem vorherigen Zinsschritt um 50 Basispunkte womöglich eine Pause einlegen und im November auf eine weitere Zinssenkung verzichten wird. Der Goldpreis reagierte darauf seither mit einem Preisrückgang auf 2.605 $, wobei auch ein zweiter wichtiger Aufwärtstrend gebrochen wurde und dieser aus einer vorher potenziell bullischen Formation nach unten ausbrach, was nun das Chartbild kurzfristig stark eingetrübt hat.

Angesichts des sehr guten Arbeitsmarktberichts, der Neubewertung der Zinssenkungserwartung und eines stark gestiegenen US-Dollar-Index, der auf 102,7 Punkte hochschnellte, hält sich er Goldpreis mit aktuell 1.621$ noch immer sehr stark. Nach dem starken Anstieg um 46% in diesem Jahr und einem historisch überkauften Terminmarkt hätte man mit einer stärkeren Korrektur rechnen können.

In der vergangenen Woche konnte der US-Dollar die hart umkämpfte Unterstützung bei 100 Punkten im US-Dollar-Index erfolgreich verteidigen, was einen Short Squeeze auslöste und den Kurs auf fast 103 Punkte ansteigen ließ. Diese Entwicklung entsprach meinen Erwartungen aus den jüngsten Premium-Analysen, da sich in den vergangenen Wochen am Terminmarkt eine deutliche Stärke abgezeichnet hatte und ich deshalb von einem Boden bei 100 Punkten beim USDX ausging. Während die Fed womöglich eine Pause bei ihrer nächsten Sitzung einlegen wird, ist eine Zinssenkung der EZB im Oktober sehr wahrscheinlich, was den Euro weiter unter Druck bringen dürfte.

Trotz der Trendwende beim US-Dollar zeigt sich der Goldpreis bisher überraschend stabil – eine Reaktion, die wohl auf die anhaltenden geopolitischen Unsicherheiten sowie die historisch hohe Euphorie am Goldmarkt zurückzuführen ist. Beide Faktoren bergen jedoch Risiken: Nach einer der stärksten Goldrallyes der letzten Jahrzehnte könnte die spekulative Überhitzung jederzeit auch zu einer stärkeren Preiskorrektur führen. Sollte der Dollar weiter an Stärke gewinnen oder die US-Notenbank nach den eingepreisten Zinssenkungen zum Umdenken gezwungen werden und eine Pause einlegen, könnte dies den entscheidenden Impuls für eine Korrektur des Goldpreises liefern.

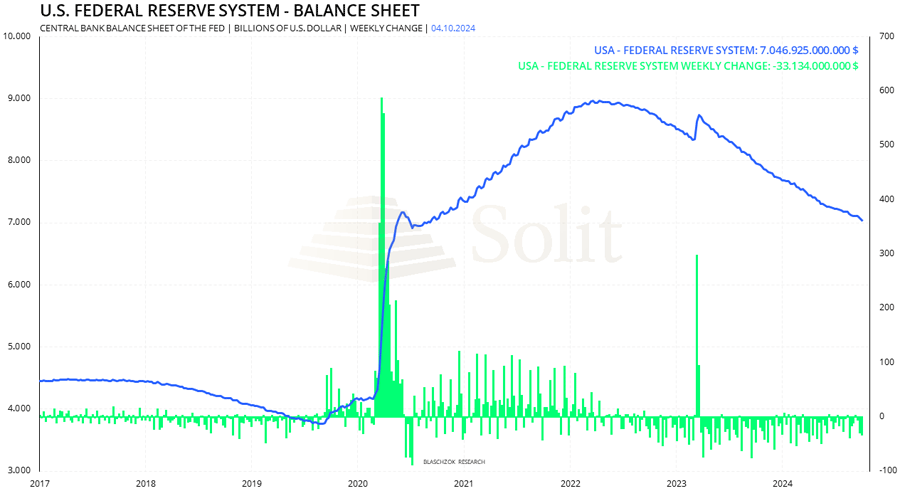

Bemerkenswert ist auch, dass die Bilanz der US-Notenbank mittlerweile auf das Niveau von Mitte 2020 geschrumpft ist, was bedeutet, dass die Hälfte der während der Corona-Lockdowns bereitgestellten Liquidität wieder aus dem Markt gezogen wurde.

Vor diesem Hintergrund wirkt die historische Rallye des Goldpreises in diesem Jahr umso außergewöhnlicher, da sie sich in einem Umfeld abnehmender Liquidität vollzogen hat - eine Entwicklung, die in der Vergangenheit eher selten zu beobachten war. Dies deutet darauf hin, dass der Goldpreis durch andere Faktoren getrieben wurde, wie die Käufe der Zentralbanken, starke Nachfrage aus Asien und insbesondere dem smarten Geld, das bereits die nächste Krise während einer Stagflation auf uns zukommen sieht und auf neue Liquiditätsspritzen der Fed spekuliert.

Die US-Notenbankbilanz schrumpfte mittlerweile auf das Niveau von Mitte 2020, womit die Hälfte der Liquidität aus den Corona-Hilfen wieder abgesaugt wurde