Gold gewinnt wieder an Glanz

20.10.2015 | Eugen Weinberg

- Seite 2 -

Dies konnte die Abflüsse aus den Gold-ETFs aber nicht kompensieren. Bemerkenswert ist, dass die ETF-Abflüsse allesamt im Juli erfolgten, was die ausgeprägte Preisschwäche zu Beginn des Quartals teilweise erklärt. Im August und September gab es sogar leichte ETF-Zuflüsse. Die Investmentnachfrage war somit in der zweiten Hälfte des dritten Quartals deutlich stärker, was ebenfalls Hoffnung für das Schlussquartal macht. Die Zuflüsse in die Gold-ETFs setzten sich in der ersten Oktoberhälfte fort. Der weltgrößte Gold-ETF, SPDR Gold Trust, verzeichnete sogar den stärksten 2-Tageszufluss seit neun Monaten.Die Zentralbanken bleiben auf der Käuferseite, wofür insbesondere Russland und China verantwortlich zeichnen. Die chinesische Zentralbank PBoC berichtete im Sommer einen Kauf von 604 Tonnen in den letzten sechs Jahren. Mittlerweile gibt die PBoC Daten auf Monatsbasis bekannt. Die Käufe im Juli, August und September beliefen sich demnach auf insgesamt 50 Tonnen.

Dass die PBoC trotz fallender Devisenreserven weiterhin Gold akkumuliert, ist eine klare Botschaft. Ähnliches gilt für die russische Zentralbank, welche seit Jahresbeginn bis einschließlich August 110 Tonnen Gold erworben hat, obwohl auch sie einen deutlichen Rückgang der Devisenreserven seit Jahresbeginn zu verkraften hatte. Nennenswerte Goldkäufe gab es außerdem seitens der Zentralbanken Kasachstans und Jordaniens.

Die türkische Zentralbank, welche in den letzten Jahren ein größerer Goldkäufer war, hat dagegen ihre Goldreserven reduziert. Die Turbulenzen in den Schwellenländern wie China, Russland, der Türkei und Brasilien dürften dazu führen, dass die Zentralbankkäufe in diesem Jahr aller Voraussicht nach hinter denen der Vorjahre zurückbleiben. Denn diese Zentralbanken waren der Treiber der Goldkäufe des offiziellen Sektors in den letzten Jahren. Die Zentralbanken in den Industrieländern verkaufen dagegen bereits seit Jahren so gut wie kein Gold mehr.

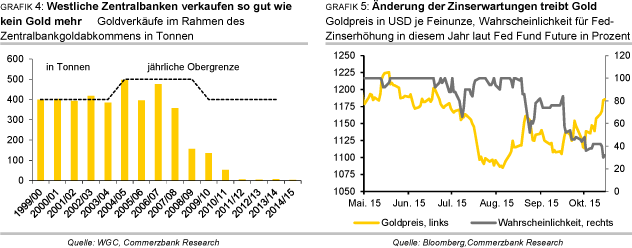

Im gerade abgelaufenen Vertragsjahr haben die im Goldabkommen zusammengeschlossenen europäischen Zentralbanken nur 3,3 Tonnen verkauft. Das ist das niedrigste jährliche Verkaufsvolumen seit dem Start der Zentralbankgoldabkommen im Jahr 1999 (Grafik 4). Die Verkäufe entfielen zudem nahezu ausschließlich auf die Bundesbank und dienten der Prägung von Goldgedenkmünzen, waren also keine Verkäufe im eigentlichen Sinne. Den letzten "richtigen" offiziellen Goldverkauf gab es im Vertragsjahr 2010/11 durch den IWF.

Die Spekulationen über den Zeitpunkt der ersten Zinserhöhung in den USA dürfte die Marktteilnehmer am Goldmarkt auch in den kommenden Wochen und Monaten in Atem halten und die weitere Goldpreisentwicklung maßgeblich bestimmen. Eine Zinserhöhung im Dezember, wie sie von unseren Volkswirten erwartet wird, ist laut Fed Fund Futures nur noch mit einer Wahrscheinlichkeit von rund 30% eingepreist (Grafik 5).

Die Zinserhöhungserwartungen am Goldmarkt waren in den vergangenen Monaten allerdings ausgeprägter als an den Fed Fund Futures ablesbar. So notierte der Goldpreis vor der Veröffentlichung der US-Arbeitsmarktdaten Anfang Oktober wieder auf dem Niveau vor der Fed-Sitzung Mitte September, obwohl die Zinserwartungen gemäß Fed Fund Futures bei weitem nicht wieder das Niveau erreicht hatten.

Offensichtlich waren die zuvor im Goldpreis implizierten Erwartungen an eine Zinserhöhung stärker und wurden denen am Geldmarkt angepasst. Im Falle besserer US-Konjunkturdaten dürfte der Goldpreis wieder unter Druck geraten, weil dann eine Zinserhöhung im Dezember wieder als wahrscheinlicher angesehen wird und der Goldmarkt wahrscheinlich erneut stärker darauf reagieren wird als der Geldmarkt. Dafür spricht auch, dass der jüngste Preisanstieg bei Gold mit einem kräftigen Anstieg der spekulativen Netto-Long-Positionen einherging und hier somit Korrekturpotenzial besteht.

Eine nachhaltige Preiserholung bei Gold wird es u.E. erst geben, wenn diese Debatte mit der ersten Zinserhöhung beendet ist. Wir erwarten einen Goldpreis von 1.150 USD je Feinunze am Jahresende und einen durchschnittlichen Goldpreis von 1.250 USD je Feinunze im Jahr 2016.

Mehr Aufwärtspotenzial sehen wir weiterhin für den Goldpreis in Euro. Unsere Volkswirte erwarten, dass die EZB im Dezember aufgrund der deutlich zu niedrigen Inflation eine Ausweitung der Anleihekäufe beschließen wird.

Die Bilanzsumme der EZB wird daraufhin noch stärker steigen. Da gleichzeitig die Fed im Dezember die Zinsen erhöht, dürfte der Euro in der Folge zur Schwäche neigen. Davon sollte auch der Goldpreis in Euro profitieren und bis Jahresende auf 1.070 EUR je Feinunze steigen. Damit würde der Preis nur leicht höher liegen als vor der erstmaligen Ankündigung der Anleihekäufe im Januar. Vor diesem Hintergrund sehen wir für den Goldpreis in Euro weiteres Aufwärtspotenzial.