Ein starkes Kaufsignal für Gold und Silber

11.02.2016 | Mark J. Lundeen

Der Goldkurs und seine Stufensumme sehen ziemlich beeindruckend aus. Werfen wir zunächst einen kurzen Blick auf die Entwicklung der Stufensumme vom Ende des letzten Gold-Bärenmarktes bis heute. Die Stufensumme ist dabei eine einfache Kurve, die darüber Auskunft gibt, an wie vielen Tagen ein Kurs gefallen oder gestiegen ist. Wenn der Kurs im Plus schließt, steigt die Stufensumme um +1, wenn er im Minus schließt, fällt sie um einen Punkt.

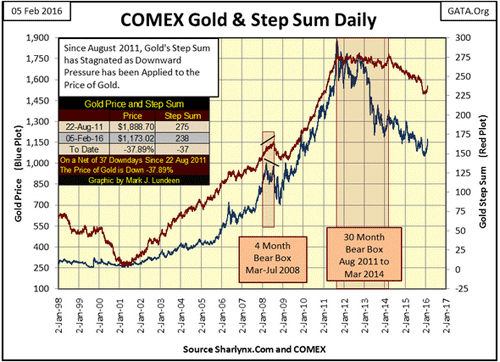

Der Goldkurs und seine Stufensumme sehen ziemlich beeindruckend aus. Werfen wir zunächst einen kurzen Blick auf die Entwicklung der Stufensumme vom Ende des letzten Gold-Bärenmarktes bis heute. Die Stufensumme ist dabei eine einfache Kurve, die darüber Auskunft gibt, an wie vielen Tagen ein Kurs gefallen oder gestiegen ist. Wenn der Kurs im Plus schließt, steigt die Stufensumme um +1, wenn er im Minus schließt, fällt sie um einen Punkt. Für den Zeitraum von Januar 1998 bis 2001 hätte ich im folgenden Chart auch eine bullische Box-Formation einzeichnen können. Gemessen an der Stufensumme von Gold (rot) war die Marktstimmung entsetzlich, doch sehen Sie nur, wie fest sich der Goldpreis an die 250-USD-Marke klammerte (blau). Im Laufe dieser drei Jahre hätte die hohe Netto-Anzahl an Tagen, an denen der Goldkurs im Minus schloss, zu deutlichen Verlusten führen sollen. Doch die bullischen Investoren sorgten für eine beständige Nachfrage für das vorhandene Angebot und verhinderten, dass der Goldpreis auf unter 250 Dollar fiel.

Erinnern Sie sich daran, dass die späten 1990er Jahre und der Beginn des neuen Jahrtausends eine Zeit waren, in der man die Zukunft einzig als digitales High-Tech-Phänomen betrachtete. Öl, Stahl, schmutzige Schornsteine und die alten monetären Metalle wurden von den meisten Anlegern als altmodisch angesehen, falls sie überhaupt einen Gedanken daran verschwendeten.

2001 begannen "liquide Mittel" jedoch aus den einbrechenden High-Tech-Aktien an den Gold- und Silbermarkt zu fließen. Im Oktober 2008 sorgte das Kapital, das aus den crashenden Aktien- und Anleihemärkten abgezogen wurde, für den zweiten großen Aufschwung der Edelmetallpreise im Rahmen des bestehenden Bullenmarktes. Im August 2011 setzte schließlich die Bildung einer bearishen Box ein, als der Goldpreis jahrelang fiel, die Stufensumme ihm jedoch nicht folgte.

Die Weigerung der Optimisten, ins Lager der Pessimisten überzulaufen, war vollkommen verständlich. Der einzige Grund für den Abwärtstrend der Gold- und Silberpreise waren die Manipulationen an den Terminmärkten - den Bullen und vielen anderen, z. B. der US-amerikanischen Regulierungsbehörde CFTC, war das bewusst. Innerhalb der ersten 30 Monate der Korrekturbewegung gab die rot eingezeichnete Stufensumme nicht nach und bildete so die bearishe Box-Formation.

Grund dafür waren die Optimisten, die Tag für Tag wieder bereit waren, tonnenweise fiktives Gold an den Papiermärkten der COMEX und der LBMA zu kaufen. Das war die reinste Zeit- und Geldverschwendung seitens der Goldbullen, aber auch eine Schande seitens der großen Gold- und Silberproduzenten, die ihre Edelmetalle ohne Protest zu viel geringeren Preisen verkauften, als das an einem freien Markt der Fall wäre.

Im Hinblick auf die Box-Formationen der Stufensumme ist es wichtig, sich bewusst zu machen, dass der Preistrend selbst der beste Indikator für zukünftige Preistrends ist, nicht der Trend der Stufensumme, der eher von der Marktstimmung abhängt. Seit August 2011 ist der Goldpreis letztlich um 45% gefallen, während die Optimisten den bearishen Trend erfolglos bekämpften. Doch wie wir anhand des untenstehenden Charts sehen, haben wir guten Grund zu der Annahme, dass diese Zeiten nun hinter uns liegen.

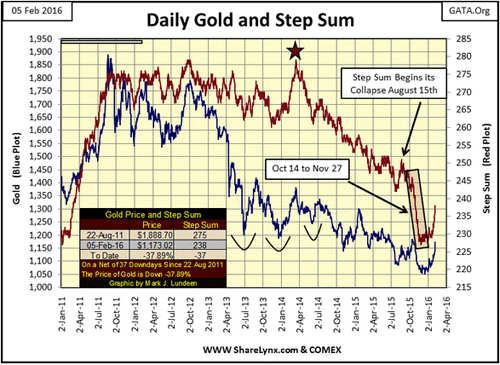

Chartanalysen sind immer subjektiv, sie stellen eher eine Kunstform, als eine Wissenschaft dar. Es gibt zwei Interpretationsmöglichkeiten hinsichtlich des Zeitpunkts, an dem das Sentiment (die Stufensumme) begann einzubrechen und die Bullen aufgaben und ebenfalls zu Bären wurden. Eine davon habe ich im folgenden Chart durch den Stern im März 2014 gekennzeichnet, als die Stufensumme ihren Höchstwert erreichte und dem Goldpreis anschließend 23 Monate lang auf dem Weg nach unten folgte.

Im Gegensatz zu dem langfristigen Chart weiter oben, zeigt dieser Chart ganz eindeutig, dass sich die bearishe Box im März 2014 schloss, als sich die Marktstimmung (die Stufensumme) dem Preistrend anglich. Eine andere Möglichkeit, um den Zeitpunkt zu bestimmen, an dem das Sentiment völlig zusammenbrach, stellt der Höhepunkt der Panik unter den Goldbullen im Oktober und November 2015 dar.

Damals habe ich die folgende Tabelle veröffentlicht, die eine Übersicht über den "15 Count" gibt, die Netto-Bewegung der Stufensumme von Gold und Silber im Zeitraum der letzten 15 Tage. Die Tage, an denen die Kurse im Plus schlossen, sind grün markiert - davon gab es in diesem Zeitraum allerdings nur sehr wenige. Im Nachhinein betrachtet stellt dieser Höhepunkt der Panik-Verkäufe ein wichtiges Ereignis für den Abwärtstrend der Gold- und Silberpreise dar: Die Optimisten gaben auf. Das war das Signal für das Ende des Bärenmarktes. Besonders deutlich wird das, wenn wir den Goldkurs und seine Stufensumme im obenstehenden Chart betrachten. Beide bildeten Mitte Dezember einen Boden und begannen nach Weihnachten stark zu steigen.