Gold - der Glanz ist zurück

04.03.2016 | Eugen Weinberg

- Seite 3 -

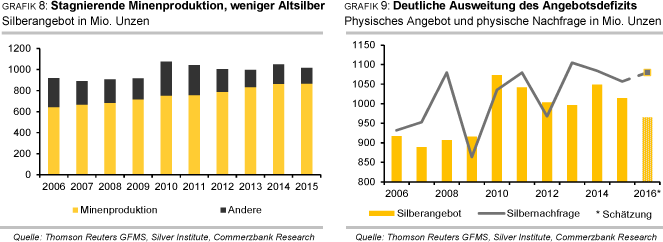

Auch für die Primärproduktion von Silber, die knapp ein Drittel des Minenangebots ausmacht, verschlechtern sich die Perspektiven. Viele Produzentenländer profitieren zwar noch von den Abwertungen ihrer Landeswährungen. Mexiko und Peru sind die größten Produzentenländer und stellen ein Drittel des Angebots; der Mexikanische Peso hat in der Spitze 30% und der Peruanische Sol gut 20% gegenüber dem US-Dollar abgewertet. Das dämpft die Kosten in US-Dollar, zumal die Inbetriebnahme neuer Minen bzw. die Erweiterung kosteneffizienter Minen, wie der "Saucito"-Mine in Mexiko, ebenfalls die Produktionskosten bremsen. Der preisbedingte Rückgang der Erlöse aus der Nebenproduktion anderer Metalle konnte damit abgefedert werden. Alles in allem sind damit die Cash-Costs in der Primärproduktion von Silber sogar gefallen. Dennoch: Nimmt man die Kapitalkosten hinzu, so machen laut dem Research-Unternehmen GFMS wegen der gesunkenen Silberpreise 20% der Silberproduzenten Verluste. Auch vor dem Hintergrund der in den letzten Jahren stark gekürzten Explorationsausgaben ist deshalb 2016 das erste Mal seit 2002 mit einem um 5% fallenden Minenangebot zu rechnen.

Altsilber ist die zweite wichtige Angebotskomponente, die knapp 15% des physischen Angebots ausmacht. Diese ist bereits seit Jahren rückläufig. Das Aufkommen aus der Industrie (knapp 50%) dürfte 2016 bestenfalls stagnieren. Denn aufgrund des niedrigen Preisniveaus lohnt die Wiedergewinnung von Silber aus elektronischen Applikationen vielfach nicht. Dem könnte wegen der Verschrottung von Altkatalysatoren zusätzliches Recyclingangebot aus dem Bereich Ethylenoxid entgegenstehen.

Das Angebot an alten Silberwaren und altem Silberschmuck ist preissensitiv, so dass auch hier mit einem fortgesetzten Rückgang zu rechnen ist. Strukturell weiter schrumpfend ist zudem das Altsilberangebot aus der Photoindustrie. Alles in allem dürfte somit das gesamte Angebot an Altsilber weiter schrumpfen.

Damit steht 2016 einer steigenden Silbernachfrage ein fallendes Silberangebot gegenüber (Grafik 9). Der Silbermarkt dürfte daher ein in etwa dreimal höheres Angebotsdefizit aufweisen als 2015. Wie stark dies die Preise beeinflusst, hängt wesentlich von der Entwicklung der Investmentnachfrage ab. Im letzten Jahr hatten die Investoren 524 Tonnen Silber aus den ETFs abgezogen (Grafik 23), was das Angebotsdefizit in etwa um die Hälfte schrumpfen ließ und den Silberpreis belastete.

Ein Risiko stellt kurzfristig der deutliche Anstieg der spekulativen Netto-Long-Positionen am Futuresmarkt dar. Diese sind seit Jahresbeginn um das 7-fache auf 51 Tsd. Kontrakte gestiegen (Grafik 22). Sie liegen damit nur knapp unter dem im Oktober 2015 erreichten Rekordniveau. Ein Rückzug der spekulativen Finanzanleger könnte den Preis kurzzeitig unter Druck setzen. Mittelfristig dürfte der Silberpreis aufgrund der deutlichen Ausweitung des Angebotsdefizits zulegen, auch gegenüber Gold. Wir rechnen zum Jahresende mit einem Silberpreis von 17 USD je Feinunze. Das Gold/Silber-Verhältnis dürfte auf 74 fallen.

Platin und Palladium

Der Platinpreis pendelt seit Mitte Februar zwischen 920 und 950 USD je Feinunze. Vom 7-Jahrestief im Januar hat sich der Preis um 15% erholt. Der Palladiumpreis schwankt seit dem Einbruch auf ein 5½-Jahrestief in der ersten Januarhälfte um die Marke von 500 USD je Feinunze (Grafik 10). Johnson Matthey, der weltgrößte Verarbeiter von Platin und Palladium, hat im Januar seine Schätzung für das Angebotsdefizit bei Platin für 2015 um 50 Tsd. auf 702 Tsd. Unzen angehoben.

Auch 2016 dürfte der globale Platinmarkt ein Angebotsdefizit aufweisen, welches laut World Platinum Investment Council WPIC allerdings geringer ausfallen dürfte als im letzten Jahr. Das weltweite Platinangebot dürfte dem WPIC zufolge steigen, weil mehr Reyclingangebot zur Verfügung stehen soll. Die Platinnachfrage dürfte dagegen leicht zurückgehen.

Der WPIC rechnet insbesondere mit einer geringeren Investmentnachfrage, welche 2015 von einer ungewöhnlich hohen Barrennachfrage in Japan profitierte. Dagegen hat Johnson Matthey das Angebotsdefizit bei Palladium von 427 Tsd. auf 231 Tsd. Unzen nach unten revidiert, wofür massive Abflüsse aus den Palladium-ETFs verantwortlich zeichnen. 2016 soll das Defizit wieder größer werden, da die Nachfrage aus der Automobilindustrie steigt und die Investmentnachfrage weniger negativ als im letzten Jahr ausfallen sollte. Erste konkrete Schätzungen zur Marktlage im laufenden Jahr wird Johnson Matthey im Mai veröffentlichen.

Die Nachfrage aus der Automobilindustrie - für beide Edelmetalle die größte Nachfragekomponente - sollte sich weiterhin stark zeigen. Gemäß Daten der Ward’s Automotive Group wurden in den USA im letzten Jahr 17,38 Mio. Fahrzeuge verkauft (Grafik 11), wodurch das bisherige Rekordhoch aus dem Jahr 2000 übertroffen wurde. Zu den starken Verkäufen haben verschiedene Aspekte beigetragen: So sind die Benzinpreise in den USA deutlich gefallen. Zudem hat sich der US-Arbeitsmarkt sehr robust gezeigt, so dass die Kaufkraft der Bevölkerung gestiegen ist. Dank niedriger Zinsen wurden Fahrzeugkäufe darüber hinaus erschwinglicher.

Eine Kombination aus niedrigen Benzinpreisen, niedrigen Zinsen und steigenden Löhne könnte auch 2016 zu einem Jahr mit robusten Fahrzeugverkäufen machen. Zudem ist die Autoflotte in den USA mit einem Durchschnittsalter von über elf Jahren relativ alt, so dass Ersatzbedarf besteht. Da neue Fahrzeuge mehr Platin und Palladium pro Katalysator benötigen als die älteren Fabrikate, sollte der Netto-Effekt auf die Nachfrage positiv sein. Auch in China, dem zweiten großen benzinlastigen Automarkt, wurden Rekordabsätze verzeichnet. Gemäß Daten des chinesischen Verbands der Automobilproduzenten (CAAM) wurden 2015 rund 21,11 Mio. Autos verkauft, 7,1% mehr als im Vorjahr. 2016 sollen die Autoabsätze laut Einschätzung der CAAM um 7,8% auf 22,6 Mio. Einheiten steigen.

Hiervon sollte vor allem Palladium profitieren, das in Katalysatoren für Benzinmotoren verwendet wird. In der EU zeigte sich der Automarkt im letzten Jahr ebenfalls stark. Gemäß Daten des Verbands der europäischen Automobilproduzenten (ACEA) sind die Autoneuzulassungen 2015 im Vergleich zum Vorjahr um 9,3% auf 13,7 Mio. Einheiten gestiegen. Dies war zugleich der höchste Wert seit dem Jahr 2009 (Grafik 11). Der positive Trend dürfte sich 2016 – wenn auch mit geringerer Dynamik - fortsetzen. Da der europäische Automarkt diesellastig ist, sollte hiervon die Nachfrage nach Platin profitieren.