Silver Lake Resources Ltd.: Solides Zahlenwerk

21.04.2016 | Hannes Huster

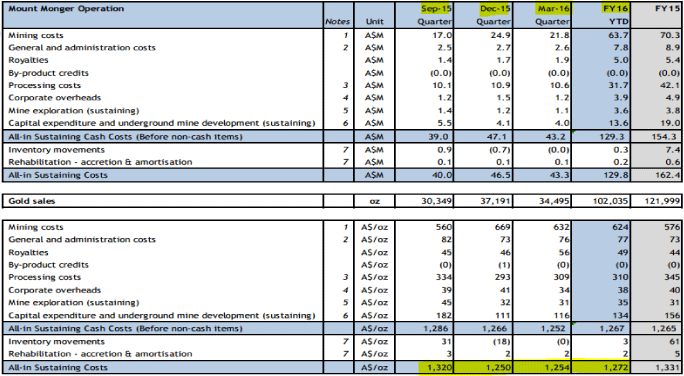

Unser australischer Goldproduzent Silver Lake Resources veröffentlichte heute die Quartalszahlen per Ende März (Link). Silver Lake hat im abgelaufenen Quartal 34.495 Unzen Gold verkauft (32.214 produziert) und der durchschnittliche Verkaufspreis lag bei 1.601 AUD je Unze. Dies führte zu einem Quartalsumsatz von 55,2 Millionen AUD, einem Cash-Flow von 16 Millionen AUD und einem Anstieg der Cash-Position um 8,2 Millionen AUD auf 42,4 Millionen AUD. Die All-In-Kosten lagen bei 1.254 AUD, 4 AUD höher als im Vorquartal.

Unser australischer Goldproduzent Silver Lake Resources veröffentlichte heute die Quartalszahlen per Ende März (Link). Silver Lake hat im abgelaufenen Quartal 34.495 Unzen Gold verkauft (32.214 produziert) und der durchschnittliche Verkaufspreis lag bei 1.601 AUD je Unze. Dies führte zu einem Quartalsumsatz von 55,2 Millionen AUD, einem Cash-Flow von 16 Millionen AUD und einem Anstieg der Cash-Position um 8,2 Millionen AUD auf 42,4 Millionen AUD. Die All-In-Kosten lagen bei 1.254 AUD, 4 AUD höher als im Vorquartal.Das Unternehmen hat die Kosten in den vergangenen zwei Quartalen unter Kontrolle gebracht und sie pendeln sich um 1.250 AUD ein:

In den ersten drei Quartalen des Geschäftsjahrs (01.07.2015 - 30.06.2016 GJ) wurden rund 100.000 Unzen Gold produziert und das Management hat die Prognosen etwas nach oben angepasst und rechnet nun mit 130.000 - 135.000 Unzen (vorher 125.000 - 135.000 Unzen). Dieses Ziel sollte relativ einfach zu erreichen sein, es fehlen auf die untere Zielmarke nur noch 30.000 Unzen.

Mich überzeugt weiterhin die Bilanz von Silver Lake. Bei einem Cash-Bestand von 42,4 Millionen AUD und Verbindlichkeiten von nur noch 1,7 Millionen AUD (Rückzahlung bis Ende Juni) ist das Unternehmen so gut wie schuldenfrei und bestens finanziert.

Der aktuelle Börsenwert von Silver Lake liegt bei ca. 175 Millionen AUD. Gut 42 Millionen AUD liegen in Cash auf der Bank und die Produktion läuft stabil mit guten Margen.

Anpassung der Paramter

Aufgrund der Veränderungen im Wechselkurs vom USD zum AUD habe ich in unserer Liste die Kosten etwas nach oben angepasst, gleichzeitig wurde die Produktionsprognose von 130.000 auf 132.500 Unzen (Mittelwert) leicht erhöht.

In USD gerechnet liegen wir somit aktuell bei einem Goldpreis von 1.200 USD bei All-In-Kosten von 975 USD, einer Marge von 225 USD und einem voraussichtlichen Jahresgewinn von 29,8 Millionen USD. Dies entspricht dann einem voraussichtlichen KGV von 4,7, wobei wir natürlich noch etwas Spielraum beim Goldpreis hätten.

Fazit:

Erneut ein soldies Quartal bei Silver Lake. Die Zahlen sind nicht spektakulär, müssen sie aber auch gar nicht. Das Unternehmen hat seine Kosten unter Kontrolle gebracht, fokussiert sich auf die Kern-Assets und hat eine sehr gut gefüllte Kasse.

Die laufenden Explorationsarbeiten sehen verheißungsvoll aus, so dass auch ausreichend Wachstumsoptionen mit relativ günstigen Übertageminen vorhanden sind.

In einem entsprechend guten Goldpreisumfeld besitzt die Aktie noch gutes Potential.

© Hannes Huster

Quelle: Auszug aus dem Börsenbrief "Der Goldreport"

Pflichtangaben nach §34b WpHG und FinAnV

Wesentliche Informationsquellen für die Erstellung dieses Dokumentes sind Veröffentlichungen in in- und ausländischen Medien (Informationsdienste, Wirtschaftspresse, Fachpresse, veröffentlichte Statistiken, Ratingagenturen sowie Veröffentlichungen des analysierten Emittenten und interne Erkenntnisse des analysierten Emittenten).

Zum heutigen Zeitpunkt ist das Bestehen folgender Interessenkonflikte möglich: Hannes Huster und/oder Der Goldreport Ltd. mit diesen verbundene Unternehmen:

1) stehen in Geschäftsbeziehungen zu dem Emittenten.

2) sind am Grundkapital des Emittenten beteiligt oder könnten dies sein.

3) waren innerhalb der vorangegangenen zwölf Monate an der Führung eines Konsortiums beteiligt, das Finanzinstrumente des Emittenten im Wege eines öffentlichen Angebots emittierte.

4) betreuen Finanzinstrumente des Emittenten an einem Markt durch das Einstellen von Kauf- oder Verkaufsaufträgen.

5) haben innerhalb der vorangegangenen zwölf Monate mit Emittenten, die selbst oder deren Finanzinstrumente Gegenstand der Finanzanalyse sind, eine Vereinbarung über Dienstleistungen im Zusammenhang mit Investmentbanking-Geschäften geschlossen oder Leistung oder Leistungsversprechen aus einer solchen Vereinbarung erhalten.