Das Schuldenfiasko und die kommende Krise

24.05.2016 | Mark J. Lundeen

- Seite 2 -

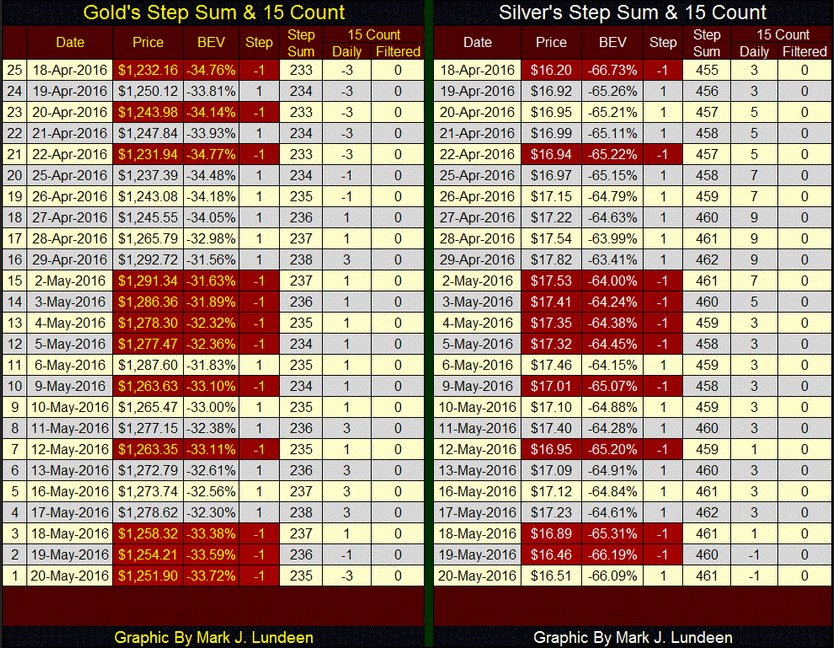

Für den allgemeinen Preistrend an einem Markt ist nicht die Anzahl der Tage mit Kursgewinnen oder -verlusten entscheidend. Wichtig ist vielmehr, wie sich der Markt an den positiven und an den negativen Tagen insgesamt entwickelt. Sehen Sie sich die bullische Box-Formation des Goldkurses im obenstehenden Chart an. Seit Anfang März schloss Gold öfter im Minus als im Plus, weswegen die Stufensumme (rot) auch eher bearish aussieht. Der Preistrend (blau) ist dagegen bullisch, denn der Kurs steigt und verzeichnet dabei höhere Hochs und höhere Tiefs.

Aus diesem Grund lässt sich sagen, dass Gold derzeit in einer bullischen Box-Formation notiert. Die Bären drücken die Stufensumme nach unten, da es insgesamt mehr Tage gibt, an denen der Kurs im Minus schließt. An den Tagen mit Kursgewinnen sind jedoch die Preisbewegungen größer, daher profitieren letztlich die Bullen von der Entwicklung. Es können nicht beide Seiten richtig liegen. Bei dieser Art der Chartformation sind es am Ende meist die Bullen, die als Sieger hervorgehen. Mit Sicherheit werden wir das aber erst wissen, wenn die Bären schließlich aufgeben, die Stufensumme auf über 240 steigt und der Goldkurs die 1.300-Dollar-Marke mit Nachdruck durchbricht.

Haben eigentlich andere auch den Eindruck, dass die Veröffentlichung der Sitzungsprotokolle der Federal Reserve jeden Monat eine einzige Farce ist, oder ist das nur meine Meinung? Der Fernsehsender CNBC hat tatsächlich einen Countdown eingerichtet, so wie man das von der NASA vor einem Raketenstart kennt.

Nur Sekunden nach der Veröffentlichung kann man auf CNBC dann schon die üblichen Verdächtigen sehen, die ihre ausführliche Meinung zu spezifischen Punkten der Sitzungsprotokolle schildern. Diese Marktexperten besitzen entweder hellseherische Fähigkeiten oder die Protokolle standen ihnen schon Stunden, wenn nicht gar Tage eher zur Verfügung. Zu glauben, die großen Wall-Street-Unternehmen und diverse politisch einflussreiche Individuen hätten keinen privilegierten Zugang zu Insider-Informationen aus Regierungsquellen, ist schlicht naiv.

Der Offenmarktausschuss der Fed muss sein kollektives Rückgrat erst noch finden, doch am Mittwoch dieser Woche haben sie wohl irgendwo ein paar verstaubte Überreste ihrer Integrität ausgegraben und den Mut gefunden, für nächsten Monat eine Anhebung der Federal Funds Rate, des Leitzinses der USA, in Aussicht zu stellen - falls (und das ist ein sehr großes "falls") sich die Wirtschaftslage weiterhin bessert. Lassen Sie sich nichts vormachen, "Wirtschaft" bedeutet in diesem Zusammenhang die Aktien- und Anleihemärkte.

Der Offenmarktausschuss meinte damit, dass er die Zinsen nur dann anheben wird, wenn er damit keine katastrophale Deflation auslöst. Erinnern Sie sich an die Auswirkungen der Zinserhöhung im letzten Dezember um gerade einmal 25 Basispunkte? Darauf folgte der schlechteste Januar an den Aktienmärkten seit Jahrzehnten, während Gold, Silber und die Bergbauunternehmen ihren aktuellen Aufwärtstrend begannen. Janet und ihre Kollegen möchten das nicht noch einmal erleben!

Bei diesen Neuigkeiten fielen der Dow Jones und der S&P 500 sofort vom Plus ins Minus. Der Abverkauf setzte sich auch am nächsten Tag noch fort, wobei der Dow zumindest über seinen Tiefs schloss. Manche sagen, der Grund für die Verkäufe sei der Absturz der Maschine von Egypt Air gewesen, die auf dem Weg von Paris nach Kairo ins Mittelmeer stürzte. Vielleicht beeinflusste auch das die Situation an den Märkten, doch ein weiterer Terrorangriff auf eine Fluggesellschaft ist nicht das Problem, mit dem sich der Offenmarktausschuss der US-Notenbank derzeit herumplagt. Die Dämonen, gegen die unsere Zentralbanker Tag für Tag kämpfen, haben sie selbst geschaffen, obwohl die Mechanismen hinter den aktuellen Problemen bereits seit Jahrhunderten bekannt sind.

Historiker wissen schon seit Langem, dass der Aufstieg und Fall großer Reiche auch mit der Qualität der jeweils herausgegebenen Münzen in Zusammenhang steht. Auf dem Höhepunkt ihrer Macht verfügten Rom, das byzantinische Reich, Spanien, Großbritannien und ja, auch die Vereinigten Staaten von Amerika, über eine zuverlässige, stabile Währung und die politische Klasse lehnte es zum größten Teil ab, zur Finanzierung staatlicher Aufgaben auf Ausweitungen der Geldmenge und Inflation zurückzugreifen.

Dies änderte sich jedoch im Laufe der Zeit in allen dieser Reiche und so begann auch ihr Abstieg. William Durant schrieb im Jahr 1935 über die Experimente des chinesischen Reiches mit Papierwährungen im 11. Jahrhundert und über die Auswirkungen, die dies auf die Geschichte der Welt hatte:

"Das waren die Quellen dieser Flut an Papiergeld, welches die wirtschaftliche Entwicklung der Welt seither abwechselnd beschleunigte und bedrohte." - William Durant: Our Oriental Heritage (1935), S. 780

Wie läuft das Programm der Fed zur monetären Inflationierung des Dollars bisher? Die Finanzzeitschrift Barron's veröffentlicht seit 1937 einmal wöchentlich die aktuelle Bilanz der Notenbank. In den letzten acht Jahrzehnten hat die Federal Reserve ihr Portfolio an US-Staatsanleihen von 2 Milliarden Dollar auf 4,23 Billionen Dollar erweitert, was in etwa einer Erhöhung auf das 2000fache entspricht.

Wenn man einen Blick auf die "geldpolitischen Maßnahmen" wirft, kommt es noch besser: Seit Oktober 2008 sind die Staatsschulden der USA um 86% angewachsen, doch die Höhe der von der Fed aufgekauften staatlichen Schuldverschreibungen hat um 763% zugenommen! Um das Anleiheportfolio der Notenbank in Perspektive zu rücken, habe ich die folgende Tabelle eingefügt. Allein die von der Fed monetarisierten Schulden sind mittlerweile etwa doppelt so hoch wie die Gesamtschulden der USA im August 1987, als Alan Greenspan Vorsitzender der Notenbank wurde. Das ist wirklich ernsthafte "Geldpolitik"!

Der nächste Chart zeigt die Änderungen im Anleihebestand der Federal Reserve. Vor Oktober 2007, zum Beginn der Subprime-Hypothekenkrise, kaufte die Fed jeden Monat Treasuries im Wert von durchschnittlich 2,98 Milliarden Dollar. Dieser Betrag ist bereits höher als das gesamte Schuldenportfolio der Notenbank im Juni 1937 und er wurde Monat für Monat aufgewendet, um Staatsschulden zu monetarisieren. Seit Dezember 2008 belaufen sich die Anleihekäufe im Schnitt allerdings auf 50 Milliarden Dollar monatlich, auch wenn die Käufe mit dem Ende von QE3 im Dezember 2014 stark zurückgefahren wurden.