Finale Vermögensvernichtung wird keine der 3 zinstragenden Anlageklassen (Aktien, Anleihen & Immobilien) verschonen

06.06.2016 | Dr. Uwe Bergold

Aufgrund strukturell zu expansiver Geldpolitik, durch einen auf Dauer - planwirtschaftlich festgesetzten - zu niedrigen Zins, kam und kommt es immer wieder zu makroökonomischen Boom- und Bust-Zyklen. Der Eingriff in die Preisbildung des Geldes (Zinsentwicklung) durch die Zentralbanken, in Kombination mit dem heutigen Teilreserve-Bankensystem (Fractional-Reserve-Banking-System) der Geschäftsbanken, führt immer zu einem kreditfinanzierten übermäßigen Boom, gefolgt von einem kontrahierenden Bust (Krise).

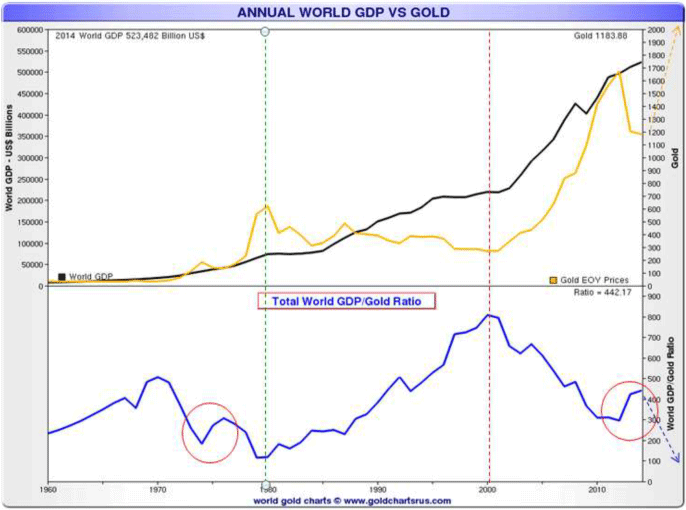

Aufgrund strukturell zu expansiver Geldpolitik, durch einen auf Dauer - planwirtschaftlich festgesetzten - zu niedrigen Zins, kam und kommt es immer wieder zu makroökonomischen Boom- und Bust-Zyklen. Der Eingriff in die Preisbildung des Geldes (Zinsentwicklung) durch die Zentralbanken, in Kombination mit dem heutigen Teilreserve-Bankensystem (Fractional-Reserve-Banking-System) der Geschäftsbanken, führt immer zu einem kreditfinanzierten übermäßigen Boom, gefolgt von einem kontrahierenden Bust (Krise). Seit Aufhebung des Gold-Dollar-Standards im Jahr 1971 (seitdem befindet sich die Welt in einer strukturellen Inflationierung) wird diese Kontraktion jedoch nicht mehr nominal, sondern nur mehr real sichtbar. Um diese "monetäre Illusion" der nominalen Betrachtung zu umgehen, muss eine Investitionsbewertung zwingend in Unzen Gold (Marktgeld) und nicht in EUR, USD oder YEN (Staatsgeld) vorgenommen werden. Nur gegenüber Gold wird der wahre, inflationsbereinigte Verlauf einer Anlage (auch eines Einkommens) erst sichtbar. Alle Bewertungen in beliebig vermehrbarem Papiergeld sind nur "Potemkinsche Dörfer" in der globalen Finanzwelt.

Abb. 1: Welt-BIP & Goldpreis in USD (oben) vs. Welt-BIP in Unzen GOLD (unten) von 1960 bis 2014

Quelle: www.goldchartsus.com

Quelle: www.goldchartsus.com

Da jedoch über 99 Prozent der Bürger und Investoren ihre Anschaffungen und bereits bestehenden Anlagen nur in der jeweiligen Landeswährung (Deutschland in EUR) nominal bewerten, werden sie bis kurz vor dem Ende (das Publikum wacht immer erst im Finale auf) nicht bemerken, wie sich ihr Einkommen und ihr Vermögen schleichend dezimiert.

Seit dem Jahr 2000 (letztes säkulares Top) leben die Weltwirtschaft und somit auch die Bürger nur mehr von ihrer Substanz, die immer weiter schleichend reduziert wird. Die Wachstumsraten finden nur mehr nominal - in Papierwährungen -, jedoch nicht mehr real - in Unzen Gold - bewertet statt (siehe hierzu bitte Abb. 1).

Da es sich dabei um einen Prozess und nicht um einen Event handelt, ist es für die breite Masse so schwierig, dies nur ansatzweise zu erkennen und zu verstehen. Alle warten auf einen Crash und verstehen nicht, dass sie bereits seit dem Jahr 2000 schleichend - durch ihr real sinkendes Einkommen (Pension) und ihr real sinkendes Vermögen (Altersvorsorge) - enteignet werden. Hier läuft buchstäblich das Gleichnis vom gekochten Frosch ab.

Der Aktienmarkt als Vorlaufindikation für die Realwirtschaft

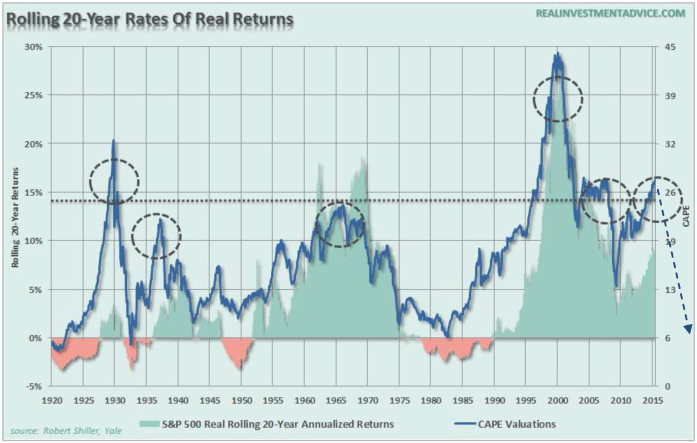

Abb. 2: Shiller-KGV (CAPE) inkl. der rollierenden S&P 500-20-Jahres-Renditen von 1920 bis 2015

Quelle: www.realinvestmentadvice.com

Quelle: www.realinvestmentadvice.com

Betrachtet man die fundamentale Bewertung des größten und liquidesten Aktienindex der Welt, dem S&P 500, im historischen Kontext, so erkennt man auf den ersten Blick die Problematik der Aktienmärkte (Überbewertung) - und somit auch die der Realwirtschaft (komplette Übersättigung) - seit dem Jahrtausendwechsel (siehe hierzu bitte die gestrichelten Kreise in Abb. 2). Die blaue Linie in Abbildung 2 zeigt das Kurs-Gewinn-Verhältnis (KGV), also den realen (inflationsbereinigten) S&P-Aktien-Index dividiert durch den gleitenden Zehnjahres-Durchschnittswert der realen Gewinne laut S&P-Gewinnindex.

Das KGV gibt an, wie teuer eine Aktie im Verhältnis zur objektiven Ertragskraft eines Unternehmens ist. Aktuell hat der Aktienmarkt, mit einem Shiller-KGV von 26, die vierthöchste fundamentale Bewertung seiner Geschichte (Beginn war im Jahr 1881). Nur an den Hochpunkten im Jahr 2000 (KGV war bei 44), im Jahr 1929 (KGV war bei 33) und im Jahr 2008 (KGV bei 27) war der S&P 500 noch höher bewertet als dies aktuell der Fall ist.

Betrachtet man gleichzeitig die hinterlegte rollierende 20-Jahres-Rendite des S&P 500, so erkennt man die Problematik eines derzeitig langfristig angelegten Aktienengagements. Erst bei einem Shiller-KGV von unter 10 (historisches Unterbewertungsniveau), werden wir wieder beginnen, Standardaktien für all unsere drei Investmentfonds zu erwerben.