Lynas Corporation Ltd.: Gutes Quartal für den Produzenten

18.07.2016 | Hannes Huster

Die vorläufigen Zahlen haben nicht getäuscht. Lynas konnte ein gutes Quartal vorlegen und veröffentlichte hierzu heute die Daten (Cash-Flow Bericht, Quartalsbericht).

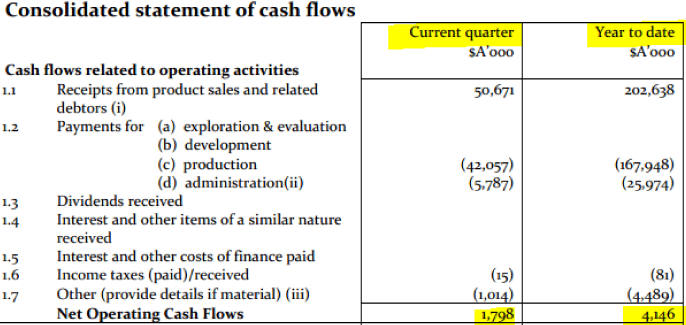

Die vorläufigen Zahlen haben nicht getäuscht. Lynas konnte ein gutes Quartal vorlegen und veröffentlichte hierzu heute die Daten (Cash-Flow Bericht, Quartalsbericht).Bei einem Umsatz von mehr als 50 Millionen AUD im Quartal konnte ein kleiner positiver operativer Cash-Flow von 1,79 Millionen AUD erwirtschaftet werden. Insgesamt konnte Lynas im Geschäftsjahr mehr als 202 Millionen AUD umsetzen und operativ 4,14 Millionen AUD an Cash-Flow generieren:

Dies klingt natürlich eher mager, doch wie mehrfach berichtet, liegt dies an den schwachen Rare-Earth-Preisen. Doch selbst in diesem Umfeld kann Lynas kostendeckend arbeiten und an der Börse wird die Zukunft gehandelt. Wer also auf steigende Rare-Earth-Preise setzt, findet in dem Unternehmen das nahezu einzig börsennotierte Unternehmen in diesem Sektor, welches produziert.

Die meisten anderen Lagerstätten sind noch Jahre von einer Produktion entfernt und werden es schwer haben, überhaupt einen Finanzierung in diesem Umfeld zu erhalten.

Wenn die Preise also nach oben drehen, wovon ich ausgehe, dann wird Lynas als eines der ganz wenigen Unternehmen umgehend profitieren!

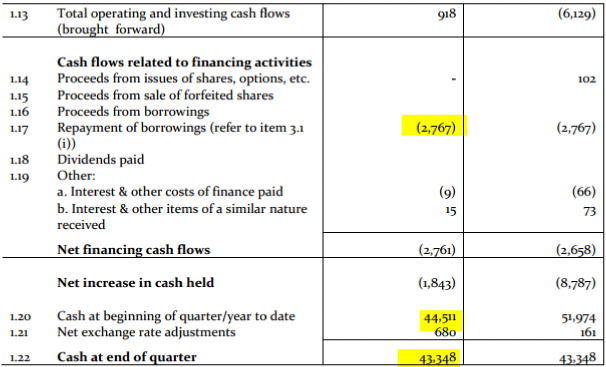

Im Quartal hat Lynas 2,76 Millionen AUD an Verbindlichkeiten getilgt und die Cash-Position lag per Ende Juni bei 43,34 Millionen AUD:

Lynas konnte im abgelaufenen Quartal 1.100 Tonnen produzieren, im Vorquartal waren es 846 Tonnen. Eine deutliche Steigerung von etwas mehr als 30%.

Im Gesamtjahr wurden 3.897 Tonnen produziert, im Vorjahr 2.258 Tonnen (+72%).

Fazit:

Operativ sieht Lynas sehr gut aus. Das einzige was noch fehlt, sind etwas steigende Rare-Earth-Preise. Die Kosten sind unter Kontrolle und das Unternehmen arbeitet kostendeckend in diesem Niedrigpreisumfeld.

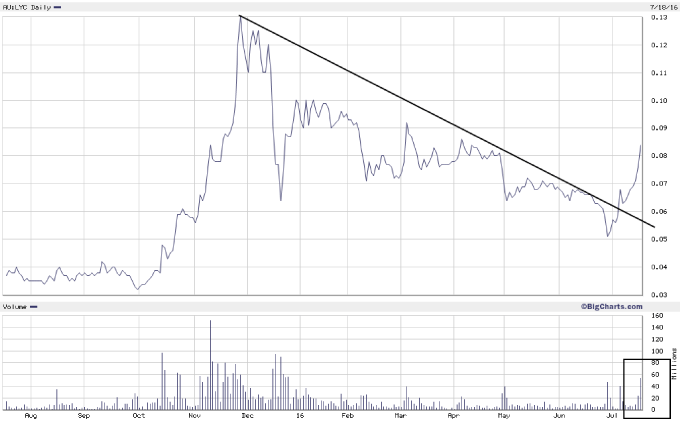

Die Aktie reagierte positiv auf die Zahlen und zog um 10,53% an.

© Hannes Huster

Quelle: Auszug aus dem Börsenbrief "Der Goldreport"

Pflichtangaben nach §34b WpHG und FinAnV

Wesentliche Informationsquellen für die Erstellung dieses Dokumentes sind Veröffentlichungen in in- und ausländischen Medien (Informationsdienste, Wirtschaftspresse, Fachpresse, veröffentlichte Statistiken, Ratingagenturen sowie Veröffentlichungen des analysierten Emittenten und interne Erkenntnisse des analysierten Emittenten).

Zum heutigen Zeitpunkt ist das Bestehen folgender Interessenkonflikte möglich: Hannes Huster und/oder Der Goldreport Ltd. mit diesen verbundene Unternehmen:

1) stehen in Geschäftsbeziehungen zu dem Emittenten.

2) sind am Grundkapital des Emittenten beteiligt oder könnten dies sein.

3) waren innerhalb der vorangegangenen zwölf Monate an der Führung eines Konsortiums beteiligt, das Finanzinstrumente des Emittenten im Wege eines öffentlichen Angebots emittierte.

4) betreuen Finanzinstrumente des Emittenten an einem Markt durch das Einstellen von Kauf- oder Verkaufsaufträgen.

5) haben innerhalb der vorangegangenen zwölf Monate mit Emittenten, die selbst oder deren Finanzinstrumente Gegenstand der Finanzanalyse sind, eine Vereinbarung über Dienstleistungen im Zusammenhang mit Investmentbanking-Geschäften geschlossen oder Leistung oder Leistungsversprechen aus einer solchen Vereinbarung erhalten.