Der Edelmetallmarkt schreibt Geschichte

17.08.2016 | Mark J. Lundeen

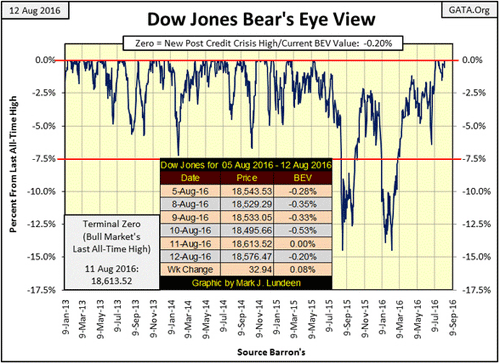

Am Donnerstag dieser Woche hat der Dow Jones ein neues Allzeithoch verzeichnet, das achte seit dem 12. Juli.

Am Donnerstag dieser Woche hat der Dow Jones ein neues Allzeithoch verzeichnet, das achte seit dem 12. Juli.

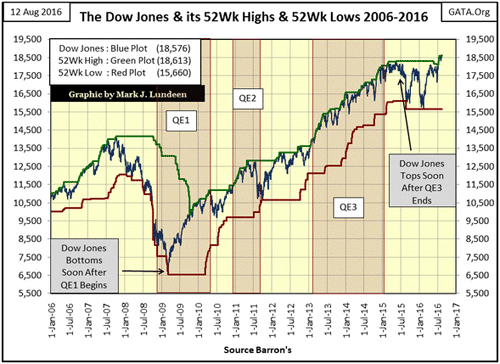

Wenn wir einen Blick auf die 52-Wochen-Hochs und -Tiefs im folgenden Chart werfen, sehen wir, dass die grüne Linie, die den Höchstkurs des Aktienindex innerhalb der letzten 52 Wochen anzeigt, auf über 18.500 Punkte gestiegen ist.

Doch nicht nur der Dow Jones notiert in dieser Woche auf Rekordniveau. Auch drei Indices der NASDAQ haben die Woche mit Spitzenwerten beendet und alle Indices vom 4. bis zum 13. Platz in der untenstehenden Tabelle sind weniger als 1% von einem neuen Allzeithoch entfernt. Dennoch ist bei den großen Börsenindices nicht alles in Butter, denn der Dow Jones Transports (Nr. 21) ist hinter den Dow Jones Industrials zurückgefallen (Nr. 11).

Die NASDAQ-Indices für den Bankensektor (Nr. 22) und den Finanzsektor (Nr. 23) liegen 16,7% bzw. 38% unter ihren letzten Allzeithochs, und diese Hochs wurden noch vor der Krise von 2008 verzeichnet. Die Aktien der Banken und Finanzgesellschaften entwickeln sich noch immer schlecht, selbst nach Kapitalunterstützungen in Billionenhöhe durch die US-Notenbank Federal Reserve und das Finanzministerium.

Ich weiß übrigens auch, was der Problem dieser Aktien ist: Die Finanzinstitutionen sind wie Untote. Sie sind gelähmt durch Nennwerte in Höhe von Dutzenden Billionen Dollar und toxische Positionen an den Derivatemärkten. Ohne die ständigen geldpolitischen Eingriffe, die durch Manipulation der Marktwerte und der Zinssätze große Verluste verhindern, wären die "Too-big-to-fail"-Banken längst in ein selbst geschaffenes Schwarzes Loch gestürzt.

In den Jahren 2008 und 2009 ist genau das fast geschehen, als die Derivate, die angeblich eine Absicherung gegen den Ausfall von Subprime-Hypotheken darstellten, plötzlich im Minus lagen und die Banken ihre Zahlungsverpflichtungen in Höhe von Billionen von Dollars gegenüber den Gegenparteien nicht mehr erfüllen konnten. Deswegen hängen sie nun schon seit neun Jahren am Tropf der Zentralbanken. Ohne diese Finanzspritzen wären die systemtragenden Banken längst untergegangen.

Ich behalte die Bankenaktien und den Finanz-Index der New Yorker Börse daher im Auge, genau wie die Gold- und Silberpreise.

Angesichts der guten Performance der bedeutenden Aktienindices, die wir in der obenstehenden Tabelle gesehen haben, könnte man sich die Frage stellen, warum man seine Zeit mit riskanten Investitionen in die Edelmetalle und die entsprechenden Minengesellschaften verschwenden sollte. Ich stelle mir diese Frage nicht, aber genügend andere Marktkommentatoren tun das. Woche für Woche ist es das gleiche Spiel: Nie bekommen wir positive Neuigkeiten zu Gold, Silber oder den Minenunternehmen zu lesen. Es ist deprimierend. Dennoch ist die derzeit weitverbreitete Abneigung gegenüber Edelmetallinvestments völliger Unsinn, denn der gesamte Sektor befindet sich schon seit Jahresbeginn im Aufwärtstrend.

Sehen Sie sich den Goldminen-Index des Dow Jones an (per Schlusskurs am Freitag): Seit seinem Tief im Januar hat der Index 178% zugelegt. Außerdem hat er seit Mitte April zwölf neue 52-Wochen-Hochs verzeichnet. Der Gold Mining Index von Barron's und der Philadelphia Gold and Silver Index XAU haben sich ähnlich hervorragend entwickelt.

Hier noch ein paar Faktoren, die Sie beim Betrachten des folgenden Charts bedenken sollten: Zwischen November 2011 und Januar 2016 (mehr als vier Jahre lang) ging es für die Kurse der Goldunternehmen bergab und der Dow Jones Total Market Groups (DJTMG) Gold Mining Index fiel von 145,74 auf 34,70 Punkte. Das ist ein Unterschied von 111,04 Punkten bzw. ein Wertverlust von 76%. Die zwischen 2001 und 2011 erzielten Gewinne wurden damit fast vollständig wieder zunichte gemacht.

Seit der Barron's-Ausgabe von 25. Januar, vor sieben Monaten, ist der Goldminen-Index um 61,77 Punkte (von 34,70 auf 96,47) gestiegen, was einem Plus von 178% entspricht. Welcher andere Markt hat nach vier schrecklichen Jahren und Kursverlusten von 76% schon einen solch starken Wiederaufschwung erlebt? Der nächste Chart zeigt, dass hier gerade Geschichte geschrieben wird, und nur wenige Kommentatoren beobachten die Entwicklung in diesem Sektor. Besser kann ein Bullenmarkt gar nicht sein!