Dollar come home, Indisch gewürzt und mit Stäbchen gereicht wird zum Deflationsschock

12.11.2016 | Christian Vartian

- Seite 3 -

Im zweiten Teil des Portfolios, den Aktien hedgten wir das kleine Minenenportfolio sehr suboptimal aber immerhin überhaupt mit Gold (short) und im viel größeren Portfolio der Standardaktien verkauften wir in der Region um 10500 bezogen auf den DAX 30 ALLE Mitteleuropäischen Aktien inkl. aller Deutschen. Das Geld wurde vorerst und zusätzlich zu den US- Einzelaktien ausnahmsweise in SPX 500 Futures (long) angelegt, was wir nur ganz kurzfristig tun und ausnahmsweise, normalerweise sind Assets bei uns nur physisch und Futures dienen nur der Kurssicherung, sind also ausnahmslos short oder eben nicht aktiv. Wir wollen die Assets nämlich WIRKLICH besitzen, nicht nur bei den Metallen, auch bei den Aktien und bei letzteren selbstverständlich mit Dividende.

Das war eben die Woche die Ausnahme.

Und nun zur Begründung und zur allgemeinen Analyse:

Die oben u.a. beschriebenen FOREX- Verschiebungen zogen auch den DAX 30, den Nikkei 225 und viele Aktienindizes mit nach oben, einfach weil der EUR USD fiel und der USD JPY stieg. In USD gerechnet kamen diese Aktienindizes mit dem SPX 500 sowieso nicht mit. Es bestand also kein Grund, sie weiter zu halten.

Noch dazu sind der DAX 30 und der Nikkei 225 voller Nettoexporteure und das vom gewählten US- Präsidenten erwartete Programm sieht jedoch eher Wirtschaftsbelebung im US- Inland vor plus ggf. Handelsschranken, jedenfalls aber Steueranreize zum "Nachhausekommen" von US- Kapital zum Investieren zu Hause. Was daran für bestimmte Sektoren an US- Aktien bullish sein soll, ist uns wie oben beschrieben, völlig klar, zumal noch dazu Geld aus Staatsanleihen in diese hineinfließt.

Fundamental völlig unklar ist uns, warum denn dies für z.B. Deutsche Aktien bullish sein sollte. Endgültig unklar ist dann, warum es für Deutsche Aktien bullisher als für US- Aktien sein sollte und nur darum geht es bei der Bildung und Pflege von Aktienportfolios, um KOMPARATIV besser.

Ob der DAX dabei weiter in EUR steigt, hat damit übrigens nichts zu tun, das ist nominell und erscheint nicht gefährdet, solange der JPY sinkt, aber es wird gefährlich, wenn das aufhört.

Gold wäre, wie beschrieben, ohne die Indische Aktion wohl auch nicht die allererste Entscheidung unter Trumponomics, denn damit baut man keine Straßen und Brücken, es hätte sich aber wohl eher lustlos steigend irgendwo über der 1350 $ Marke eingenistet. Silber hat das klar vorgezeigt, wurde aber ganz zuletzt vom Gold mit nach unten gerissen.

Wirklich schlimm sehen Deutsche Bundesanleihen aus, in EUR geht es noch (trotz deutlicher Verluste)

Rechnen Sie das mal in USD, da ist das Bild dann schlimmer und niemand kann einem nicht EZB- refinanzierten Investor noch erklären, warum er so etwas noch dazu zu einem Bruchteil der US- Renditen, halten soll.

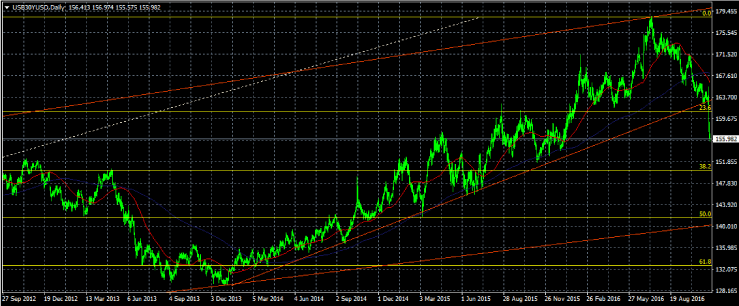

Trotz der ausgelösten Dollar Come Home Bewegung sei der 30-jährigen US- Staatsanleihe aber ebenfalls nicht angeraten, einen Monatsschluss auf dem jetzigen Niveau zum Wochenschluss hinzulegen:

Der mehrjährige Aufwärtstrendkanal ist deutlich gebrochen worden.

Staatsanleihen der USA hatten immer eine positive Rendite und diese lag deutlich höher als der Refinanzierungszinssatz der Federal Reserve. Somit konnten sich Banken und andere mit Zugang zu FED- Primärmitteln auf Kredit eine sichere Zinsmarge einstreichen, denn man kann Staatsanleihen bei der Zentralbank sehr hoch refinanzieren. Zu dieser "Geldversorgung" gab es jetzt unerwartet ein mehrprozentiges Minus.

Dieses Geld fehlt am kurzen Ende. Das von der PBOC eingezogene Geld fehlt am kurzen Ende. Die gestrichenen Banknoten in Indien fehlen am kurzen Ende. Die Bankenliberalisierung ist noch nicht Gesetz, die Reservenvorschriften nicht gesenkt.

Das ist daher ein Sprungdeflationsschock, der durch die Repatriierung der USD noch zunimmt. Dieser war am Freitag bereits klar zu sehen, nicht nur am Silberpreis. Er wird alles erfassen, wenn nicht gegengesteuert wird. US- Aktien kämen zuletzt dran, aber auch diese sind nicht immun.

Absicherungen sind zwingend erforderlich, nicht überall aktiv, in vielen Bereichen als Hegestopp. Ein Blick auf den Ölpreis sollte hier jede Art von Optimismus zu Gunsten von Selbstschutz beseitigen. Er fiel trotz nun realistischer Förderkürzungen und er fiel wegen Sprungdeflation.

Edelmetall wird kaum eine Chance haben, sich Liquidität aus Aktien zu holen, das sagten wir als Aktienbugs unter den Edelmetallanlegern schon immer. Es gilt heute mehr als letzte Woche. Es wird sich Geld aus Anleihen holen müssen und alles wird davon abhängen, ob dies nun gelingt.

© Mag. Christian Vartian

www.hardassetmacro.com

Das hier Geschriebene ist keinerlei Veranlagungsempfehlung und es wird jede Haftung für daraus abgeleitete Handlungen des Lesers ausgeschlossen. Es dient der ausschließlichen Information des Lesers.