Euphorie bei den Banken, Schreckensszenario für die Edelmetalle?

30.11.2016 | Captain Hook

- Seite 3 -

Feststellen lässt sich in diesem Zusammenhang zumindest, dass höhere Zinssätze für die ohnehin schon überschuldeten Amerikaner keine allzu gute Nachricht sind. Sie werden weniger Geld für technische Geräte haben, was wiederum schlecht für die Aktienkurse der entsprechenden Unternehmen ist. Der Technologiesektor ist jedoch von entscheidender Bedeutung für den Zustand der US-Aktienmärkte und damit auch für die allgemeine Wirtschaftslage. Diese Tatsache könnte zum größten Stolperstein für Trumps politische Pläne werden.

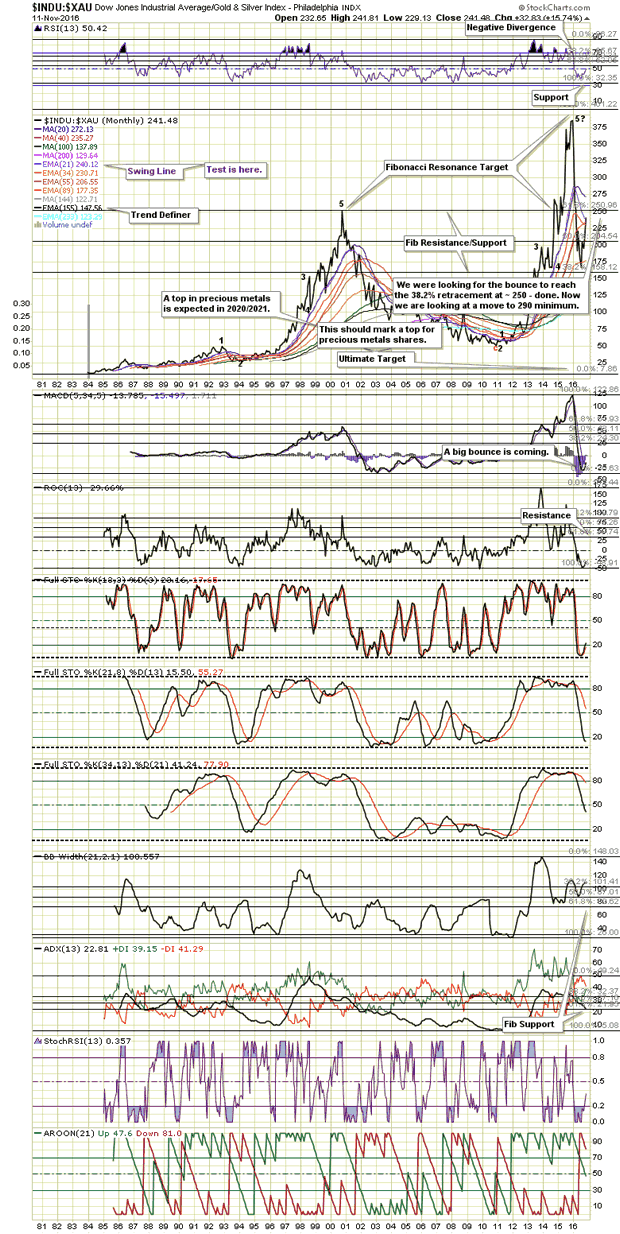

Abbildung 3

Im Zusammenhang mit Trumps Plänen und den steigenden Aktienkursen soll nicht unerwähnt bleiben, dass er vorhat, die Wall Street im nächsten Jahr durch die Aufhebung des Dodd-Frank Acts zu deregulieren. Darin besteht mit Sicherheit ein weiterer Hauptgrund für die jüngsten Kursgewinne der Bankenaktien. Bei all dem Optimismus gibt es allerdings ein Problem: Zwar stimmt es, dass die Banken die Öffentlichkeit noch aggressiver über den Tisch ziehen können, wenn das Gesetz zur Regulierung der Finanzmärkte abgeschafft und nicht durch eine neue Verordnung ersetzt wird, die Banken und Maklergesellschaften klar voneinander trennt.

Aber Trump sieht auch vor, das neu gedruckte Geld für seine Infrastruktur- und Militärprojekte direkt über das Finanzministerium auszugeben und die Banken dabei zu umgehen. Die Projekte wären dadurch rein staatlich, was schlecht für die Banken wäre, denn diesen entgehen in diesem Fall nicht nur die Vergütungen für die private Übernahme der Projekte, sondern auch die Zinseinnahmen aus den Krediten, die zur Finanzierung der Projekte nötig gewesen wären.

Randnotiz: Die letzten beiden Präsidenten, die versucht haben, die Banken zu übergehen und Währung direkt über das Finanzministerium auszugeben, waren Lincoln und John F. Kennedy - gleichzeitig die einzigen beiden Präsidenten der US-Geschichte, auf die erfolgreiche Attentate verübt wurden. Mit der Aufhebung des Dodd-Frank Act will Trump die Banker also vielleicht nur ablenken oder beschwichtigen. Außerdem sollen die Banken nur bei diesen Projekten unberücksichtigt bleiben, nicht bei Ausgabe neu gedruckter Währung im Allgemeinen.

Wie gesagt - all der Optimismus könnte sich am Ende als unbegründet erweisen. Die Banken können sich nicht mehr darauf verlassen, dass die Regierung ihnen die besten Deals verschafft. Nur den Plebs auszunehmen wird vielleicht nicht ausreichen, um die Party noch lange fortzusetzen. Aber versuchen Sie gar nicht erst, das heute den Tradern zu erklären, schon gar nicht denen, die nach dem Wahlsieg von Trump idiotischerweise Long-Positionen an den Edelmetallmärkten hielten. Vor einigen Wochen hatte ich davor gewarnt, dass ein starker Aufwärtsschwung des Dow/XAU-Verhältnisses drohte, und dass der gesamte diesjährige Rückgang womöglich wieder zunichte gemacht würde.

Diese Möglichkeit scheint heute äußerst real. Wie Sie in Abb. 3 sehen, liegt unser nächstes Kursziel des Dow/XAU-Verhältnisses bei 290 und ergibt sich aus der umgekehrten Schulter-Kopf-Schulter-Formation. Darüber hinaus ist auch der Gold Bugs Index HUI unter die Nackenlinie seiner Schulter-Kopf-Schulter-Formation gefallen, wobei das Muster den gesamten Bereich bis etwa 115 Punkte umfasst. Wer jetzt in diesem Trade gefangen ist, kann bestenfalls auf einen erneuten Test des Bereichs zwischen 195 und 200 Punkten hoffen.

Was noch schlimmer ist: Bislang scheint die Volatilität den Spekulanten und Hedgern keine Sorgen zu bereiten, wie die wichtigen Put/Call-Ratios des Open Interest zeigen, die wir beobachten. Die bedeutenden Put/Call-Ratios im Edelmetallsektor sind noch immer relativ niedrig, was ein bearishes Zeichen ist. Doch es kommt noch schlimmer: Wenn die dummen, bullischen Hedgefonds den Markt schließlich verlassen und die Kurse einbrechen (denn wer braucht bei einem Trump-Boom schon Edelmetalle, richtig?), dann werden die Edelmetallinvestoren in den folgenden Jahren eine lange Phase durchleiden, in denen fremdfinanzierte Positionen abgebaut werden.

Ein Aufschwung der Wirtschaft in den nächsten ein bis zwei (oder sogar vier?) Jahren wird die Verluste des Edelmetallsektors dabei nur verstärken. Der erste Abwärtstrend der Edelmetall-Baisse dauerte vier Jahre an, von 2011 bis 2015. In diesem Jahr gab es eine leichte Erholung der Kurse. Bedeutet das nun, dass die Edelmetalle in einem weiteren vierjährigen Abwärtszyklus gefangen sind, und dass es sich bei der Erholung um eine Korrekturwelle nach dem Muster A - B - C handelte? Leider könnte das tatsächlich der Fall sein.

Um meines Portfolios willen hoffe ich, dass es anders kommt, aber möglich ist es. Es kann sein, dass das Kursniveau der entscheidende Faktor der weiteren Preisentwicklung ist und nicht die zeitliche Dauer, aber die mögliche Gleichförmigkeit der Wellen hat zur Folge, dass das eben beschriebene Szenario nicht ausgeschlossen werden kann.

Letzte Woche hatte ich bereits vor dieser Möglichkeit gewarnt, falls es dem Goldkurs nicht gelingen sollte, oberhalb von 1.250 $ zu bleiben. Heute starren wir direkt in den Abgrund. Auch wenn die Flaute im Edelmetallsektor vielleicht nicht noch einmal vier Jahre dauern wird, könnten sie sich in Anbetracht der oben dargelegten Gründe durchaus noch mehrere Jahre hinziehen. Vor uns liegt ein weiterer Konjunkturzyklus, der letztlich scheitern muss, weil er auf Notlösungen wie höheren Ausgaben für Infrastruktur und Militär beruht. Diese Maßnahmen haben mit Blick auf das langfristige Wirtschaftswachstum nicht die gleichen regenerativen Fähigkeiten wie die Fertigungsindustrie.

Es ist daher wichtig, sich bewusst zu machen, dass Trump alles in allem nur einen weiteren Boom-Bust-Zyklus auf den Weg bringt. Die große Frage lautet: "Wie lange wird es dauern, bis diese Realität an den Finanzmärkten eingepreist wird?"

© Captain Hook

www.treasurechestsinfo.com

Der Kommentar wurde ursprünglich am 14. November 2016 auf www.treasurechestsinfo.com für Abonnenten veröffentlicht und am 28. November 2016 auf www.safehaven.com veröffentlicht, sowie exklusiv für GoldSeiten übersetzt.