Rückkehr des Goldbärenmarktes?

19.06.2017 | Jordan Roy-Byrne

Vor genau einem Monat haben wir unsere aktuelle Haltung gegenüber dem Goldmarkt diskutiert, die sich als "bearisher Goldbulle" umschreiben lässt. Der Sektor der Goldbergbau-Unternehmen hat vor fast 18 Monaten ein historisches Tief erreicht, doch der neue Zyklus wollte nicht so recht in Schwung kommen. Die Edelmetallpreise stagnierten, während es an den Aktienmärkten und für den Dollarkurs aufwärts ging. Leider deuten sowohl neue technische als auch fundamentale Entwicklungen darauf hin, dass die Edelmetalle in den nächsten Wochen und Monaten erneut unter starken Druck geraten könnten.

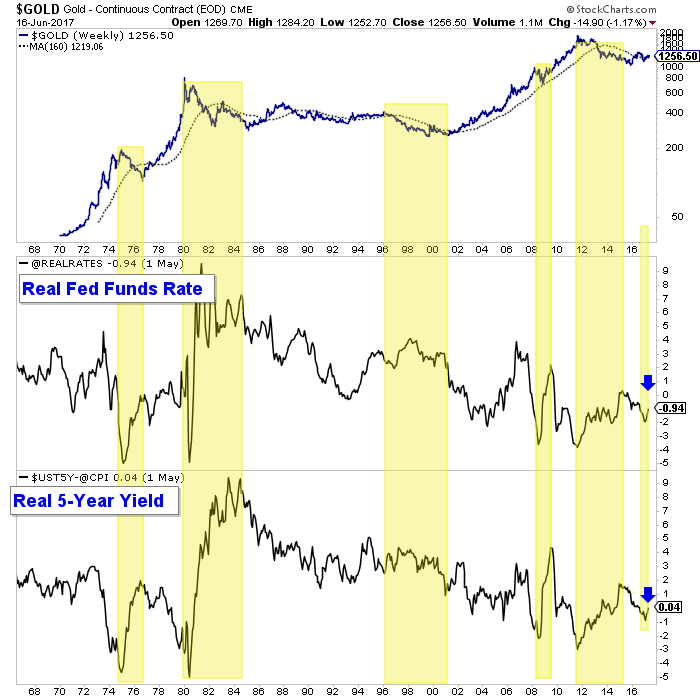

Vor genau einem Monat haben wir unsere aktuelle Haltung gegenüber dem Goldmarkt diskutiert, die sich als "bearisher Goldbulle" umschreiben lässt. Der Sektor der Goldbergbau-Unternehmen hat vor fast 18 Monaten ein historisches Tief erreicht, doch der neue Zyklus wollte nicht so recht in Schwung kommen. Die Edelmetallpreise stagnierten, während es an den Aktienmärkten und für den Dollarkurs aufwärts ging. Leider deuten sowohl neue technische als auch fundamentale Entwicklungen darauf hin, dass die Edelmetalle in den nächsten Wochen und Monaten erneut unter starken Druck geraten könnten.Beginnen wir mit den Fundamentaldaten am Goldmarkt. Diese sind vor ein paar Monaten bearish geworden und könnten es bis in den Herbst hinein bleiben. Der Goldkurs weist eine umgekehrte Korrelation zu den realen, inflationsbereinigten Zinsen auf, d. h. der Goldpreis steigt, wenn die Realzinsen fallen, und gibt nach, wenn sich das Zinsniveau erhöht.

Die Realzinsen haben im Februar einen Boden gebildet und sind seitdem gestiegen. Die Inflationsrate hat dagegen ein Hoch überschritten und sinkt wieder. Der US-Leitzins (die Federal Funds Rate) wurde erhöht, doch die Anleiherendite blieben relativ stabil. Die inflationsbereinigte Federal Funds Rate und die Rendite der 5-jährigen US-Staatsanleihe sind in den letzten Monaten um 1% gestiegen. Wenn die Inflationsrate um weitere 0,5% sinkt und der Leitzins um weitere 0,25% angehoben wird, würde er bis Jahresende im positiven Bereich liegen. Dies entspräche einem Anstieg um 2% innerhalb von zehn Monaten.

Kommen wir zu den technischen Aspekten. Hier beobachten wir, dass Gold beginnt, dem Silberkurs zu folgen. Das weiße Metall entwickelt sich derzeit äußerst schwach und steuert auf einen Test der 16-$-Marke zu. In der letzten Woche machte der Goldkurs eine bearishe Umkehrbewegung an einer wichtigen Widerstandslinie (bei 1.300 $) und schloss die Woche im Minus und sogar unterhalb des Hochs vom April. Wenn Gold seine diesjährige Aufwärtstrendlinie nach unten durchbricht, ist ein erneuter Test des Preisniveaus von 1.125 $/oz wahrscheinlich. Zwischenzeitlich wird es die eine oder andere Rally geben, aber bei beiden Edelmetallen besteht die Gefahr, dass die Tiefs des Bärenmarktes erneut ausgelotet werden.

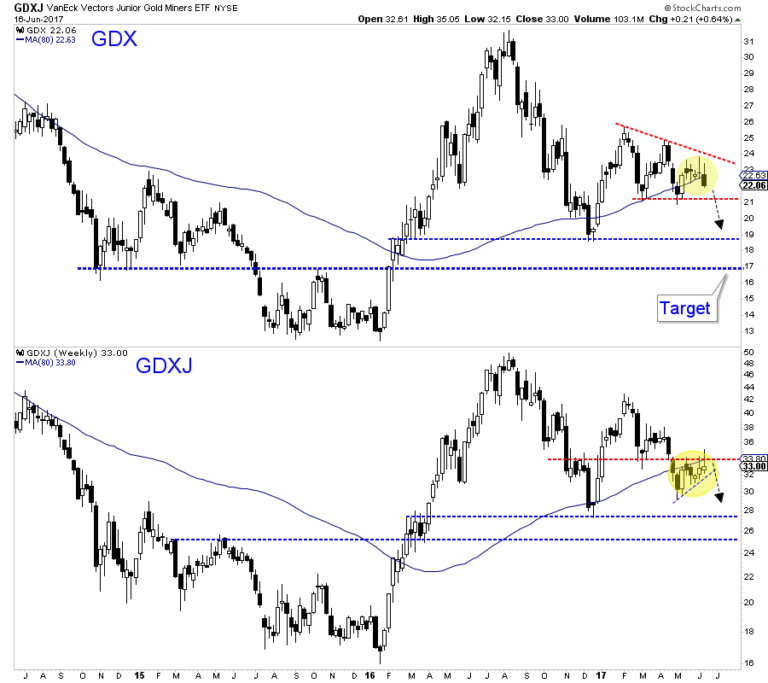

Die Aktien der Minengesellschaften, die seit Februar hinter den Edelmetallkursen hinterherhinken, könnten kurz vor einem technischen Einbruch stehen. Der GDX konsolidiert seit Februar in einem abwärts gerichteten Dreiecksmuster und die Kerzencharts der letzten Wochen weisen auf einen möglichen Rückgang des Kurses unter die Unterstützungslinie bei 21 $ hin. Das Abwärtskursziel würde in diesem Fall bei 17 $ liegen. Der GDXJ wies im Vergleich dazu in den vergangenen Wochen die bessere Performance auf, während der Index umstrukturiert wurde. Er könnte sich auch künftig besser entwickeln, doch wenn der gesamte Sektor einbricht, werden auch die Junior-Unternehmen nicht von Kursverlusten verschont bleiben.

Sowohl die fundamentalen als auch die technischen Faktoren deuten derzeit also auf zunehmendes Abwärtsrisiko im Edelmetallsektor hin. Die Realzinsen steigen und wenn die Inflationsrate weiter sinkt, wird Gold unter Druck geraten - selbst wenn sich die nominalen Zinssätze nicht erhöhen. Aus der Vogelperspektive betrachtet kann die Preisentwicklung bei Gold und Silber in diesem Jahr als korrigierend bezeichnet werden, d. h. es handelt sich um eine Korrektur des Abwärtstrends in der zweiten Hälfte des Jahres 2016. Es besteht das starke Risiko, dass dieser Abwärtstrend sich wieder durchsetzt und die Edelmetallpreise im Zuge dessen noch vor Jahresende ihre Bärenmarkttiefs erneut testen. Bei den Goldaktien liegt das erste Abwärtsziel auf dem Niveau der Tiefs vom Dezember 2016. Dieses könnte bereits im nächsten Monat erreicht werden.

© Jordan Roy-Byrne

Dieser Artikel wurde am 17. Juni 2017 auf www.thedailygold.com veröffentlicht und exklusiv für GoldSeiten übersetzt.