Was wird mit den Edelmetallen geschehen, wenn die riesige Finanzblase platzt?

03.07.2017 | Steve St. Angelo

- Seite 2 -

Wie oben erwähnt ist Silber seit Dezember 2015 nur um 22% gestiegen. Sehen wir uns nun den Dow Jones an:

Die Edelmetalle haben nach 2011 eine starke Korrektur durchlaufen, doch der US-Aktienindex steigt weiter Richtung Himmel. Seit seinem Tief im Jahr 2009 ist der Dow Jones um erstaunliche 229% nach oben geschossen. Würde er jetzt 5.000 Punkte einbrechen, entspräche das lediglich einem Rückgang um 23%. Ein Absturz um 11.000 Punkte auf einen Stand von 10.400 Punkten entspräche einem Kursverlust von 51% und wäre damit noch immer weniger heftig als die Korrektur zwischen 2007 und 2009, als der Index um 54% fiel.

Um zu illustrieren, wie überbewertet der Dow Jones ist, möchte ich den breiter aufgestellten S&P 500 als Beispiel verwenden. Warum? Weil dieser seit dem Tief von 2009 prozentual gesehen in etwa genauso stark gestiegen ist wie der Dow Jones:

Ihnen wird nicht entgangen sein, dass die Charts der beiden Aktienindices fast identisch sind. So wie es dem einen ergeht, wird es auch dem anderen ergehen. Um den angemessenen Wert des S&P 500 zu ermitteln, müssen wir das Shiller-KGV betrachten (KGV = Kurs-Gewinn-Verhältnis). Dieses ist definiert als Preis (Kurs des Index) geteilt durch den inflationsbereinigten, durchschnittlichen Gewinn pro Aktie der letzten zehn Jahre. Der historische Mittelwert des Shiller-KGV liegt bei 16,8, d. h. der Kurs des S&P 500 war im Schnitt 16,8-mal so hoch wie der durchschnittliche Gewinn pro Aktie innerhalb von zehn Jahren. Doch wo liegt das Verhältnis heute?

Nach Angaben von Gurufocus.com beträgt das Shiller-KGV des S&P 500 aktuell 30,2 und liegt damit fast 80% über seinem langfristigen Mittelwert. Dieser Bewertungsmaßstab zeigt jedoch nicht einfach nur eine Spekulationsblase an. Der Wert ist sogar höher als bei seiner letzten Spitze im Jahr 2007. Damals erreichte er einen Höchststand von 27,4 - und wir wissen ja alle, was in den beiden folgenden Jahren geschah. Im ersten Quartal 2009 sank das Shiller-KGV dann auf ein Tief von 13,1.

Vor dem Crash der Aktienmärkte im Jahr 1929 und der anschließenden Großen Depression erreichte das Shiller-KGV im September 1929 einen Spitzenwert von 32,4 und lag damit nur wenig höher als heute. Was bedeutet das nun? Es bedeutet, dass die US-Aktienindices im Bereich einer rekordverdächtigen Blase notieren und ihr künftiges Gewinnpotential äußerst gering ist. Das Risiko ist dagegen beachtlich.

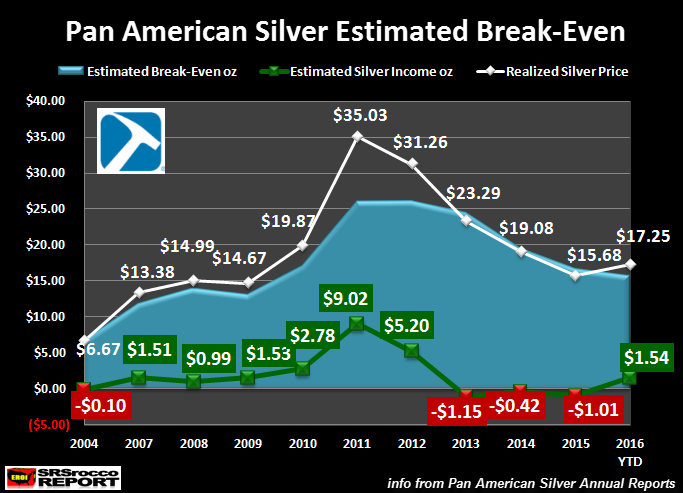

Wenn wir Gold und Silber betrachten, sehen wir jedoch genau das Gegenteil. An den Edelmetallmärkten kam es zwischen 2011 und 2015 zu einer heftigen Preiskorrektur. Zudem liegt der Silberpreis derzeit nur knapp über den Produktionskosten. Der nächste Chart stellt den Preis des weißen Metalls und die Produktionskosten des weltweit größten primären Silberbergbauunternehmens - Pan American Silver - gegenüber.