US-Aktien sind fundamental überbewertet, Kaufsignal im Edelmetallsegment

20.12.2006 | Claus Vogt

- Seite 2 -

Die fundamentale Überbewertung beträgt rund 50%Die bekannteste Kennzahl der Fundamentalanalyse ist sicherlich das Kurs-Gewinn-Verhältnis (KGV). Für diese Kennzahl liegen auch weit zurückreichende historische Daten vor. Diese bestehen aus den tatsächlich von den Unternehmen veröffentlichten Gewinnen. Die Zeitreihen zeigen also die ausgewiesenen Unternehmensgewinne der jeweils vergangenen 12 Monate. Folglich muss man zu Vergleichszwecken auch heute die ausgewiesenen Unternehmensgewinne der vergangenen 12 Monate verwenden und nicht etwa geschätzte zukünftige Gewinne oder operationale oder anderweitig schön gerechnete Gewinne.

Wenn man diese korrekte Methode verwendet, dann kommt man aktuell auf ein KGV des S&P500 Index von 18. Im historischen Vergleich ist das eine sehr hohe Zahl. Beispielsweise war das KGV in den USA im Jahr 1929 mit 19 nur unwesentlich höher. Nur ein Vergleich des aktuellen KGV mit den nie zuvor gesehenen Rekordwerten der größten Aktienblase aller Zeiten Ende der 1990er Jahre kann den Eindruck vermitteln, die Märkte seien auf dem gegenwärtigen Niveau günstig bewertet.

Die Überbewertung wird übrigens noch deutlicher, wenn Sie berücksichtigen, dass sich die Gewinnmargen der Unternehmen auf einem Rekordniveau befinden: Nie zuvor konnten die Unternehmen einen größeren Teil ihrer Umsätze als Gewinn verbuchen. Ich habe Sie bereits mehrfach darauf hingewiesen, dass die Gewinnmargen "mean reverting" sind, also um einen langfristigen Mittelwert schwanken. Auf Zeiten hoher Gewinnspannen folgten Zeiten niedriger und umgekehrt.

Damit nicht genug, denn von den gängigen fundamentalen Bewertungskennzahlen zeigt das KGV zurzeit die geringste Überbewertung an. Das liegt an den ungewöhnlich hohen Gewinnspannen, da diese die Ertragskraft der Unternehmen überzeichnet. Laut Hedgefundmanager John P. Hussman betrüge das KGV des S&P500 fast 25, wenn die Gewinnmargen der Unternehmen sich auf einem durchschnittlichen Niveau befänden. Passenderweise zeigen die anderen Klassiker der Fundamentalanalyse wie Kurs-Umsatz-Verhältnis, Dividendenrendite oder Kurs-Buchwert-Verhältnis unisono eine Überbewertung von rund 50% an.

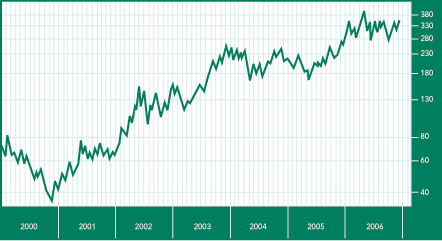

Goldpreis pro Feinunze in Euro, 2005 bis 2006. Quelle: Bloomberg

(Der Goldpreis befindet sich einer bullishen Dreickformation. Ich rechne mit einem baldigen

Ausbruch nach oben. Im US-Dollar fand der Ausbruch nach oben bereits vor sechs Wochen statt.)

Erneutes Kaufsignal für den Edelmetallsektor

Meine langjährigen Leser können sich vielleicht daran erinnern, dass ich im Februar 2001 erstmals zum Kauf von Gold- und Silberminen riet. Damit gehörte ich zu den Ersten, die den gerade erst beginnenden langfristigen Aufwärtstrend dieses Sektors erkannten bzw. prognostizierten. Seither habe ich meine damalige Kaufempfehlung immer wieder erneuert und begründet.

Neben geldpolitischen, fundamentalen und langfristigen Zyklusüberlegungen war ein von John P. Hussman entwickelter Indikator ein wichtiger Grund meiner bullishen Edelmetallaktienprognose des Jahres 2001. Und ebendieser Indikator befindet sich auch jetzt wieder in einer überaus bullishen Konstellation. Trotz der deutlichen Kursavancen des Edelmetallsektors seit meiner Erstempfehlung des Jahres 2001 signalisiert der Indikator erneut ein außerordentlich attraktives Chance-Risiko-Verhältnis der Edelmetallaktien.

Der Indikator setzt sich aus folgenden vier Bedingungen zusammen, die gleichzeitig erfüllt sein müssen:

- 1. Die US-Inflationsrate muss höher sein als vor sechs Monaten.

- 2. Die Zinsen amerikanischer Staatsanleihen müssen niedriger sein als vor sechs Monaten.

- 3. Der ISM-Einkaufsmanagerindex muss unter 50 stehen.

- 4. Der Goldpreis geteilt durch den XAU-Goldminenindex muss ein Ergebnis größer vier ergeben.

Wenn diese Bedingungen erfüllt waren, erzielte der Edelmetallsektor anschließend deutliche Kursgewinne. Laut Hussman beliefen diese sich im Durchschnitt auf annualisiert 124%.

Zurzeit sind alle vier Bedingungen erfüllt, da der Einkaufsmanagerindex kürzlich erstmals seit 2003 wieder unter 50 gefallen ist. Die charttechnische Situation des Goldpreises und der Goldminenindizes halte ich derzeit übrigens für sehr vielversprechend. Beide haben ihre im Mai begonnenen Korrekturen mit einem charttechnischen Kaufsignal beendet und versprechen spektakuläre Kursgewinne.

AMEX Goldbugs Index, 2000 bis 2006. Quelle: Bloomberg

(Im Februar 2002 unterrichtete ich Sie in der Performance über das damals gegeben Kaufsignal.

Derselbe fundamentale Indikator gibt jetzt erneut ein Kaufsignal.)

Rezession in den USA?

Lassen Sie mich mit folgenden Schlagzeilen amerikanischer Medien beginnen, die alle am 1. Dezember auf einer Übersichtsseite für Wirtschaftsnachrichten im Internet zu lesen waren:

- Chicago-Index der Einkaufsmanager auf 49,9 gefallen

- Erstanträge auf Arbeitslosenhilfe deutlich angestiegen

- Einzelhandelsumsätze steigen weniger als erwartet

- Inflation bleibt hartnäckig hoch

- Wal-Mart sagt schwache Dezember-Umsätze vorher

- Verlust von H&R Block fast verdoppelt aufgrund schwacher Hypotheken

- 38.000 Arbeiter werden Ford verlassen

Außerdem wurde beim Auftragseingang langlebiger Güter der stärkste Rückgang seit sechs Jahren gemeldet. Und der Absatz neu erstellter Einfamilienhäuser lag im Oktober 26,7% unter dem Vorjahresniveau. Die Absatzzahlen für die Monate Juli bis September wurden deutlich nach unten revidiert. Schließlich fiel der ISM-Manufacturing Index unter 50. Er signalisiert damit eine Kontraktion des verarbeitenden Gewerbes. Damit gibt ein weiterer wichtiger Frühindikator eine Rezessionswarnung.

Alle diese Meldungen passen perfekt zu einer sich entwickelnden Rezession.

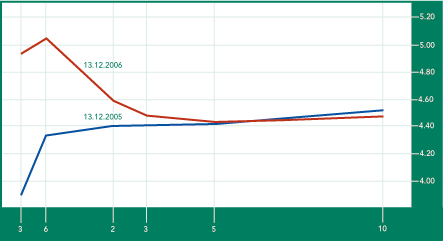

US-Zinsstrukturkurve. Quelle: Bloomberg

(Die Grafik zeigt die Höhe der Zinsen in Abhängigkeit von der Restlaufzeit. Die Zeitachse beginnt bei drei Monaten

und endet bei zehn Jahren. Die obere Linie zeigt die Zinsstruktur vom 13.12.2006, die untere die vom 13.12.05. In der

Vergangenheit signalisierte eine inverse Zinsstrukturkurve verlässlich bevorstehende Rezessionen.)

Eine positive Meldung gab es diese Woche auch: Die zweite Schätzung des US-Wirtschaftswachstums im dritten Quartal 2006 wurde von ursprünglich 1,6% auf 2,2% angehoben. Nun ist das Wirtschaftswachstum bekanntlich kein Frühindikator, sondern ein nachlaufender, der keine Prognosekraft besitzt. Er gleicht also einem Blick in den Rückspiegel und sagt uns lediglich, was hinter uns liegt, aber nicht, was uns erwartet. Folglich ist diese Revision für die zukünftige Wirtschaftsentwicklung bedeutungslos.

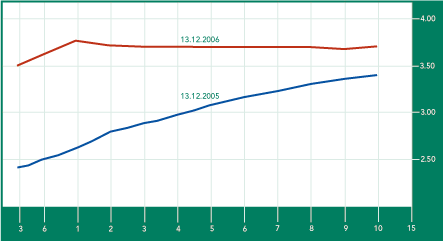

Die Inversion der US-Zinsstrukturkurve hat sich aufgrund der Rallye am Rentenmarkt weiter verstärkt. Und auch die EU-Zinsstrukturkurve zeigt in Teilbereichen eine leichte Inversion. Dabei ließ die Europäische Zentralbank wissen, dass die Anfang Dezember erfolgte Zinserhöhung wahrscheinlich nicht die letzte war. Die US-Zinsstrukturkurve war in der Vergangenheit ein extrem zuverlässiger Frühindikator der Wirtschaftsentwicklung. Er signalisiert weiterhin eine bevorstehende Rezession.

EU-Zinsstrukturkurve. Quelle: Bloomberg

(In Europa ist die Zinsstrukturkurve ab einem Jahr Restlaufzeit leicht inve)

Ich sehe mich aufgrund der aktuellen Entwicklungen in meiner Rezessionsprognose bestätigt. Folglich betrachte ich die Diskrepanz zwischen der realwirtschaftlichen Entwicklung auf der einen Seite und dem Börsengeschehen auf der anderen als ebenso augenfällig und brisant wie im Jahr 2000. Entsprechend hoch beurteile ich die Risiken an den Aktienmärkten weltweit.