US-Aktien sind fundamental überbewertet, Kaufsignal im Edelmetallsegment

20.12.2006 | Claus Vogt

- Seite 3 -

Die Bedeutung von RezessionswahrscheinlichkeitenLaut John P. Hussman habe James Montier von Dresdner Kleinwort in London kürzlich geschrieben, die Wahrscheinlichkeit einer Rezession in den kommenden 12 Monaten betrage derzeit rund 50%. Dabei stütze Montier sich auf ein von der US-Notenbank entworfenes Modell, das nicht nur die inverse Zinsstrukturkurve berücksichtigt, sondern auch das Niveau der kurzfristigen Zinsen. Hussman selbst verwendet ein Modell, das nicht nur diese beiden, sondern einige weitere Indikatoren beinhaltet, die in der Vergangenheit eine gute Prognosequalität aufwiesen wie Zinsdifferenzen verschiedener Risikoklassen, Baubeginne und den ISM-Einkaufsmanagerindex. Diese Modellversion kommt zu Ergebnissen, die sich mit meinen Erwartungen decken: Die Wahrscheinlichkeit einer in den kommenden sechs Monaten beginnenden Rezession in den USA betrage 79%; und die Wahrscheinlichkeit einer in den kommenden 12 Monaten beginnenden Rezession stolze 92%.

Ganz sicher ist eine Rezession in den kommenden 12 Monaten also nicht. Mit einer Wahrscheinlichkeit von immerhin 8% wird es zu der allgemein erwarteten sanften Landung kommen.

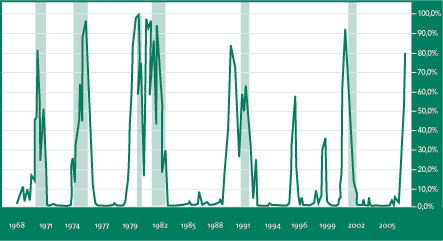

Der von John P. Hussman entwickelte Rezessionsindikator, 1968 bis 2006. Quelle: www.hussmanfunds.com

(Er gibt die Wahrscheinlichkeit einer Rezession in den kommenden sechs Monaten mit 79% an.

Derselbe Indikator gibt einer Rezession in den kommenden 12 Monaten eine Wahrscheinlichkeit von 92%.)

Sollten Sie bei einer Wahrscheinlichkeit von 8% per Aktienkäufe auf eine sanfte Landung wetten? Die Antwort auf diese Frage ist nicht so einfach wie sie auf den ersten Blick erscheinen mag. Denn selbst bei einer so geringen Wahrscheinlichkeit kann diese Wette sinnvoll sein. Allerdings nur dann, wenn eine ausreichende Sicherheitsmarge im Sinne der fundamentalen Unternehmensbewertung vorhanden ist, was derzeit eindeutig nicht der Fall ist. Diese Sicherheitsmarge wäre dann gegeben, wenn Aktien fundamental günstig bewertet wären, wenn also beispielsweise das Kurs-Gewinn-Verhältnis kleiner als 10 wäre bei gleichzeitig niedrigen oder wenigstens durchschnittlichen Gewinnmargen der Unternehmen. In diesem Fall würde eine normale Rezession nämlich kaum zu verheerenden Kursverlusten an den Aktienmärkten führen, und die langfristigen Erfolgsaussichten des Investments wären extrem attraktiv. In dieser Konstellation würde ich zu einem massiven Einstieg an den Aktienmärkten raten und wäre bereit, die mit einer Rezession einhergehenden Kursverluste auszusitzen.

Aufgrund der aktuellen und oben besprochenen sehr hohen fundamentalen Aktienmarktbewertung ist das Chance-Risiko-Verhältnis des Aktienmarkts überaus unattraktiv. Selbst wenn die unwahrscheinliche sanfte Landung gelingen sollte, würde das nicht automatisch zu attraktiven Kursgewinnen führen. Schließlich ist die sanfte Landung bereits in den Kursen berücksichtigt. Kommt hingegen die sehr wahrscheinliche Rezession, dann dürfte der Markt ähnlich wie in den Jahren 2000 bis 2002 eine heftige Kursanpassung an diese derzeit nicht eingepreiste Entwicklung erfahren.

Spielen Sie Poker oder Skat oder an der Börse?

An dieser Stelle lohnt sich wieder einmal ein Hinweis auf den Umgang mit Wahrscheinlichkeiten. Beispielsweise weiß jeder bessere Poker- oder Skatspieler, dass er sein Blatt den Wahrscheinlichkeiten entsprechend spielen muss, wenn sein Spiel langfristig erfolgreich sein soll. Er muss also zunächst die Wahrscheinlichkeiten kennen, die sich aus einem bestimmten Blatt ergeben. Dann muss er sein Spiel diesen Wahrscheinlichkeiten entsprechend aufziehen. Diese Vorgehensweise führt dazu, dass der Spieler ein Blatt mit schlechter Gewinnwahrscheinlichkeit nicht spielt, beim Poker also frühzeitig passt und beim Skat das Blatt nicht ausreizt. Anfänger verstehen diese Vorgehensweise oft nicht. Sie reizen das Blatt voll aus und fühlen sich dann auch noch bestätigt, falls sie die Partie gewinnen. Dabei übersehen sie, dass sie mit genau diesem Blatt sagen wir in acht von zehn Fällen verlieren und nur in zwei gewinnen. Selbst wenn sie diese eine konkrete Partie gewinnen, müssen sie sich doch sagen lassen, falsch gespielt zu haben.

Genauso verhält es sich an der Börse. Wer hier Wetten abschließt, die ein schlechtes Chance-Risiko-Verhältnis aufweisen, handelt falsch. Daran ändert sich selbstverständlich auch dann nichts, wenn er die Wette gewinnen sollte.

Neues von der Immobilienblase: Die Preise fallen landesweit

Erinnern Sie sich noch an die Beteuerungen zahlreicher Strategen, es gebe keine US-Immobilienblase? Der damalige US-Notenbankpräsident Alan Greenspan versicherte vor dem Kongress sogar, es könne gar keine Immobilienblasen geben, weil die Transaktionskosten - auch emotionaler Art - zu hoch seien, die Verkäufer ausziehen müssten, weniger als zehn Prozent des Marktvolumens pro Jahr umgesetzt würden und kaum Arbitrage-Möglichkeiten bestünden. Etwas später erklärte er in einer Rede, dass die US-Immobilienpreise nicht landesweit fallen könnten, weil es keinen nationalen Immobilienmarkt gebe, sondern nur viele voneinander unabhängige Regionalmärkte.

Wie so oft hat sich auch diese Lageeinschätzung des unverantwortlich agierenden Opportunisten Greenspan, den viele als den größten Notenbanker aller Zeiten bezeichnet haben, als falsch herausgestellt. Seit August dieses Jahres ist der durchschnittliche (Median) Einfamilienhauspreis im Jahresvergleich rückläufig, und zwar landesweit. Im Oktober betrug der Kursrückgang immerhin bereits 3,45%. Ist es da nicht beruhigend zu wissen, dass der Pensionär Greenspan kürzlich verlauten ließ, das Schlimmste am US-Immobilienmarkt sei bereits vorüber? Es wird Sie vermutlich nicht überraschen, dass ich Greenspans Lagebeurteilung einmal mehr nicht teilen kann. Zu vieles deutet darauf hin, dass wir erst am Beginn eines schmerzhaften Bereinigungsprozesses stehen, der typisch ist für geplatzte Spekulationsblasen.

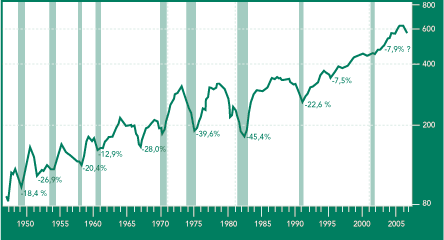

Der für seine interessanten Veröffentlichungen geschätzte US-Ökonom Paul Kasriel von Northern Trust wirft in diesem Zusammenhang einen sehr instruktiven Blick in die Immobilienmarktgeschichte. Dazu verwendet er die in der volkswirtschaftlichen Gesamtrechnung verwendete Größe "real residential investment" (reale Investitionen im Wohnungsbau), da diese Zeitreihe für die gesamte Nachkriegszeit vorhanden ist. In den vergangenen Immobilienzyklen betrug der durchschnittliche Rückgang der Investitionen im Wohnungsbau von Hoch zu Tief gerechnet 24,6%. Aktuell beläuft sich der Rückgang auf 7,9%. Sollten wir - wie Greenspan offensichtlich unterstellt - ausgerechnet im Anschluss an eine gewaltige Immobilienblase einen extrem unterdurchschnittlichen Rückgang der Investitionstätigkeit erleben? Wohl kaum.

Reale private US-Wohnungsbauinvestitionen, 1947 bis 2006. Quelle: Paul L. Kasriel, Northern Trust.

(In der Vergangenheit ging die Investitionstätigkeit im privaten Wohnungsbau in der Abwärtsphase

des Zyklus um durchschnittlich 24,6% zurück. Bisher beträgt der Rückgang erst 7,9%. Das Ende der

Immobilienbaisse in den USA erscheint noch in weiter Ferne zu liegen.)

John Mauldin zitiert in seiner wöchentlich erscheinenden Publikation "Thoughts from the Frontline" den mir bisher unbekannten Analysedienst Guerite Advisors mit einer anderen interessanten Beobachtung. In den sieben Immobilienzyklen seit 1959 sind die Baubeginne gemessen von Hoch zu Tief im Durchschnitt um 50,7% zurückgegangen. Wann immer sie um mehr als 25% gefallen sind, gab es anschließend eine Rezession - mit der Ausnahme des Zyklus von 1966/67. Damals verfehlte die US-Wirtschaft die Kriterien einer offiziellen Rezession um Haaresbreite. Eine Baisse an der Börse gab es allerdings.

Aktuell beträgt der Rückgang der Baugenehmigungen seit ihrem zyklischen Hoch vom Januar dieses Jahres 34%. Auch dieser Indikator spricht also gegen Greenspans Prognose - und signalisiert eine bevorstehende Rezession.

Ich könnte Ihnen noch zahlreiche weitere Erkenntnisse über den US-Immobilienmarkt vorstellen und den Zusammenhang von Immobilienzyklen und Rezessionen. Sie alle kommen zu demselben Ergebnis: Wir stehen erst am Anfang der Korrektur und müssen mit einer Rezession rechnen.