Backwardation, die Bank of England und sinkende Preise

07.04.2018 | Bron Suchecki

- Seite 2 -

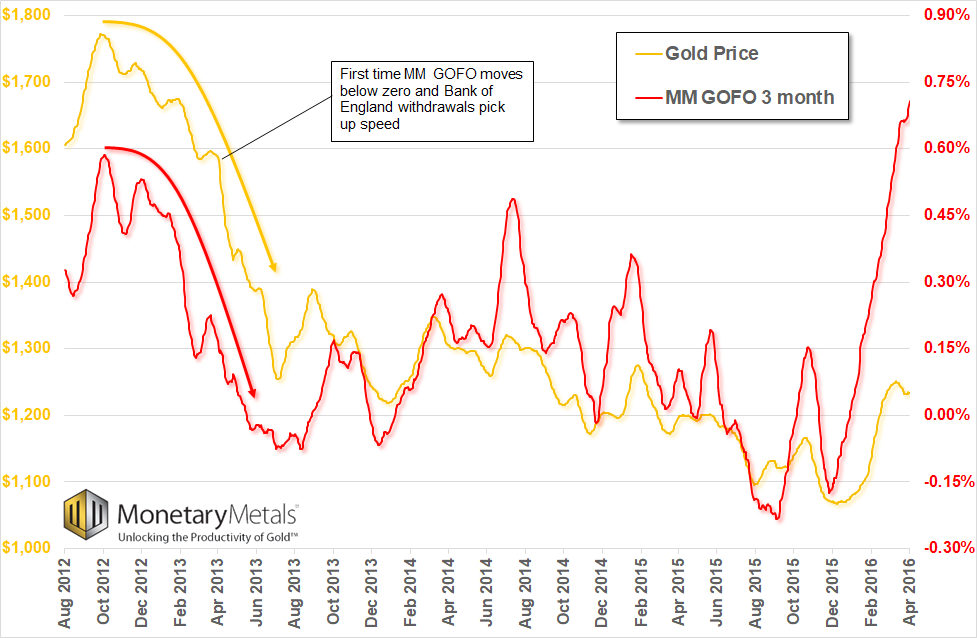

Diese Zeitspanne ist für Goldinvestoren besonders interessant, da der Goldpreis im April 2013 die Unterstützungslinien durchbrach und von den 1.600 Dollar auf weniger als 1.300 Dollar fiel; all das während Asien eine florierende Nachfrage verzeichnete. Der untere Chart zeigt diese Zeitspanne und vergleicht den Goldpreis mit der MM GOFO. Es kann kein Zufall sein, dass sich die MM GOFO auch im April erstmals unter null bewegte und die Goldentnahmen bei der Bank of England zum selben Zeitpunkt immer mehr Fahrt aufnahmen.

Im Nachhinein verzeichneten sowohl der Goldpreis als auch die MM GOFO ihre letzten Spitzen im Oktober 2012, bevor sie zeitgleich mit dem GLD und den Beständen der Bank of England die Wende machten, wobei letzte im Dezember 2012 und im Februar 2013 Spitzen bildeten.

Während wir den Einfluss der Thematik bezüglich der Eurodollarfinanzierung/Kreditsicherheit, die Jeffery darlegt, nicht außer Acht lassen, halten wir die Tatsache, dass die Forward Rates zusammen mit dem Preis fielen für einen Hinweis darauf, dass hier eine weitere Dynamik im Spiel ist. Unsere Stammleser wissen, was gemeint ist, wenn man weiß, dass Forward Rates nur eine andere Art und Weise sind, etwas zu betrachten, das wir jede Woche in unseren Nachfrage- und Angebotsberichten behandeln - die Basis und Co-Basis.

Damit eine Forward Rate (oder Basis) fällt, muss die Diskrepanz zwischen Terminkurs und Kassakurs kleiner werden. An Rohstoffmärkten zeigt sich das, indem der Kassakurs schneller in die Höhe getrieben wird, als die Terminkurse steigen und so die Diskrepanz zu den Terminkontrakten aus der Welt geschafft wird. Letztlich steigt der Kassakurs über die Terminkurse, was dann in einer Backwardation resultiert.

Im Fall von Gold bedeutete die Tatsache jedoch, dass der oberirdische Goldbestand genauso viel wert ist wie 60 Jahre Bergbauproduktion, dass Gold kein typischer Rohstoff ist und niemals wirklich knapp werden kann.

Im Falle von 2013 deutete die sinkende Forward (Basis) Rate daraufhin, dass es die Terminkurse waren, die schneller als die Kassakurse fielen und die Diskrepanz ausräumten, bis die Terminkurse schließlich unter die Kassakurse sanken und uns eine negative MM GOFO bescherten. Der Treiber dieses Verhaltens ist der den Terminkontrakten innewohnende Leverage: Terminhändler stehen unter mehr Druck, ihre Positionen zu liquidieren, sobald sie sich gegen sie bewegen, als diejenigen, die voll bezahltes physisches (Kassa) Gold besitzen.

Wie wir im obigen Chart sehen, verzeichneten die Forward Rates ab Ende 2012, wenngleich sie im positiven Bereich lagen, einen Abwärtstrend. Positive Forward Rates bedeuten, dass es profitabel ist, Gold zu besitzen - physisches Gold zum Kassakurs kaufen, es lagern (oder besitzen) und dagegen einen Future zu einem höheren Preis verkaufen - aber dieser Profit ging bis zum Frühjahr 2013 zurück.

Sobald sich die Raten im April 2013 unter null bewegten, brach eine Zeit auf dem Markt an, in der Decarry profitabel wurde. Deshalb wurden Bullionbanken mit physischem Gold bei der Bank of England dazu angehalten, dieses Gold auf dem Kassamarkt zu verkaufen und es zu einem niedrigeren Preis, per Future- oder Forward-Kauf (z.B. von einem Bergbauunternehmen) zurückzukaufen.

Dieser Decarry-Druck blieb bis ins Frühjahr 2016 erhalten, als der Goldmarkt einen Boden bildete und die Forward Rates begannen auf der Basis wieder auflebender Dollarzinsen zu steigen; damit kehrte der Markt zu einem normalen Contango-Zustand zurück, wo es den Anreiz gab, Gold zu besitzen. Es ist keine Überraschung, dass sich die Goldbestände, die bei der Bank of England gehalten wurden, zu diesem Zeitpunkt erholten und sich um 600 Tonnen erhöhten.

© Bron Suchecki

Dieser Artikel wurde am 28. März 2018 auf www.gold-eagle.com veröffentlicht und exklusiv für GoldSeiten übersetzt.