Bereitmachen für Rohstoff-Superzyklus

25.08.2018 | Uli Pfauntsch

Wir sollten uns darüber bewusst sein, dass die Entwicklung des Dollars als wichtigste Währung der Welt enormen Einfluss auf sämtliche Asset-Klassen haben wird. In einem Interview mit dem US-Anlegermagazin "Barron's" sagte auch "Bond King" Jeffrey Gundlach, dass ein "großer Rückgang im Dollar" eine seiner Ideen mit der "höchsten Überzeugung" ist.

Wir sollten uns darüber bewusst sein, dass die Entwicklung des Dollars als wichtigste Währung der Welt enormen Einfluss auf sämtliche Asset-Klassen haben wird. In einem Interview mit dem US-Anlegermagazin "Barron's" sagte auch "Bond King" Jeffrey Gundlach, dass ein "großer Rückgang im Dollar" eine seiner Ideen mit der "höchsten Überzeugung" ist.Wir sollten diese deutliche Prognose von Gundlach nicht ignorieren. Denn Gundlach ist ein Weltklasse-Investor und zählt zu den bedeutendsten und einflussreichsten Namen in der Finanzwelt. Als Manager der Investmentfirma DoubleLine ist er für die Verwaltung von mehr als 100 Milliarden Dollar verantwortlich.

Gundlach zählt nicht ohne Grund zur Elite an der Wall Street. Denn er besitzt das Talent, bedeutende Marktbewegungen treffsicher vorherzusagen. Selbst den Crash im Bitcoin sah Gundlach voraus. Am 13. Dezember sagte er auf CNBC: "Wenn Sie heute Bitcoin shorten, werden Sie Geld machen". Vier Tage später erreichte der Bitcoin um 20.000 Dollar sein Hoch und stürzte anschließend um 50% ab. Kurzum, es zahlt sich aus, auf Gundlach zu hören.

Dollar-Crash in 2017 erst der Anfang

Der Grund, weshalb Gundlach glaubt, dass der Dollar fallen wird: "Trends im Dollar haben ein hohes Maß an Zyklizität. Sie dauern gewöhnlich acht Jahre an. Wir hatten ungefähr eine Acht-Jahresrally im Dollar, die endete, und wir hatten ein bedeutendes Verlustjahr in 2017. Gewöhnlich kommen diese Dinge zusammen. Wenn Sie ein Verlustjahr haben, das den Dollar-Trend bricht, folgt sehr oft dieselbe Art von Schwäche in der Zukunft nach".

Mit anderen Worten: Der Crash in 2017 war vermutlich erst der Beginn eines bedeutenden Bärenmarktes für den Dollar. Wie Gundlach sagt, wird dieser Abwärtstrend nicht nur ein paar Monat oder Jahre dauern. Er könnte für fast ein Jahrzehnt anhalten.

Als Investor müssen Sie auf diese Entwicklung vorbereitet sein. Denn der Dollar ist die wichtigste Währung der Welt. Bewegt sich der Dollar, ist von Aktien über Bonds und Immobilien alles betroffen.

Bedeutsame Bewegungen im Dollar beeinflussen insbesondere die Rohstoff- und Edelmetallpreise. Der Grund ist, dass sämtliche wichtigen Rohstoffe, inklusive Öl und Gold, in Dollar gehandelt werden. Steigt der Dollar, fallen die Rohstoffpreise. Fällt der Dollar, passiert das Gegenteil - die Preise steigen.

Zwischen 2002 und 2008, als die Emerging Markets boomten, fiel der Dollar-Index um 41 Prozent. Der S&P Rohstoffindex (GNX), der die Preise der wichtigsten Rohstoffe abbildet, stiegt im selben Zeitraum um 449 Prozent. Es war eine großartige Zeit, um Rohstoffe und Minenwerte zu besitzen.

Dann, in 2008, erschütterte die globale Finanzkrise die Märkte. Die Rohstoffpreise erreichten ihr Top und der Bärenmarkt im Dollar endete. Über die nächsten neun Jahre stieg der Dollar-Index um 44 Prozent. Diese Dollar-Stärke sorgte für starken Gegenwind bei den Rohstoffen, die im gleichen Zeitraum um 55 Prozent sanken.

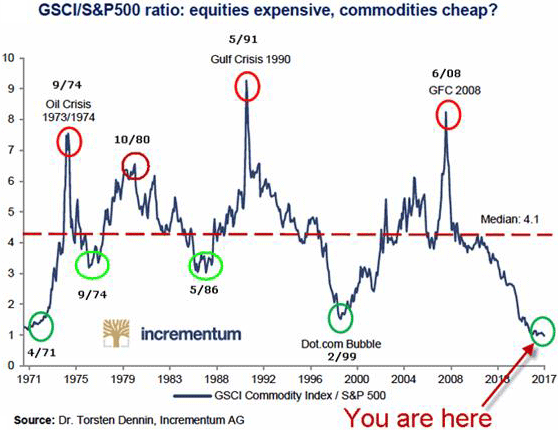

Die Abbildung zeigt den GSCI Index, der 24 Rohstoffe abbildet, im Verhältnis zum S&P 500 Index. Wenn die Linie nach unten geht, sind Rohstoffe im Verhältnis günstig. Wie Sie sehen, waren Rohstoffe im Verhältnis zu Aktien nie so günstig als heute. Hinzu kommt, dass sie sogar noch günstiger sind als in 2002, dem Jahr als der Mega-Bullenmarkt im Rohstoffsektor startete.

Fazit

Derzeit ist das Verhältnis des Rohstoffindex zum S&P 500 bei unter 1. Der Durchschnitt dieses Verhältnisses seit 1970 beläuft sich auf 4,1 - das bedeutet, dass Rohstoffe mehr als 75 Prozent unter den Normalpreisen liegen, die in den letzten 47 Jahren vorherrschten. Tatsache ist, dass sich das Verhältnis Rohstoffe zu Aktien auf dem tiefsten Stand seit Aufzeichnung bewegt. Tiefer als die Tiefs während der frühen 70er Jahre und tiefer als zum Höhepunkt der Dotcom-Blase Ende der 90er Jahre. Auf beide dieser Phasen folgte eine explosive Umkehr zum Mittelwert. Zwischen 1972 und 1975 stieg der Rohstoffindex um 250 Prozent. Zwischen 1999 und 2007 waren die Gewinne mit mehr 400 Prozent noch spektakulärer.

Rohstoffe waren zu dieser Zeit vollkommen out und die Industrialisierung Chinas war ein hervorragender Katalysator. Die Graphik zeigt, dass wir uns nun in einer ähnlichen Situation befinden. In Bezug auf die mittel- bis langfristigen Rohstoffzyklen sehen wir, dass wir global wenige bedeutende Rohstoffprojekte in der Pipeline haben, gleichzeitig aber eine Reihe von enormen Infrastruktur-Projekten. Die wichtigste ist die viel diskutierte One Belt One Road Initiative von China, das sich mit über zwei Dutzend Ländern zusammengeschlossen hat, um die ursprüngliche Seidenstraße wiederaufzubauen.

Wir sehen die Entwicklung von Zugverbindungen, Autobahnen, Häfen und Atomkraftwerken. Es ist ein Generationsprojekt, das unfassbare Rohstoffmengen benötigen wird. Der letzte Zyklus war die Industrialisierung Chinas. Und vieles spricht dafür, dass der kommende Zyklus die Entwicklung des zentralasiatischen Korridors sein wird, der China mit Europa verbindet.

Kurzum, die Zeit, sich im Rohstoffsektor zu positionieren, ist jetzt!

© Uli Pfauntsch

www.companymaker.de

Risikohinweis und Haftung: Alle in Companymaker veröffentlichten Informationen beruhen auf Informationen und Quellen, die der Herausgeber für vertrauenswürdig und seriös erachtet. Die Informationen stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n), noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Den Ausführungen liegt zudem eigenes Research zugrunde. Für die Richtigkeit des Inhalts kann trotzdem keine Haftung übernommen werden. Gerade Nebenwerte, sowie alle börsennotierten Wertpapiere sind zum Teil erheblichen Schwankungen und Risiken unterworfen. Deshalb ist auch die Haftung für Vermögensschäden, die aus der Heranziehung der Ausführungen für die eigene Anlageentscheidung möglicherweise resultieren können, kategorisch ausgeschlossen. Die Depotanteile einzelner Aktien sollten bei niedrig kapitalisierten Werten nur soviel betragen, dass auch bei einem möglichen Totalverlust das Depot nur marginal an Wert verlieren kann. Zwischen dem Abonnent und Leser von Companymaker kommt kein Beratungsvertrag zustande, da sich unsere Empfehlungen nur auf das Unternehmen, nicht aber auf die Anlageentscheidung des Lesers bezieht.

Hinweis gemäß § 34 WpHG: Wir weisen darauf hin, dass die CM Network GmbH, sowie Mitarbeiter der CM Network GmbH Aktien von Unternehmen, die in dieser Ausgabe erwähnt wurden halten oder halten könnten und somit ein möglicher Interessenskonflikt besteht. Zudem begrüßt und unterstützt die CM Network GmbH die journalistischen Verhaltensgrundsätze und Empfehlungen des Deutschen Presserates zur Wirtschafts- und Finanzmarktberichterstattung und wird im Rahmen der Aufsichtspflicht darauf achten, dass diese von den Autoren und Redakteuren beachtet werden.Bitte beachten Sie diesbezüglich auch das Impressum im PDF-Börsenbrief!