Palladium mit +27% in nur fünf Wochen

25.09.2018 | Markus Blaschzok

- Seite 3 -

Seit 2008 sind es diesmal ausnahmsweise jedoch nicht die Geschäftsbanken, die mit ihrem neu geschaffenen Geld die Zinsen drücken, sondern die Notenbanken mit ihren Rettungsprogrammen. Letztlich werden früher oder später die Zinsen entweder durch einen Anstieg der Risikoprämie in einer Deflation oder durch einen Anstieg der Inflation in einer Stagflation, wieder steigen und dies eine unausweichliche Vernichtung aller unrentabler Unternehmungen erzwingen und so eine Rezession oder gar eine Depression vom Zaun brechen. Die Tragik dabei ist, dass eigentlich vernünftig und rentabel wirtschaftende Unternehmungen bei diesem Sturm auch mit in den Abgrund gerissen werden. Insgesamt entsteht durch die Kreditgeldschöpfung eine derart große Vernichtung von Kapital und Nettowohlfahrt, dass man die gepriesen günstigen Kredite der Geschäftsbanken klar als größter Vernichter von Wohlstand und Kapital anprangern und verteufeln muss. Banken heben gerne hervor, dass sie durch die Schöpfung von Fiat-Money im Giralgeldsystem die Wirtschaft mit günstigen und nötigen Krediten versorgen würden, was nicht ferner von der Wahrheit entfernt sein könnte.

Steigende Zinsen können auch den europäischen Nationen gefährlich werden, da diese ihre Verschuldung seit 2008 nicht etwa verringert, sondern bis heute massiv ausgeweitet haben. Die Verschuldung Griechenlands stieg von 110% des Bruttoinlandsproduktes auf 178% in 2017 an, Italiens explizite Verschuldung stieg von 102% auf 132%, Portugal von 71% auf 125% und Spaniens Staatsverschuldung stieg von 39% auf 98% an. Zusammengefasst stieg die Staatsverschuldung im Euroraum von 68,7% auf 86,7% Ende 2017 an, was deutlich zeigt, dass sich in Europa nichts seit der Krise von 2008 verbessert hat.

Die reale Verschuldung zum Bruttoinlandsprodukt in der EU ist heute deutlich höher als in 2008

Hervorzuheben ist Island, welches die Schulden der Banken nicht dem Steuerzahler sozialistisch auf die Augen drückte, sondern die Banken selbst für ihr eingegangenes Risiko haften ließ und somit den marktwirtschaftlichen Weg einschlug. Islands Staatsverschuldung zum BIP lag in 2008 bei 67% und sank bis heute auf nur 42%. Island ging als einzige Nation den richtigen sowie rechten Weg und brachte Risiko und Haftung in Einklang. Da Europa nicht diesen, sondern den linken sozialistischen Weg ging, haben die Banken die künstlich niedrigen Zinsen genutzt, um wieder Fiat-Kredite ohne Risikovorsorge an Jedermann zu vergeben, was wiederum neue Blasen schuf, die nun vor dem Platzen stehen.

Die westlichen Volkswirtschaften befinden sich in dem zweitlängsten Konjunkturaufschwung seit dem Ende des zweiten Weltkrieges, bei historisch hohen Schulden, zu historisch niedrigen Zinsen und historisch einmaliger Spaltung der Gesellschaft. Die Basis für den perfekten Sturm ist gelegt und es ist nur eine Frage der Zeit, bis dieser in bisher nie dagewesener Stärke die Weltwirtschaft heimsuchen wird.

Die aktuell taumelnden Schwellenländer sind die ersten Gewitterwolken, die einen Sturm ankündigen. Die Notenbanken werden nicht zögern, die Druckerpressen wieder anlaufen zu lassen, um den Euro zu entwerten und so die hochverschuldeten Banken und die hochverschuldeten Staaten zu rekapitalisieren. Bürger und Unternehmen werden dabei die Leidtragenden sein, die diese Zeche letztlich bezahlen müssen. Schützen Sie Ihr Vermögen, indem Sie in Edelmetalle, allen voran Gold und Silber investieren!

Technische Analyse

Silber - Terminmarkt so extrem, wie noch nie

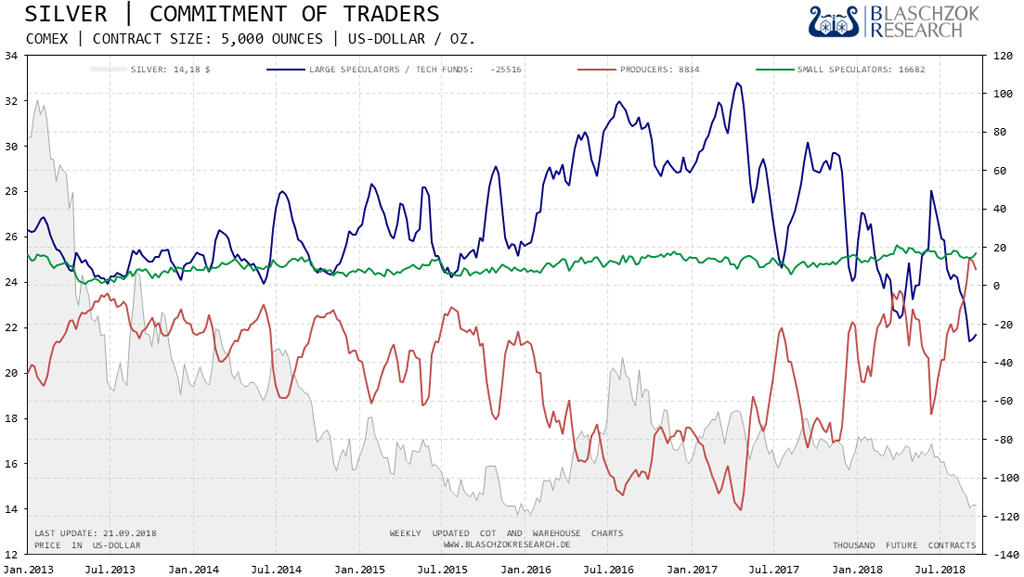

Positionierung der spekulativen Anleger (Commitment of Traders)

Die aktuellen, wöchentlich von der US-Terminmarktaufsicht "CFTC" veröffentlichten, Daten für Silber notieren im extrem überverkauften Bereich. Zur Vorwoche war eine leichte Schwäche zu sehen, wobei wir keine manipulative Drückung des Preises über den Terminmarkt feststellen konnten. Die Produzenten halten immer noch eine historisch einmalige Netto-Longposition von 8 Tsd. Kontrakten, was es noch nie in der Geschichte gab.

Insgesamt ist das Sentiment sehr bärisch für Silber, was antizyklisch ein gutes Setup für eine technische Erholung ist, sobald der Abwärtstrend bricht. Mittelfristig sehen wir weiterhin eine relative Schwäche im Preis aufgrund eines vorübergehenden physischen Überangebots am Markt.

Der Terminmarkt für Silber sah noch nie so viele Spekulanten, die auf einen fallenden Preis gesetzt haben, wie aktuell.