Ein Goldboden, aber nicht DER Boden

10.10.2018 | Jordan Roy-Byrne

Gold tat sich mit einer Erholung schwer, trotz einem extrem überverkauften Umfeld und einer extrem bärischen Stimmung. Nichtsdestotrotz haben sich die Umstände für Gold in den letzten Tagen nicht verschlechtert. Tatsächlich scheinen sich Gold und die Goldbergbauaktien auf eine mögliche Erholung während der Feiertage vorzubereiten. Während einige Goldbullen einen wichtigen Boden erwarten, sind wir hingegen nicht der gleichen Ansicht; die Fundamentaldaten befinden sich noch nicht in der richtigen Position, um einen nachhaltigen Fortschritt zu unterstützen.

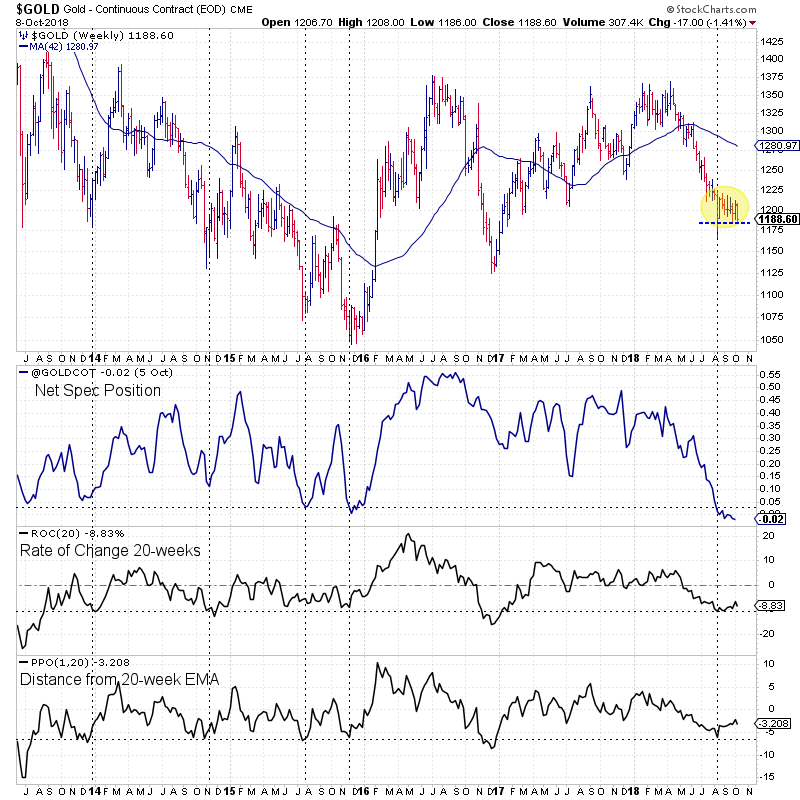

Gold tat sich mit einer Erholung schwer, trotz einem extrem überverkauften Umfeld und einer extrem bärischen Stimmung. Nichtsdestotrotz haben sich die Umstände für Gold in den letzten Tagen nicht verschlechtert. Tatsächlich scheinen sich Gold und die Goldbergbauaktien auf eine mögliche Erholung während der Feiertage vorzubereiten. Während einige Goldbullen einen wichtigen Boden erwarten, sind wir hingegen nicht der gleichen Ansicht; die Fundamentaldaten befinden sich noch nicht in der richtigen Position, um einen nachhaltigen Fortschritt zu unterstützen.Der untere Wochenchart zeigt mehrere positive Faktoren für Gold.

Erstens: In der letzten Woche bildete Gold eine etwas bullische Kerze, nachdem es sechs Wochen lang eine Unterstützung bei 1.180 bis 1.190 Dollar testete und keine neuen Tiefs verzeichnete. Durch einen Tagesabschluss über 1.215 Dollar wäre ein kurzfristiger Boden bestätigt.

Zweitens: Beachten Sie Änderungsquote sowie die Distanz vom gleitenden Durchschnitt. Beides zeigt, dass sich Gold in seinem zweithöchsten, überverkauften Umfeld der letzten 2,5 Jahre befindet.

Gold wöchentlich mit Indikatoren & CoT

Und drittens: Die Nettopositionen der Spekulanten in Gold sind -2% Open Interest, ein 17-Jahrestief. Die Spekulanten sind zum ersten Mal seit 2011 Netto-Short. Das gebietet nicht den Beginn eines großen Bullenmarktes, argumentiert jedoch für eine baldige Goldrally.

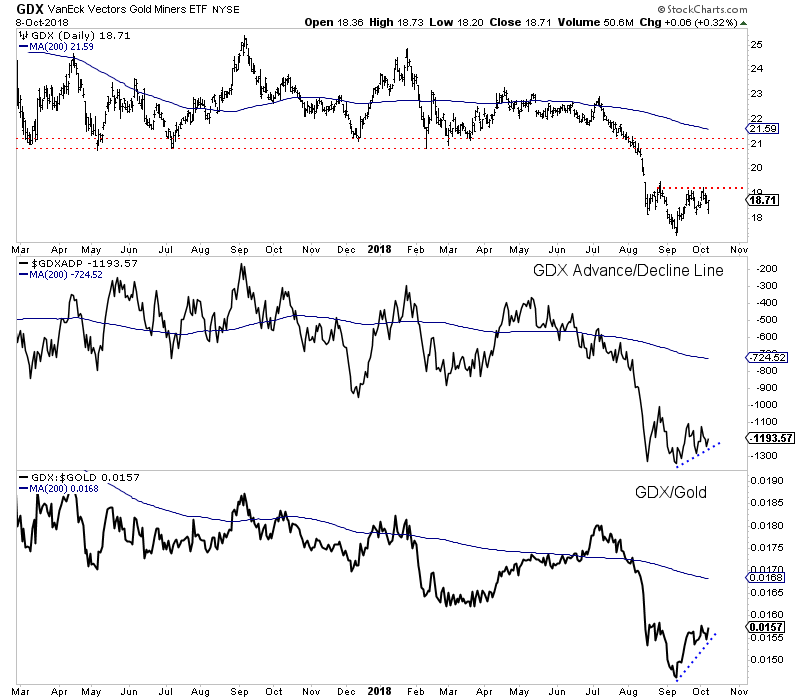

Als nächstes plotten wir den GDX mit seiner Advance-Decline-Linie und dem Verhältnis zwischen dem GDX und Gold.

Ein Grund dafür, dass die Rally noch nicht stattgefunden hat, ist das Ausbleiben starker Bandbreite, wie von der Advance-Decline-Linie dargestellt. Im September bildete sich eine positive Abweichung, doch diese hat bisher keine nachfolgende Stärke gezeigt.

Das Verhältnis zwischen GDX und Gold zeigt Stärke, was ein positive Zeichen ist. Erwarten Sie einen Beginn der Rally, sobald sich die Advance-Decline-Linie verstärkt.

GDX täglich mit Indikatoren

Warum ist das also kein großer Boden für die Branche?

Wie wir seit Monaten berichten, fällt die Mehrheit der Böden der Goldbergbauaktien (aber nicht alle) der letzten 60 Jahre mit dem Ende des Zinszyklus der Fed zusammen. Wir haben ebenfalls bemerkt, dass jede große zyklische Bewegung des Goldes (z.B. 1985 bis 1987) grob mit einer Art Aktienbärenmarkt zusammenfiel.

Wenn die Wirtschaft und der Aktienmarkt an Stärke verlieren, wird die Fed ihre Zinssteigerungen beenden; Gold wird dann beginnen, Aktien zu übertreffen. Wenn die Fed ihre Zinsen reduziert, dann werden die Edelmetalle einen stärkeren Bullenmarkt beginnen.

Während sich die Fed nahe des Endes ihrer Straffung befindet, ist diese noch nicht vollständig beendet. Und das bedeutet, dass die Zeit für Gold noch nicht gekommen ist.

Wir erwarten eine potenzielle Erholungsmöglichkeit der Edelmetalle, während wir unser Augenmerk auf dem Uransektor haben, der laut unserem eigenen Junior-Index ein neues 52-Wochenhoch erreicht hat.

© Jordan Roy-Byrne

Dieser Artikel wurde am 9. Oktober 2018 auf www.thedailygold.com veröffentlicht und exklusiv für GoldSeiten übersetzt.