Das Problem der doppelten Schulden

13.12.2018 | John Mauldin

Der Ausverkauf in GE ist kein Einzelfall. Weitere Kredite mit Anlagequalität werden folgen. Der Absturz und Zusammenbruch von Schuldtiteln mit Anlagequalität hat begonnen… (später) Lasst Euch nicht davon täuschen, dass Anleihekurse standhalten. Das Handelsvolumen ist unten. Es gibt weniger Nachfrage auf dem Markt und die Geldkurse liegen weit auseinander. Es ist Zeit zu den Ausgängen von Kredit- und Liquiditätsrisiken zu laufen - nicht zu gehen. - Scott Minerd, Guggenheim Partners Chief Investment Officer

Von einem 15 km hohen Standpunkt aus betrachtet, sind wir wahrscheinlich in einer globalen Schuldenblase… Die globale Schuldenquote ist auf einem Allzeithoch… Es kommen schwere Zeiten auf politische Entscheidungsträger zu. - Paul Tudor Jones beim Greenwich Economic Forum in Conneticut, 15. November 2018

Von einem 15 km hohen Standpunkt aus betrachtet, sind wir wahrscheinlich in einer globalen Schuldenblase… Die globale Schuldenquote ist auf einem Allzeithoch… Es kommen schwere Zeiten auf politische Entscheidungsträger zu. - Paul Tudor Jones beim Greenwich Economic Forum in Conneticut, 15. November 2018

Letzte Woche habe ich über Ray Dalios neues Buch über Schuldenzyklen gesprochen. Er beschreibt, dass Schulden von Natur aus zyklisch sind, weil sie es einem ermöglichen jetzt mehr Geld auszugeben, was dadurch ausgeglichen wird, indem man später weniger ausgibt.

Rays Buch half mir dabei, die Beschreibung des großen Neustarts zu verfeinern. Und es ist eine entscheidende Verfeinerung. Nachdem ich das Buch gelesen hatte, stellte ich fest, dass es sehr gut möglich ist, dass es eine weitere Schuldenkrise geben wird, noch vor dem, was ich für den großen Neustart halte. Ich glaube fest daran, dass Letzteres eintreffen wird, aber es könnte vorher noch "nur" eine Kreditkrise geben.

Unterbewertetes Problem

Im Brief von letzter Woche begannen wir Rays Buch "Principles for Navigating Big Debt Crises" zu besprechen, in dem er diese Schuldenzyklen und was wir gegen sie tun können behandelt. Das Buch ist ein Muss für jeden, der die wirtschaftliche und finanzielle Welt, in der wir leben, und das, was zunehmend danach aussieht wie eine weitere Schuldenkrise, gleich um die Ecke, verstehen will. Ich habe es vor Kurzem auf meiner Reise nach Frankfurt gelesen und ich kann es Euch nur wärmstens empfehlen. (Sie können das Buch bestellen, aber man kann es auch auf Englisch als kostenloses PDF hier erhalten. Ich habe es auf meinem Kindle gelesen, damit ich Markierungen und Notizen machen konnte.)

Ich verwies auf den folgenden Abschnitt und versprach eine ausführlichere Analyse, die wir heute machen. Für den Kontext habe ich den vorangestellten Text und Chart hinzugefügt.

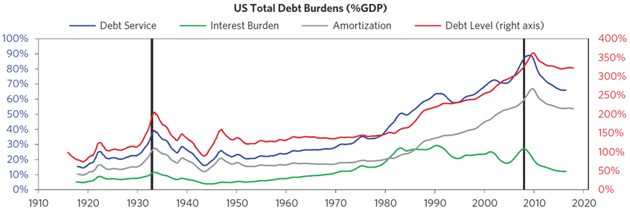

Der Chart unten zeigt die Verschuldung und die Schuldendienstlast (sowohl Kapital als auch Zinsen) der USA seit 1910. Sie werden bemerken, dass der Kapitaldienst gleich bleibt oder sinkt, sogar wenn die Verschuldung steigt, sodass der Anstieg der Schuldendienstkosten nicht so hoch ist wie der Anstieg der Schulden. Der Grund dafür liegt bei der Zentralbank (in diesem Fall der Federal Reserve), die die Zinssätze niedrig hält, um das schuldenfinanzierte Wachstum aufrechtzuerhalten, bis sie es nicht mehr kann (weil die Zinssätze 0% erreichen). Wenn das passiert, beginnt die Entschuldung.

Obwohl der Chart ein gutes Gesamtbild zeigt, sollte ich deutlich machen, dass er in zweierlei Hinsicht unzureichend ist: Erstens vermittelt er die Unterschiede zwischen den verschiedenen Einheiten, die diese Gesamtzahlen bilden, nicht - und es ist wichtig sie zu verstehen - und zweitens zeigt er nur, was als Schulden bezeichnet wird, also bildet er keine Verbindlichkeiten wie Renten- und Gesundheitsfürsorgeverpflichtungen ab, die viel größer sind. Diese detailliertere Betrachtungsweise ist sehr wichtig, wenn man die Schwachstellen eines Landes beurteilt, im Wesentlichen jedoch sprengen solche Belange den Rahmen dieses Buches.

Ziemlich am Anfang des Buches teilt Ray uns mit, dass seine Schuldenzyklenbeschreibungen genau das sind: eine Beschreibung vergangener Schuldenzyklen. Er schließt Staatsverbindlichkeiten wie Renten und Gesundheitsfürsorge aus, die technisch gesehen keine "Schulden" sind, aber für diejenigen, die mit ihnen rechnen, so aussehen und sich so verhalten. Die Menschen gehen davon aus, dass diese Zahlungen bei ihnen eingehen. Tun sie es nicht, muss eine Art von Entschuldung, Verzug oder Liquidation stattfinden. Das wird für alle schmerzlich.

Ray weiß zweifelsohne von der Problematik mit der Staatsverschuldung und schließt sie zum Zweck der Analyse aus. Das Buch behandelt die Schulden des privaten Sektors und wie sie auf den Konjunkturzyklus einwirken. Staatsschulden sind ein anderes Problem mit anderen Eigenschaften. Aber wie wir alle wissen, sind es immer noch Schulden, so wie die meisten von uns sich Schulden vorstellen: eine Verpflichtung, die in Zukunft bezahlt werden muss. Und es ist eindeutig immer noch ein Problem.

Die Tatsache, dass staatliche Renten und Verpflichtungen nicht zur Bilanz zählen, ändert nichts an der Tatsache, dass Millionen von Menschen weltweit damit rechnen, sie zu erhalten. Diese künftigen Zahlungen sind Teil ihrer Altersvorsorge, genauso wie die private Rentenvorsorge und andere Rücklagen. Für die meisten Menschen, zumindest in den USA, ist es fast die gesamte Altersvorsorge. Ohne diese Zahlungen würden bereits trübe Aussichten für den Ruhestand noch schlimmer sein. Also ist es schwer, ihre Bedeutung überzubewerten.