Matsa Resources Ltd. Neue Studie stellt hohe Gewinne in Aussicht

21.08.2019 | Hannes Huster

Das Management von Matsa hat keine Zeit verstreichen lassen und konnte bereits heute die neue Studie für die zweite Abbaustufe auf dem Fortitude Goldprojekt vorlegen (Link).

Das Management von Matsa hat keine Zeit verstreichen lassen und konnte bereits heute die neue Studie für die zweite Abbaustufe auf dem Fortitude Goldprojekt vorlegen (Link).Insgesamt hat Matsa Resources auf diesem Gebiet eine Ressource von 342.600 Unzen Gold zu durchschnittlich 2 g/t. Für die neue Studie wurde aber nur der Abbau der Gold-Reserve angenommen, die aktuell bei 58.100 Unzen Gold zu durchschnittlich 1,8 g/t liegt.

Schon hier sieht man das weitere Potential auf einen Blick. Gerade einmal 17% der Vorkommen wurden als erstes abbaufähiges Erz einkalkuliert.

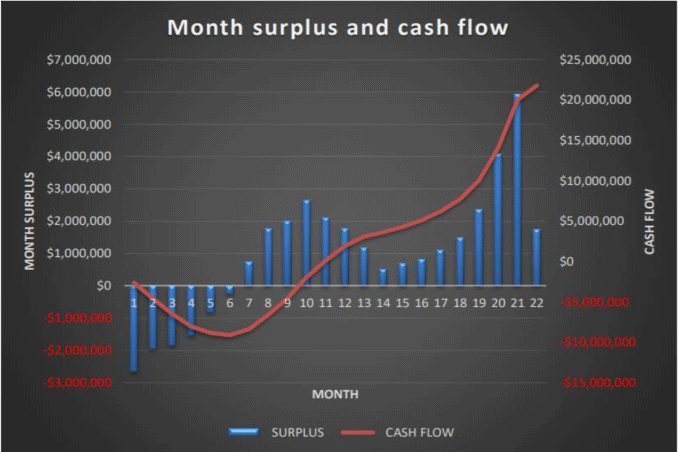

Der neue Minenplan zeigt an, dass Matsa innerhalb von 22 Monaten insgesamt 54.400 Unzen Gold produzieren könnte. Die All-In-Kosten sollen bei 1.628 AUD je Unze liegen. Der Kapitalbedarf bei nur 6,6 Millionen AUD zu Beginn und bei insgesamt 9,1 Millionen AUD über die 22 Monate Laufzeit.

Die CAPEX ist aus verschiedenen Gründen so niedrig. Der wichtigste Punkt ist, dass Matsa das Erz wieder bei einer Mühle in der Nachbarschaft aufbereiten lassen möchte, AngloGold Ashanti sollte hier der logische Partner sein.

Zum anderen ist das Projekt bereits vollständig genehmigt und da Matsa dort schon die ersten Unzen Gold abgebaut hat, sind auch die Straßen für den Transport schon vorhanden.

Bei einem Goldpreis von 2.150 AUD könnte diese kleine Operation einen Überschuss von 21,8 Millionen AUD erwirtschaften:

Da das Projekt vollständig genehmigt ist, könnte Matsa eigentlich sofort beginnen. Nun klärt das Management die wichtigsten Punkte ab, zu welchen sicherlich die Finanzierungsoptionen zählen, eine potentielle Goldpreisabsicherung (was aufgrund der relativ hohen All-In-Kosten Sinn machen könnte) und natürlich die Verarbeitungsoptionen in den benachbarten Minen. Gespräche mit AngloGold laufen laut der Pressemeldung bereits.

Einschätzung:

Die 2. Abbaustufe auf Fortitude ist bei einem Goldpreis von 2.150 AUD (aktuell 2.217 AUD) eine voraussichtlich sehr ertragreiche Option für Matsa. Ein Open-Pit mit 1,8 - 2 g/t in Australien sollte Geld einspielen.

Wichtig wird nun sein, dass Matsa die richtigen Partner an die Seite holt, sowohl auf Contractor-Ebene, als auch auf Finanzierungs- und Verarbeitungsseite. Insgeheim hoffe ich darauf, dass sich der bisherige Partner AngloGold zu mehr hinreißen lässt, als einen puren Aufbereitungsvertrag für das Erz. Ein Joint-Venture für das Gebiet würde zwar den potentiellen Gewinn mindern, jedoch das Risiko deutlich senken und viel mehr Expertise in die Operation bringen.

Die Aktie erscheint mir auf diesem Niveau, mit all den vorhandenen Produktionsoptionen (Red October, Fortitude) viel zu günstig.

Der Börsenwert von Matsa liegt aktuell bei rund 29 Millionen AUD.

Die Produktion auf Red October läuft und nun stellt die neue Studie für Fortitude einen potentiellen Gewinn von 21,8 Millionen AUD in 22 Monaten in Aussicht.

Der Markt scheint immer noch Zweifel zu haben und diese letzten Bedenken könnten aus meiner Sicht mit einem starken Partner an der Seite aus der Welt geschafft werden.

© Hannes Huster

Quelle: Auszug aus dem Börsenbrief "Der Goldreport"

Pflichtangaben nach §34b WpHG und FinAnV

Wesentliche Informationsquellen für die Erstellung dieses Dokumentes sind Veröffentlichungen in in- und ausländischen Medien (Informationsdienste, Wirtschaftspresse, Fachpresse, veröffentlichte Statistiken, Ratingagenturen sowie Veröffentlichungen des analysierten Emittenten und interne Erkenntnisse des analysierten Emittenten).

Zum heutigen Zeitpunkt ist das Bestehen folgender Interessenkonflikte möglich: Hannes Huster und/oder Der Goldreport Ltd. mit diesen verbundene Unternehmen:

1) stehen in Geschäftsbeziehungen zu dem Emittenten.

2) sind am Grundkapital des Emittenten beteiligt oder könnten dies sein.

3) waren innerhalb der vorangegangenen zwölf Monate an der Führung eines Konsortiums beteiligt, das Finanzinstrumente des Emittenten im Wege eines öffentlichen Angebots emittierte.

4) betreuen Finanzinstrumente des Emittenten an einem Markt durch das Einstellen von Kauf- oder Verkaufsaufträgen.

5) haben innerhalb der vorangegangenen zwölf Monate mit Emittenten, die selbst oder deren Finanzinstrumente Gegenstand der Finanzanalyse sind, eine Vereinbarung über Dienstleistungen im Zusammenhang mit Investmentbanking-Geschäften geschlossen oder Leistung oder Leistungsversprechen aus einer solchen Vereinbarung erhalten.