Salt Lake Potash Ltd.: Drei bindende Abnahmeverträge!

18.11.2019 | Hannes Huster

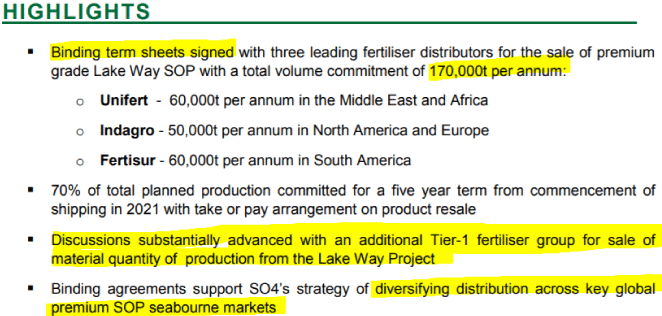

Starke Neuigkeiten von Salt Lake Potash. Das Management teilte heute mit, dass man gleich drei bindende Abnahmeverträge für das SOP vom Lake Way Projekt abgeschlossen hat.

Starke Neuigkeiten von Salt Lake Potash. Das Management teilte heute mit, dass man gleich drei bindende Abnahmeverträge für das SOP vom Lake Way Projekt abgeschlossen hat.Das Gesamtvolumen der Off-Take-Verträge liegt bei 170.000 Tonnen SOP pro Jahr, was in etwa 70% der geplanten Jahresproduktion beträgt.

Vorher hatte Salt Lake ja nicht bindende Absichtserklärungen mit Mitsubishi und Sinfoert (China), die damit wohl hinfällig sind und nun durch feste Abnahmeverträge ersetzt wurden:

60.000 Tonnen gehen an Unifert, die den Dünger im Mittleren Osten und in Afrika verkaufen werden. Weitere 60.000 Tonnen an Fertisur für den Markt in Südamerika und 50.000 Tonnen an Indagro in Genf, die Europa und Nordamerika als Zielabsatzmarkt haben.

Wie in der Meldung zu lesen, sind weitere Gespräche mit einem Tier-1 Partner bereits weit fortgeschritten, die ebenfalls Interesse gezeigt haben.

Einschätzung:

Das Management von Salt Lake will nicht nur den Dünger verkaufen, sondern auch eine "Marke" rund um die Produkte aufbauen.

Eine Strategie, die viel Sinn machen kann, da das SOP "made in Australia" viele umweltschonende Komponenten mit sich bringt und dies in Zukunft mehr und mehr Gewicht haben wird.

Deshalb hat man sich nun auch für die Distribution des Materials in die verschiedenen Zielmärkte entschieden, in denen man auch höhere Preise für das SOP erwartet.

Der Großteil der voraussichtlichen Produktion ist somit über gute Abnahmepartner garantiert und der Rest wird sicherlich auch recht zügig in gute Hände kommen.

Fazit:

Eine gute Meldung von Salt Lake und gleichzeitig ein wichtiger Schritt ist, um die 150 Millionen USD Finanzierung in trockene Tücher zu bringen. Die Off-Takes waren Voraussetzung und heute hat Salt Lake einen großen Schritt in die richtige Richtung getan.

Bislang liefert Salt Lake ab wie ein Uhrwerk und die Firma ist auf dem besten Wege, Ende 2020 in Produktion zu gehen.

Was mir besonders gut gefällt ist, dass die Firma eine Vision hat. Lake Way ist der Anfang und bestätigt sich das Geschäftsmodell auf diesem ersten Projekt, dann könnten Projekt Nr. 2 und Nr. 3 folgen.

© Hannes Huster

Quelle: Auszug aus dem Börsenbrief "Der Goldreport"

Pflichtangaben nach §34b WpHG und FinAnV

Wesentliche Informationsquellen für die Erstellung dieses Dokumentes sind Veröffentlichungen in in- und ausländischen Medien (Informationsdienste, Wirtschaftspresse, Fachpresse, veröffentlichte Statistiken, Ratingagenturen sowie Veröffentlichungen des analysierten Emittenten und interne Erkenntnisse des analysierten Emittenten).

Zum heutigen Zeitpunkt ist das Bestehen folgender Interessenkonflikte möglich: Hannes Huster und/oder Der Goldreport Ltd. mit diesen verbundene Unternehmen:

1) stehen in Geschäftsbeziehungen zu dem Emittenten.

2) sind am Grundkapital des Emittenten beteiligt oder könnten dies sein.

3) waren innerhalb der vorangegangenen zwölf Monate an der Führung eines Konsortiums beteiligt, das Finanzinstrumente des Emittenten im Wege eines öffentlichen Angebots emittierte.

4) betreuen Finanzinstrumente des Emittenten an einem Markt durch das Einstellen von Kauf- oder Verkaufsaufträgen.

5) haben innerhalb der vorangegangenen zwölf Monate mit Emittenten, die selbst oder deren Finanzinstrumente Gegenstand der Finanzanalyse sind, eine Vereinbarung über Dienstleistungen im Zusammenhang mit Investmentbanking-Geschäften geschlossen oder Leistung oder Leistungsversprechen aus einer solchen Vereinbarung erhalten.