Gold und finanzielles Überleben in den 2020ern

16.01.2020 | Egon von Greyerz

2020 - welch ominöses Jahr, und vor allem, welch unheilvolles Jahrzehnt.

2020 - welch ominöses Jahr, und vor allem, welch unheilvolles Jahrzehnt.Natürlich steht 2020 im Englischen auch für das "perfektes Sehen" (20/20 auf der Snellen-Skala) oder, wie es Webster definiert, "mühelos akkurate Beurteilung oder Bewertung".

Warum sollten wir jetzt in der Lage sein, für die 2020er Jahre bessere Prognosen abzugeben als schon für die 2000er oder 2010er? Hier kann ich mit Bestimmtheit sagen, dass wir das nicht können.

Globale Verschuldung verzweifacht, Nasdaq versiebenfacht

Wer hätte vor 10 Jahren vorhersagen können, dass sich der Nasdaq seit dem 2009er-Tief versiebenfachen würde? Oder dass sich die globalen Zinssätze im Verlauf des vergangenen Jahrzehnts meist im Bereich von null Prozent oder im Negativbereich bewegen würden? Oder dass sich die globale Verschuldung seit Beginn der Großen Finanzkrise im Jahr 2006 von 125 Billionen $ auf 260 Billionen $ verdoppeln würde? Und wer hätte geglaubt, mit Blick auf die enorme Geldschöpfung, dass Gold in US-Dollar auch nach neun Jahren weiterhin unter seinem 2011er-Hoch von 1.920 $ liegen würde?

Prognosen sind Schwachsinn

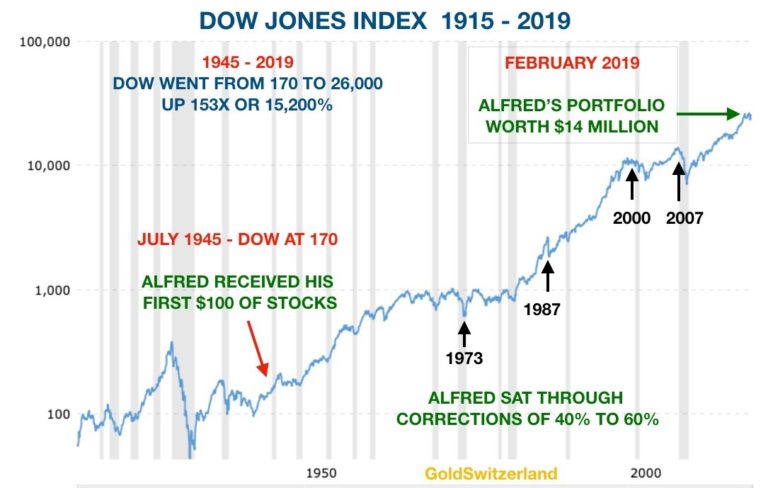

Unterm Strich muss man feststellen, dass Prognosen Schwachsinn sind. Viele Investoren, die glücklicherweise Erfolg hatten, würden diese Aussage aber so nicht unterschreiben. So auch mein guter Freund Alfred, über den ich im Februar letzten Jahres schrieb. Seit 1945 hatte Alfred ausschließlich in US-Aktien investiert und damit ein Vermögen gemacht, trotz vieler brutaler Kursrückgänge.

Alfred ist der Beweis dafür, dass man in mindestens 99 % der Fälle mit einer permanenten Long-Strategie schlauer beraten war, als mit professionellen Anlageberatern, die sich erfolglos am Markt-Timing versuchen und ihre Portfolios regelmäßig umstellen.

Auch 2019 hatte Alfred wieder ein gutes Jahr gehabt; der Dow stieg um 24%. Was für ein Leben! Man folgt einfach dem Index, erspart sich komplett Analyse wie Markt-Timing, verkauft nie, liest nie Finanznachrichten - und genießt dann einfach nur sein Rentnerdasein. Alfred hat genau das seit fast 75 Jahren getan, und es ist unwahrscheinlich, dass er seine simple Anlagestrategie ändern wird. Warum auch? Allein durch das Anlegen seiner Ersparnisse verfügt er über ein Portfolio mit einem heutigen Gegenwert von 16 Millionen $ (im Chart stehen 14 Mio. $). Wird Alfred ein weiteres Jahr Glück haben? Wie immer gilt: Das werden wir erst im Nachhinein wissen!

Finanzielles Überleben in den 2020ern

Viele Experten versuchen sich zu Jahresbeginn oder aber zu Dekadenbeginn an intelligenten Vorausberechnungen. Eigentlich sollte ich diesem Schwachsinn diesmal widerstehen. So viele andere werden das für mich machen - und die meisten von ihnen ohne Erfolg. Das wird mich trotzdem nicht daran hindern, am Ende des Artikels zumindest ein paar Hinweise zu geben.

Obgleich ich, wie viele andere auch, meine eigenen Ansichten zu künftigen Marktentwicklungen habe, so wird es, aus meiner Sicht, im kommende Jahrzehnt nicht darum gehen, Geld zu verdienen, sondern um das finanzielle Überleben.

Die 2010er waren ein Jahrzehnt der Fantasterei - Fantasiemärkte, Fantasiebewertungen, Fantasiegeld, fantastische Schulden und fantasierende Zentralbanker. Wer von dieser Fantasiewelt profitieren konnte, dem dürfte alles ziemlich real vorkommen.

Wird diese Fantasiewelt noch 10 weitere Jahre existieren? Das werden wir 2030 wissen. Die Mehrheit der Investoren, die in den 2010ern Profite machte, wird ihre Grundeinstellung mit Sicherheit auch Anfang der 2020er nicht ändern.

Anmaßung und Nachlässigkeit können kostenspielig sein

In der Zeit nach den großen Gewinnen lauern auch die größten Gefahren - Trader sind sich dieser Tatsache bewusst. In dieser Zeit halten sich Trader für die Größten! Dafür gibt es viele Beispiele, wie der Hedgefonds-Manager John Paulson. Nachdem er Riesengewinne im Subprime-Sektor gemacht hatte, verlor er den größten Teil seiner Assets wieder (von den 36 Milliarden $ zu Spitzenzeiten blieben noch 8 Milliarden $).

Dasselbe wird auch für die meisten heutigen Anleger gelten, wenn sie in Aktien, Anleihen oder Immobilien investiert haben. Noch denken sie, sie wären völlig unverletzlich und wüssten alles. Dasselbe passierte in den späten 1990ern während des Nasdaq-Booms. In den frühen 2000ern war jeder Anleger ein Technologieaktienexperte. Zwei Jahre später, als der Nasdaq schon um 80% im Minus lag, war kein Experte mehr zu finden.

Ganz kurz vor dem Absturz

Heute, nach einem Rekordjahr an den meisten globalen Aktienmärkten, macht sich kaum ein Anleger Sorgen. Warum auch? Immerhin sind viele Anleger heute vermögender als je zuvor. Stehen wir heute also kurz vor dem Absturz, wie 2007, 2000, 1987, 1973 oder 1929?

Diese Jahre sind Beispiele für Marktspitzen, auf die, abhängig von den betrachteten Indizes, Einbrüche von 50% bis 90% folgten. Man darf nicht vergessen, dass es sich hierbei um Durchschnittsverluste handelt und dass viele Unternehmen auch ganz verschwanden. 1973 arbeitete ich für die Dixons Group in Großbritannien, und ich kann mich sehr lebhaft daran erinnern, wie meine ersten Optionen von 1,27 £ auf 0,09 £ fielen - ein Verlust von 93%.