Der nächste Katalysator für Gold

21.01.2020 | Jordan Roy-Byrne

Die Edelmetallbranche verbleibt in einer Korrektur solange die 200-tägigen gleitenden Durchschnitte halten - eine bullische Konsolidierung, die letzten September begann.

Die Edelmetallbranche verbleibt in einer Korrektur solange die 200-tägigen gleitenden Durchschnitte halten - eine bullische Konsolidierung, die letzten September begann.Sicher, Gold verzeichnete ein neues Hoch und hält sich noch immer über seinem vorherigen Hoch, doch der Rest der Branche hat diese Stärke nicht bestätigt. Wenn Gold Silber und die Goldaktien übertrifft, dann ist das kurzfristig kein bullisches Signal.

Angesichts dieser Tatsache können wir mögliche Katalysatoren erwarten, die den Sektor in den Breakout-Modus schicken und auf neue Hochs bringen könnten.

Realzinsen müssen sinken, bevor Gold steigen kann. Ein bullischer Katalysator setzt einen Anstieg der Inflation oder Inflationserwartungen oder niedrigere Zinsen voraus.

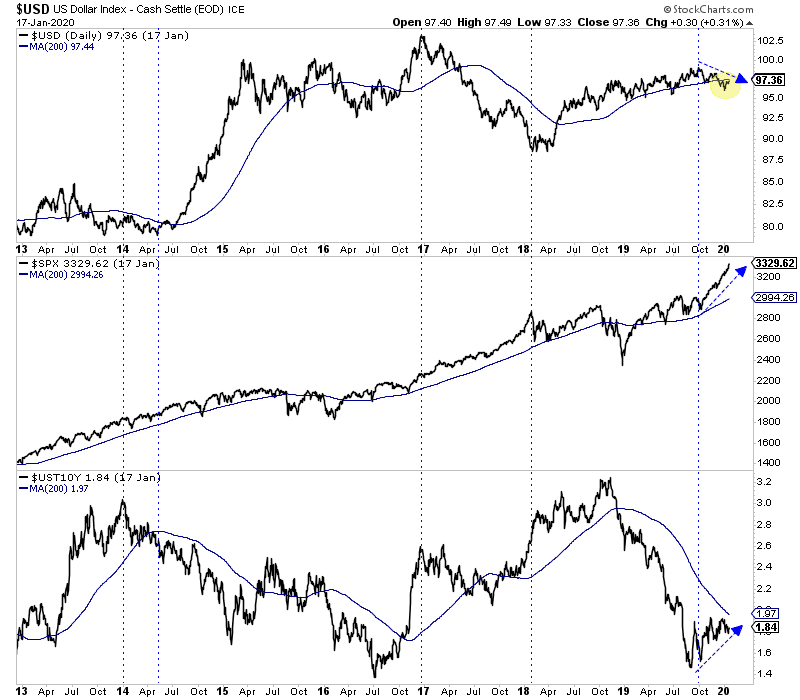

Aus einer makroökonomischen Perspektive sollte man ein Auge auf das Zwischenspiel zwischen dem US-Dollar, dem Aktienmarkt und der Rendite der 10-Jahresstaatsanleihe werfen.

Die Korrelationen sind weder perfekt noch sofortig, doch sie waren und könnten weiterhin konstruktiv bleiben.

In den letzten sechs Jahren haben wir allgemein beobachten können, dass ein steigender US-Dollar oder ein US-Dollar, der ein hohes Niveau beibehält, den Aktienmarkt verlangsamen und zu niedrigeren Anleiherenditen führen kann. Werfen Sie einen Blick auf den folgenden Chart:

US-Dollar-Index, S&P 500, Rendite 10-Jahresstaatsanleihe

Beachten Sie, dass der Aktienmarkt seit Ende September 2019, als der US-Dollar eine Spitze bildete, nach oben unterwegs war, während die Rendite der 10-Jahresstaatsanleihe ebenso nach oben kletterte..

Bis vor etwa einer Woche befand sich der Dollar am Rande eines technischen Breakdowns. Doch es hielt seine Unterstützungslinie und erholte sich.

Wenn diese Erholung nachhaltig ist, dann könnte das einen überkauften Aktienmarkt zur Folge haben, der bereit für eine Korrektur ist, die wiederum auch zu niedrigeren Renditen führen würde.

Abhängig davon, wie lang und wie nachhaltig dieses Szenario ist, könnte es die Fed dazu zwingen, die Zinssenkungen wieder aufzunehmen. Das ist unser Katalysator.

Doch sollte die Erholung des US-Dollar an Kraft verlieren und den Kurs ändern, dann würden Anleiherenditen steigen, die Renditekurve steiler ausfallen und die Edelmetalle sowie harte Assets würden davon profitieren.

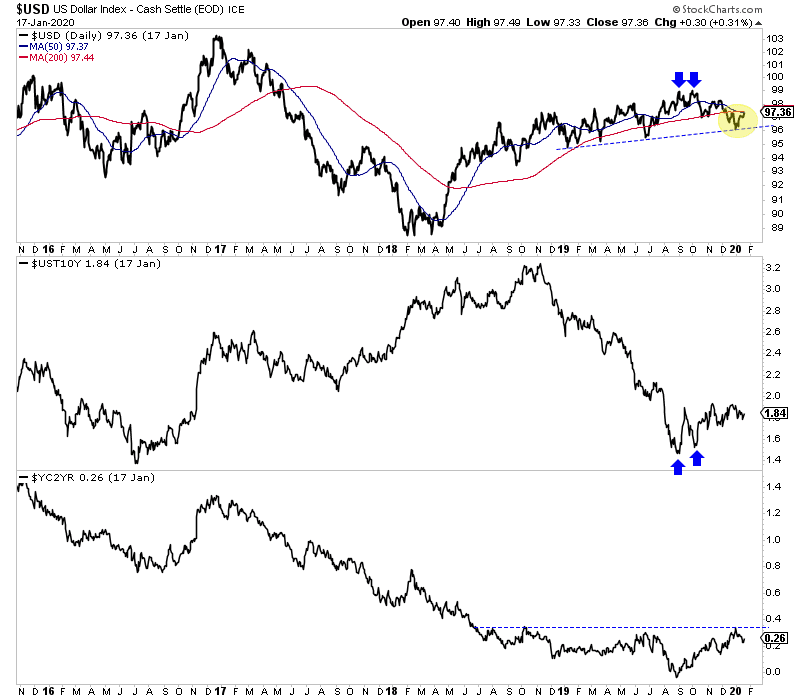

Unten plotten wir den US-Dollar, die Rendite der 10-Jahresstaatsanleihe (Mitte) und die Renditekurve (unten), die die Möglichkeit besitzt, deutlich steiler auszufallen, wenn sie über die 0,35 ausbricht.

US-Dollar-Index, Rendite 10-Jahrestaatsanleihe, Renditekurve

Es ist zu früh, um zu prognostizieren, welcher Katalysator Gold nach oben treiben wird und aktuell ist keines der Szenarien gegenwartsnah. Demnach sollte der Edelmetallsektor weiterhin konsolidieren.

Behalten Sie ein Auge auf den Entwicklungen des US-Dollar sowie Aktien- und Anleihemarkt. Entwicklungen zwischen den Märkten könnten vor der nächsten Aufwärtsphase der Edelmetallbranche folgen.

Wenn wir richtig liegen und die Konsolidierung im Sektor weitergeht, dann könnten die nächsten Wochen ihre beste Chance sein, sich zu exzellenten Preisen zu positionieren.

© Jordan Roy-Byrne

Dieser Artikel wurde am 20. Januar 2019 auf www.thedailygold.com veröffentlicht und exklusiv für GoldSeiten übersetzt.