Goldpreis: Nullzins-Virus statt Corona-Virus?

27.01.2020 | Hannes Huster

- Seite 2 -

CoT-Daten sorgen für ZurückhaltungDie Terminmarkt-Positionen im Gold (und auch im Silber) sorgen aber seit vielen Wochen bei den Anlegern für Sorgenfalten auf der Stirn.

Bereits Ende Dezember hatten die COMMERCIALS eine Rekord-Netto-Short-Position im Gold aufgebaut, was in den vergangenen Jahren immer ein Warnsignal dargestellt hat.Doch trotz dieser Rekord-Position ist der Goldpreis im neuen Jahr nochmals um gut 50 USD angestiegen. Ebenso halten die großen Spekulanten eine Netto-Long-Position, die ebenfalls im Bereich eines 12 Jahreshochs liegt.

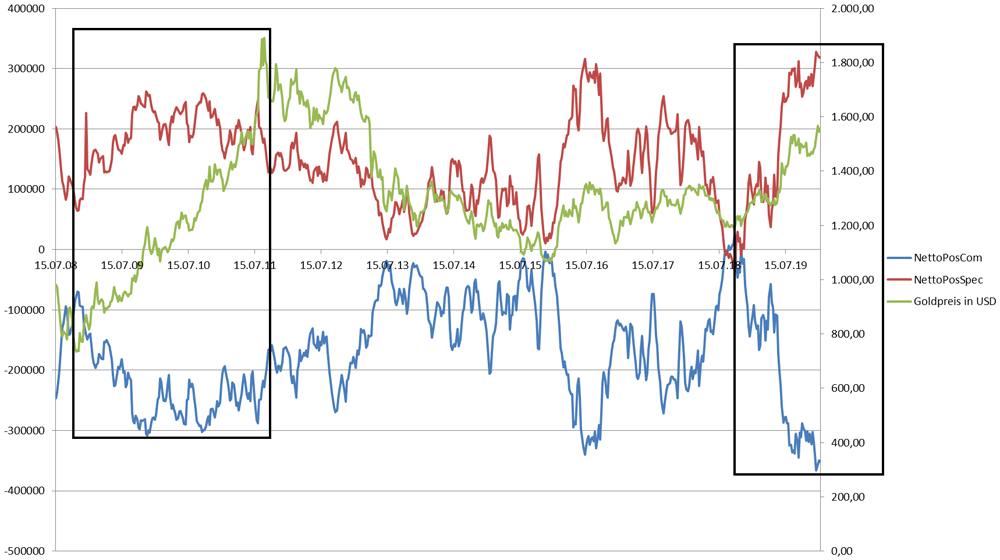

Im folgenden Chart sehen Sie eine sehr langfristige Betrachtung der Netto-Positionen an der COMEX und die Entwicklung des Goldpreises. Markiert habe ich Ihnen links den Zeitraum von November 2008 bis zum Goldpreishoch in 2011 und rechts die aktuelle Situation:

Was wir erkennen können ist, dass der Goldpreis von November 2008 von 734 USD auf rund 1.900 USD im September 2011 gestiegen ist. Während dieser Phase lag die Netto-Short-Position der COMMERCIALS stetig zwischen -200.000 und -300.000 Kontrakten, dennoch zog Gold um mehr als 150% nach oben. Wer also in dieser Phase aufgrund der hohen Netto-Short-Position der COMMERCIALS den Goldsektor gemieden hat, hat über 150% Performance im Gold verpasst.

Aktuell liegt die Netto-Short-Position der COMMERCIALS bei rund -350.000 Kontrakten und somit sogar noch höher, als in der Hausse-Phase von 2008-2011. Eine gewisse Vorsicht kann also nicht schaden, jedoch würde ich auch nicht ausschließen, dass Gold trotz dieser hohen Netto-Short-Position weiter nach oben anzieht. Alte Regeln und Größenordnungen können sich über die Jahre hinweg ändern. Dass dies so ist, beweisen die Aktienmärkte fast täglich aufs Neue.

Wer hätte zum Beispiel gedacht, dass TESLA an der Börse nun höher bewertet wird als der weltgrößte Autobauer Volkswagen?

Wer hätte vor 20 Jahren die Prognose gewagt, dass die deutschen Bundesanleihen für eine Laufzeit von 10 Jahren eine negative Verzinsung haben werden?

Nullzins-Virus statt Corona-Virus

Der Goldpreis steigt seit Ende November an, weit vor Iran und Corona-Virus. Parallel steigt der Goldpreis im Euro auf ein neues Allzeithoch und diese ganzen Bewegungen finden trotz einer sehr hohen Netto-Short-Position der COMMERCIALS statt.

Es nicht der Corona-Virus, der den Goldpreis treibt, sondern der Nullzins-Virus, der die Welt seit einigen Jahren fest im Griff hat.

Die US-amerikanische Notenbank FED hat sich in 2019 durch ein paar Zinssschritte nach oben zumindest etwas Spielraum verschafft, um auf die nächste Abschwächung der Wirtschaft reagieren zu können. Ob dieses Polster von rund 1,50-1,75% dann ausreichen wird, ist zu bezweifeln.

Was jedoch bereits jetzt als gescheitert abgestempelt werden muss, ist die Schrumpfung der FED-Bilanz. Mühsam hat die US-Notenbank die Bilanz in den vergangenen Jahren geschrumpft, doch alleine seit September 2019 musste die Notenbank die Bilanz wieder um rund 400 Milliarden USD ausweiten:

In Europa hat Christine Lagarde das Ruder übernommen und auf der Sitzung in den vergangenen Woche klargemacht, dass Sie an der Nullzins-Politik festhalten wird. Doch Sie führt noch weitere Schritte im Schilde, die dem braven deutschen Sparer die Schweißperlen auf die Stirn treibt.

Es wird spekuliert, dass die EZB ihren Einflussbereich deutlich vergrößern könnte. Die Zielkorridore für Preisstabilität sollen auf den Prüfstand kommen und Lagarde will ihre Finger noch in viele weitere Bereiche stecken, die mit dem eigentlichen Auftrag der EZB nichts zu tun haben.

Lagarde will „keinen Stein auf dem anderen lassen“, was nichts Gutes bedeuten kann. Die Bilanzsumme der EZB liegt derzeit bei rund 4,7 BILLIONEN Euro und ist somit im Bereich von 40% der europäischen Wirtschaftsleistung angekommen.

Befallen vom Nullzins-Virus steht die EZB mit dem Rücken zur Wand und muss sich neue Ideen ausdenken, um den Menschen das Ersparte aus der Tasche zu ziehen.

Der Mann, der finanziell das größte Verbrechen am Deutschen Sparer in den vergangenen Jahrzehnten begangenen hat, MARIO DRAGHI, wird Ende Januar sogar noch mit dem Bundesverdienstkreuz ausgezeichnet.

Fazit:

Es stehen den Anlegern also weiterhin spannende Zeiten bevor und noch darf Gold im Vergleich zu den Aktienmärkten oder den Immobilienmärkten als moderat bewertet bezeichnet werden.

Die Asset-Preis-Inflation hat die Aktienmärkte auf neue Allzeithochs getrieben und es herrscht mehr und mehr Sorglosigkeit an den Standardaktienmärkten. Doch trotz neuer Rekordstände zieht der Goldpreis parallel an, was auf die eine oder andere starke Käufergruppe hindeutet.

Ray Dalio, Manager von rund 160 Milliarden USD bei BRIDGEWATER, heizte zuletzt die Massen nochmals so richtig an. In Davos sagte Dalio "Cash is trash", also "Bargeld ist Abfall". Gleichzeitig verwies er aber darauf, dass Anleger einen gewissen Anteil Gold im Depot haben sollten, nachdem er sich bereits im Sommer 2019 äußerst positiv für die Edelmetalle gezeigt und einen "Paradigmen-Wechsel" für den Sektor vorausgesagt hat.

© Hannes Huster

Börsenbrief "Der Goldreport"

Pflichtangaben nach §34b WpHG und FinAnV

Wesentliche Informationsquellen für die Erstellung dieses Dokumentes sind Veröffentlichungen in in- und ausländischen Medien (Informationsdienste, Wirtschaftspresse, Fachpresse, veröffentlichte Statistiken, Ratingagenturen sowie Veröffentlichungen des analysierten Emittenten und interne Erkenntnisse des analysierten Emittenten).

Zum heutigen Zeitpunkt ist das Bestehen folgender Interessenkonflikte möglich: Hannes Huster und/oder Der Goldreport Ltd. mit diesen verbundene Unternehmen:

1) stehen in Geschäftsbeziehungen zu dem Emittenten.

2) sind am Grundkapital des Emittenten beteiligt oder könnten dies sein.

3) waren innerhalb der vorangegangenen zwölf Monate an der Führung eines Konsortiums beteiligt, das Finanzinstrumente des Emittenten im Wege eines öffentlichen Angebots emittierte.

4) betreuen Finanzinstrumente des Emittenten an einem Markt durch das Einstellen von Kauf- oder Verkaufsaufträgen.

5) haben innerhalb der vorangegangenen zwölf Monate mit Emittenten, die selbst oder deren Finanzinstrumente Gegenstand der Finanzanalyse sind, eine Vereinbarung über Dienstleistungen im Zusammenhang mit Investmentbanking-Geschäften geschlossen oder Leistung oder Leistungsversprechen aus einer solchen Vereinbarung erhalten.