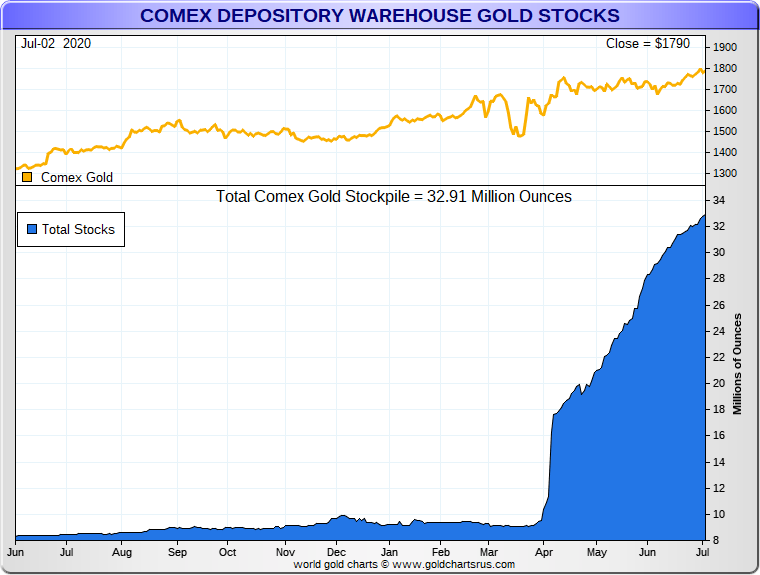

COMEX-Tresore erhöhten Goldreserven seit Ende März um 730 Tonnen

15.07.2020 | Ronan Manly

In der letzten März-Woche von Montag, dem 23. März, als die Bullionbanken in London nicht in der Lage waren, Gold im Rahmen von Exchange-for-Physical-Transaktionen (EFPs) zu liefern, verursachte dies eine große und präzedenzlose Abweichung zwischen dem Preis der COMEX-Goldfutures und dem Goldspotpreis in London; dabei fiel der COMEX-Preis am 24. März mehr als 80 Dollar höher aus als der Spotpreis.

In der letzten März-Woche von Montag, dem 23. März, als die Bullionbanken in London nicht in der Lage waren, Gold im Rahmen von Exchange-for-Physical-Transaktionen (EFPs) zu liefern, verursachte dies eine große und präzedenzlose Abweichung zwischen dem Preis der COMEX-Goldfutures und dem Goldspotpreis in London; dabei fiel der COMEX-Preis am 24. März mehr als 80 Dollar höher aus als der Spotpreis.Diese Preisabweichung, auch bekannt als Spread oder Basis (zwischen dem Goldfuturespreis und Goldspotpreis) wird ebenfalls dazu verwendet, die Bepreisung von EFP-Transaktionen zu kalkulieren. Seitdem wurde die Thematik oft in den Medien angesprochen und dieses Entzweiungsphänomen des Preises wurde tatsächlich oft als eine EFP-Spread-Abweichung, Spread-Blow-Out, etc. bezeichnet.

Dieser Spread-Blow-Out an der COMEX, der auf die fehlende Goldlieferfähigkeit folgte und zudem zu einem nicht-liquiden Londoner Markt führte, war für die Bullionbanken furchterregend genug. Am Morgen des 24. März gab man ein hastiges Statement zur Schadenskontrolle via London Bullion Market Association (LBMA) heraus. In diesem wurde behauptet, dass die LBMA "ihre Unterstützung an die CME Group [COMEX] angeboten habe, um die physische Lieferung in New York zu vereinfachen" und nun "eng mit der COMEX und anderen, wichtigen Anteilhabern zusammenarbeitet."

Das Interessanteste an diesem Statement - neben der öffentlichen Absprache zwischen LBMA-Bullionbanken und der COMEX - war die Tatsache, dass die Bullionbanken noch nie zuvor um die physische Lieferung von Gold an eine Futures-Börse in New York besorgt gewesen waren. Warum waren sie das am 24. März also plötzlich in einem derart koordiniertem Ausmaß?

In Kombination mit der abgebrühten Fake-Story der LBMA bezüglich Flugverzögerungen und Schließungen von Scheideanstalten brachte das Statement der LBMA überhaupt nichts, um den weltweiten Goldmarkt, die EFP-Klienten oder COMEX-Klienten zu besänftigen. Denn den restlichen Monat über blieb die Spread zwischen Futures- und Spot-Preis weit und erhöht.

Das zwang die panischen Bullionbanken am 1. April zur Rückkehr. Diesmal spannte die LBMA den Besitzer der COMEX, die CME Group, ein, um ein zweites Statement zur Schadenskontrolle abzugeben. Dieses hatte den Titel "LBMA und CME Group kommentieren gesunde Goldreserven in New York und London", mit Unterüberschriften "LBMA verzeichnet rekordverdächtige Goldbestände" und "Lagerhäuser der CME Group offen und Goldbestände nahe Rekordhochs." Dieses zweite Statement war in vielerlei Hinsicht unaufrichtig:

• Es bezog sich auf aufgerundete und veraltete Londoner Goldbestände in Höhe von 8.326 Tonnen, ohne zu erwähnen, dass etwa 85% dieser Zahl aus Goldbeständen der Zentralbanken und ETFs bestanden.

• Es bezog sich auf einen Gesamtbetrag von 9,2 Millionen Unzen Gold in den COMEX-Tresoren, wobei 5,6 Millionen Unzen anspruchsberechtigt waren. Dabei wurde nicht erklärt, dass anspruchsberechtigtes Gold nichts mit dem COMEX-Handel zu tun hat; dass 3,6 Millionen Unzen bereits unter Optionsscheinen standen und somit ebenfalls nicht für Kontrakte verfügbar sein könnten; und dass es auch verpfändetes Gold (als Kreditsicherheit) gab, das ebenso nicht zur Kontraktschließung verfügbar war.

• Es bezog sich nicht auf den beabsichtigen Brief der CME an die US Commodity Futures Trading Commission (CFTC), den CME eine Woche später zur CFTC schickte und mit einem Mal mithilfe der eigenen Logik der CME die Hälfte des anspruchsberechtigten Goldes vom Tisch fegte. Die eigenen Worte der CME lauteten: "Die Börse (COMEX) - um ein konservatives, lieferbares Angebot zu repräsentieren, das zur Lieferung bereit ist - beschloss zu diesem Zeitpunkt 50% seines angegebenen, anspruchsberechtigten Goldes von seinen Schätzungen eines lieferbaren Angebots abzuziehen", da "Gold als Investmentvehikel verwendet wird und einige Goldbestände als langfristige Investition gehalten werden könnten."

Unbeantwortete Fragen

Interessant ist, dass das zweite Statement von LBMA und CME die Behauptung der COMEX-Tresore, dass "Lieferungen wie geplant stattfinden", ebenfalls kommentiert. Zwischen den beiden Statements boten LBMA und deren Bullionbanken der COMEX also Unterstützung an, um die physische Lieferung von Gold in New York zu vereinfachen. Zeitgleich fanden Goldlieferungen in New York wie geplant statt. Die Frage ist nur, warum?

• Warum waren Goldlieferungen an die COMEX in New York notwendig, wenn es "gesunde Goldbestände in New York" gab, die sich "nahe Rekordhochs" befanden? Warum musste man horten?

• Warum beeilte sich die LBMA, "die physische Lieferung in New York zu vereinfachen" und "eng mit der COMEX zusammenzuarbeiten", wenn es in New York keine Goldknappheit gab?

• Wie kam die LBMA plötzlich auf den Gedanken, dass sie die physische Lieferung von Gold in New York vereinfachen müsse, wenn noch nie zuvor Gold von London/Europa geliefert wurde, um Kontrakte an der COMEX zu bedienen?