Die Zeit für Gold (und Silber) ist gekommen!

02.08.2020 | Adam Taggart

- Seite 2 -

Die fehlende Rendite zwingt Portfoliomanager dazu, in Gold zu diversifizieren. Während Gold also keine Rendite besitzt, bietet es eine Absicherung gegen die heute extremen Bewertungen der Aktienkurse und Anleihepreise sowie machtvollen Kaufkraftschutz. Hier ein Auszug aus dem Artikel "Gold's Record Rally Fuelled by Unlikely Buyers (Bloomberg)":"Sichere Staatsanleihen haben schon immer eine sehr wichtige Rolle als Portfoliodiversifizierung gespielt und werden dies auch weiterhin tun. Doch wir müssen erkennen, dass ihre Wirksamkeit aufgrund der niedrigen Rendite abnimmt", so Geraldine Sundstrom von Pacific Investment Management Co. in London.

"Wir müssen unsere Diversifizierungen diversifizieren und nach sicheren Häfen Ausschau halten, die über Staatsanleihen hinaus gehen. Angesichts Pimcos Ansichten, dass die Zinsen jahrelang niedrig gehalten werden und somit deprimierende Niveaus der Realrendite verursachen würden, scheint Gold eine angemessene Diversifizierung zu sein", meinte sie.

Pimco, das Assets im Wert von 1,9 Billionen Dollar verwaltet, ist nicht das einzige Unternehmen, das dieser Ansicht ist. Im Mai zitierte Citigroup Inc. "neue nicht-traditionelle Investoren in Bullion, einschließlich Versicherungsunternehmen und Rentenfonds" als Teil des Brennstoffes hinter der Rally."

Wie wir Lesern bereits gezeigt haben, ist es sehr wichtig, zu erkennen, dass es einen extrem unterdurchschnittlichen Besitz an Gold - und vor allem Silber - als Assetklasse gibt, trotz der Tatsache, dass die anlagefähigen Metallmärkte kleiner sind, als viele realisieren. Es würde nur einen kleinen Prozentsatz des weltweiten Kapitals brauchen, das sich von Aktien und Anleihen zu den Metallen bewegt, um deren Preise in die Höhe schnellen zu lassen:

"Es gab definitiv mehr Institutionen, die sich im Besitz von Gold befanden, als in vorherigen Rallys", so John Reade vom World Gold Council. "Gold ist für viel mehr Investoren interessant als vor 10 oder 20 Jahren." Trotzdem scheint der Goldbesitz unter Experten gering. Der Gesamtwert der Investorpositionen in Gold-Futures und ETFs ist mit nur 0,6% der 40 Billionen Dollar weltweiter Finanzmittel gleichzusetzen, so Joni Treves, Strategin bei UBS Group AG. Diese Position könnte recht einfach verdoppelt werden, ohne dass die Allokation extrem aussieht, so schrieb sie. Reade, der zuvor beim Hedgefonds Paulson & Co. arbeitete, schätzt, dass nicht mehr als einer von fünf institutionellen Investoren eine Allokation in Gold besitzt."

Die weltweit, privat gehaltenen Goldbullion belaufen sich auf 2,5 Billionen Dollar, wobei vieles davon von Investoren gehalten wird, die nicht allzu bald verkaufen möchten. Wenn nur einige der großen institutionellen Fonds, die derzeit nicht in Gold investieren, anfangen würden, es anzusammeln, dann würde Gold rasch als "Unbeschaffbarium" bekannt werden.

Silber ist verrückter. Da der Großteil des Silbers, das abgebaut wird, entweder kommerziell konsumiert oder für Schmuck/religiöse Zwecke verwendet wird, sind die privat gehaltenen, oberirdischen Bestände winzig: etwa 48 Milliarden Dollar. Selbst wenn wir alle 17 Milliarden Dollar in Silber, das dieses Jahr geschätzt abgebaut werden soll, hinzufügen, dann wären das noch immer nur 65 Milliarden Dollar. Es müssten nur einige Milliardäre Anteile erwerben, oder eine geringe Menge Nachfrage von den US-Staatsanleihen hin zu Silber fließen, um auch dieses Metall zu einem "Unbeschaffbarium" zu machen.

Technische Analyse: Ein kurzfristiger Rückzug ist wahrscheinlich

Da eine derart große Entwicklung so schnell auftrat, ist ein kurzfristiger Rückzug des Gold- und Silberpreises wahrscheinlich; sogar willkommen. Eine Korrektur um 10% bis 15% würde den Preis davon abhalten, zu überhitzen und zu einem Blowoff-Top zu werden, was üblicherweise den Großteil vorheriger Preiszunahmen aufgibt. Außerdem würde eine derart mäßige Korrektur Investoren die Gelegenheit geben, den Markt zu betreten oder ihre Positionen zu niedrigeren Preisen aufzubauen.

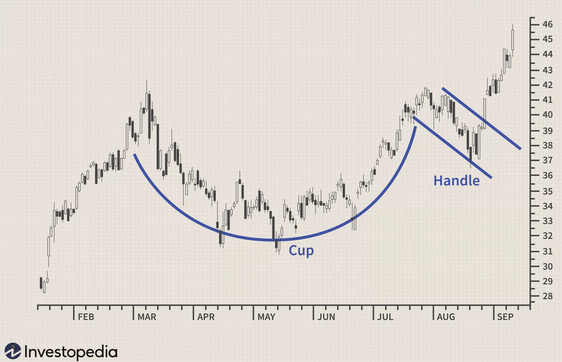

Cup-&-Handle-Formation?

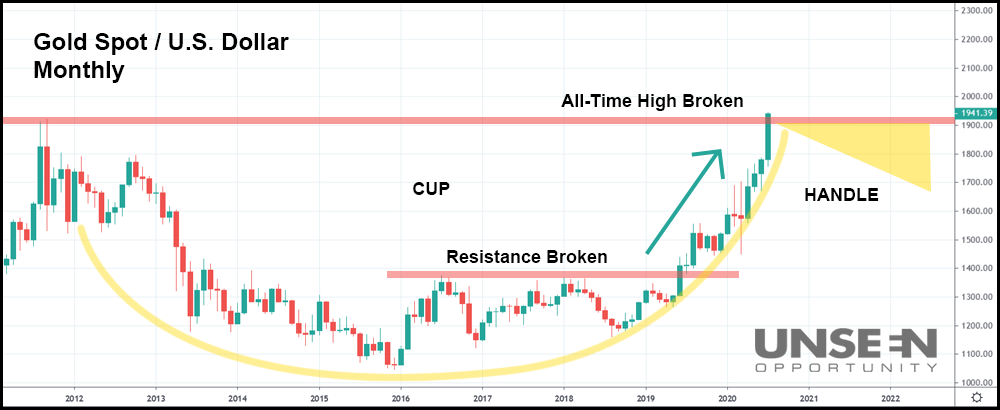

Die meisten technischen Analysten denken, dass Gold dabei ist, ein massives, mehrjähriges Cup-&-Handle-Muster zu bilden. Sobald die "Tasse" gebildet wurde, folgt eine kleine Abkühlperiode (der "Henkel"). Nachdem der Henkel vervollständigt wurde, tritt üblicherweise ein Anstieg auf neue Hochs auf.

Und hier Gold, mit prognostizierter Preiszone, sollte tatsächlich ein Henkel folgen:

Sollte sich ein Henkel bilden und dann vervollständigen, dann könnte der Goldpreis in kurzer Zeit einfach in den 2.000-Dollar-Bereich (oder höher) steigen.