Im Fokus: Rohöl und Erdgas aktuell

20.10.2004 | Peter Boehringer

Das Barrel Öl über 50 Dollar: kurzfristige Panik oder günstiger Preis?

Das Barrel Öl über 50 Dollar: kurzfristige Panik oder günstiger Preis?Plakative Preisschwellen provozieren Schlagzeilen. Obwohl die PBVV den aktuellen Rohölpreis nicht für sensationell und auch nicht für überraschend hält, stecken in Energie- und Ölinvestments doch solch große Chance und ebenso große Risiken, dass wir dem Thema den Finanzbrief Oktober widmen. Die vielen Informationsbrocken aus den derzeitigen Presseberichten sollen dabei in einen Erklärungsrahmen eingefügt und auch um zum Teil wenig beachtete relevante Informationen ergänzt werden. Viele der für den optisch hohen Ölpreis verantwortlich gemachten Faktoren halten wir langfristig für völlig irrelevant: geringe Lagerbestände, Transportengpässe während der Hurrikan-Saison, Streiks und Rebellen in Nigeria, Engpässe bei den amerikanischen Raffineriekapazitäten, Verstaatlichungsdrohungen bei Yukos. Selbst die durchaus auch im Ölmarkt aktiven und derzeit preissteigernden Spekulanten üben heute noch keinen Einfluss auf den langfristigen Ölpreis aus.

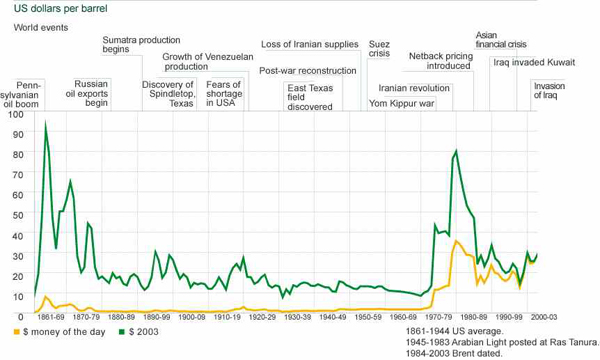

Öl ist heute zwar nominal teuer, wie ein Blick auf die langfristige Entwicklung des Barrel-Preises von Beginn der Ölwirtschaft bis Ende 2003 zeigt (gelbe Linie):

Quelle: BP - Statistical Review of World Energy, 2004

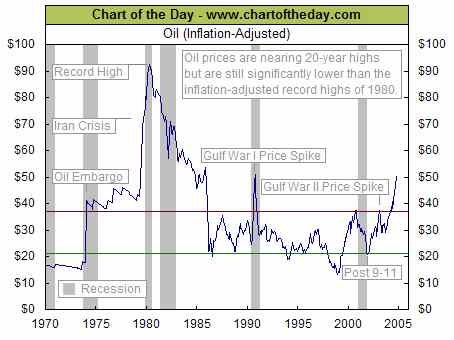

Die reale Betrachtung (grüne Linie bzw. nachfolgende Grafik) zeigt jedoch, dass auch die heute erreichten 54 Dollar/Barrel noch lange keinen historischen Spitzenwert darstellen.

Quelle: www.chartoftheday.com

Da die PBVV zudem von einem seit mindestens 10 Jahren andauernden, systematisch untertreibenden Inflationsreporting der offiziellen US-Statistikämter ausgeht [1], entsprechen die 1980 erreichten 40 Dollar in realistisch gerechneter heutiger Kaufkraft sogar über 100 Dollar! Der nominale und reale starke Rückgang des Ölpreises bis 1999 ist vor allem auf Nachfragerückgänge (allmähliche Nutzung alternativer Energieformen, technische Fortschritte und Effizienzsteigerungen, zum Teil auch Rezessionseffekte) zurückzuführen. Zudem lenkte der New-Economy-Boom spekulative Gelder in andere Richtungen; und gab es Fördererfolge in den achtziger und neunziger Jahren, die teilweise durch technischen Fortschritt bei der Ausbeutung vorhandener Ölquellen bedingt waren. Vor allem aber führte das seit Mitte der siebziger Jahre hohe Preisniveau mit einigen Jahren Verzögerung zu erhöhten Investitionen, die Explorationserfolge in bis dato neuen Gebieten möglich bzw. die Förderung dort wirtschaftlich machten.

Obwohl der erneute starke Ölpreisanstieg seit 1999 zum Teil politisch bedingt bzw. durch Nahost-Krisen hervorgerufen wurde und zu einem gewissen Grade (insbesondere seit Anfang 2004) auch spekulativ herbeigeführt ist, glauben wir an mittel- bis langfristig an weiter massiv steigende Ölpreise. In einem Best-Case-Szenario ohne eskalierende Nahostkonflikte und mit einem voll lieferfähigen Irak sind kurzfristig Barrelpreise um 43 Dollar (US-Sorte WTI) bzw. 40 Dollar (Brent) noch einmal denkbar. Mittelfristig sind unseres Erachtens aus geologischen, politischen, währungstechnischen und fundamentalen wirtschaftlichen Gründen jedoch noch weit höhere Ölpreise (über 100 Dollar ab 2007) wahrscheinlich. Eine dauerhafte Markt- und Preiserholung wie noch 1980-1999 ist nach 2005 nicht mehr denkbar, weil sich die Welt dem absoluten Förderhochpunkt bei der endlichen Ressource Öl schnell nähert.

Die gravierenden gesellschaftlichen und militärischen Konsequenzen dieser Aussage können im Rahmen dieses Finanzbriefs nur angeschnitten werden. Wir werden uns zunächst auf die wirtschaftlichen Chancen und Risiken im Öl- und Gasmarkt konzentrieren. Dabei ist wie immer bei unseren fundamentalen Analysen der Zeithorizont langfristig. Wir wollen uns in unseren Aussagen jedoch weitgehend auf den Zeitraum bis 2010 fokussieren. Mögliche kurzfristige Preisrückgänge erwarten wir dabei nur noch bis Mitte 2005.

Reservesituation, Markttreiber auf Angebots- und Nachfrageseite

Fundamental wird jeder freie Markt langfristig über verfügbares Angebot und über die Nachfrageentwicklung bestimmt. Daher stellen sich gleich mehrere Fragen:

zu 1.) Ist der Ölmarkt frei und unmanipuliert?

Seit der Entdeckung der Einmaligkeit und Überlegenheit von Öl hinsichtlich Energiedichte und Transportierbarkeit sowie der begrenzten und recht konzentrierten Vorkommen im Nahen Osten wird mit politischen, militärischen und heutzutage auch mit medialen Mitteln um Öl gestritten bzw. es wird bewusst Intransparenz über Vorkommen herbeigeführt. Schon der Erste Weltkrieg war nicht nur u.a. durch besseren Zugang der Alliierten zu Öl-/Benzinvorräten entschieden worden; vielmehr kann man sogar sagen, dass der um 1910 begonnene geostrategische Kampf um damals bekannte Ölvorkommen durchaus auch ein Kriegsgrund war (das Deutsche Reich war 1914 kurz vor der Fertigstellung der "Bagdadbahn" - und hätte damit leichten Zugang zu den riesigen irakischen Ölfeldern und damit einen enormen Machtzuwachs bekommen). Die Krisen- und Konflikthistorie lässt sich seitdem fortlaufend in praktisch allen ölreichen Geographien nachvollziehen: Mexiko, Libyen, Libanon, Jordanien, Iran, Kaspisches Meer/Aserbaidschan, Brunei, Algerien, Venezuela, Irak, Kuwait, Angola, Vietnam, Sudan, Malaysia, Indonesien, Nigeria, und viele andere Staaten waren in den vergangenen 100 Jahren ölbedingt Opfer militärisch oder putschistisch durchgesetzter Machtinteressen vor allem der Großmächte Großbritannien und USA, zum Teil aber auch Sowjetrusslands und anderer. Die meisten heutigen Staatsgrenzen im Nahen Osten sind ohne die Ölgeschichte nicht erklärbar. Saudi Arabien als größtes Reserveland war in den vergangenen Jahrzehnten zwar kein Kriegsschauplatz, kann jedoch durchaus als fremdbestimmt angesehen werden. Andere wie zum Beispiel die Türkei und Tschetschenien erhalten aufgrund ihrer Lage als Pipeline-geeignete Öltransitländer geostrategische Bedeutung - selbst ohne nennenswerte eigene Ölvorkommen.

Billiges Öl und Gas sind für die industrialisierten Länder seit 100 Jahren unverzichtbar - und es wäre naiv anzunehmen, dass der zugehörige oligopolisierte Markt [2] bzw. die Förderländer völlig frei sein könnten.

Hinzu kommt, dass die Interessen der Regierungen der USA, Großbritanniens, Frankreichs, Italiens und Russlands mit ihren jeweiligen Ölmultis und Großbanken sehr eng verknüpft sind. Wissen um Ölvorkommen, Fördermöglichkeiten und -kosten ist Macht. Man kann daher gesichert davon ausgehen, dass Publikationen der Förderunternehmen und der Finanziers mit den jeweiligen Regierungen abgestimmt sind und offiziell nur die gewünschten Informationen veröffentlicht werden. Dasselbe gilt auch für die OPEC-Mitglieder, die Reservedaten aus politstrategischen Gründen sehr intransparent halten. Insofern gibt es hier durchaus Parallelen zum Goldmarkt - allerdings auch einen entscheidenden Unterschied: Während bei Gold (noch) offizielle Verfügungsmasse für Manipulationen durch Staaten und deren Notenbanken vorhanden ist [3], würde eine dauerhafte Manipulation der Ölmärkte die ständige kurzfristige Verfügbarkeit sehr signifikanter Lagerbestände bedingen. Dies ist physikalisch jedoch kaum möglich bzw. zu teuer. Die sogenannte strategische Rohölreserve ("strategic petroleum reserve" / SPR) der USA beispielsweise ist derzeit mit 700 Millionen Barrel fast voll gefüllt. Der Weltjahresbedarf liegt demgegenüber bei etwa 30 Mrd. Barrel bzw. bei knapp 82 Millionen Barrel pro Tag! Obwohl natürlich Ölfutures gehandelt werden [4] sind die Möglichkeiten der Preisbeeinflussung über Finanzinstrumente wegen knapper Lagerbestände und wegen der häufigen Einforderung physischer Lieferung im Gegensatz zum Goldmarkt sehr begrenzt.

Die PBVV glaubt daher zwar an eine politische Angst- und Spekulationsprämie im aktuellen Ölpreis von vielleicht 10 Dollar pro Barrel; langfristig ist jedoch die Manipulation des Ölmarktes über Desinformation bedeutender als echte Markteingriffe. Insofern könnte man im Ergebnis von einer zwar nicht transparenten, aber doch halbwegs funktionierenden Ölbörse sprechen, in der zumindest mittelfristig alleine Angebot und Nachfrage einen markträumenden Preis bestimmen.

zu 2.) Wie hoch sind die Ölreserven tatsächlich?

Der Disclaimer zu dieser ersten entscheidenden Frage vorab: Ölreservedaten sind aus folgenden Gründen extrem schwer zu validieren:

Unter diesen Vorbehalten sind die offiziellen Reservestatistiken zu lesen

Quelle: BP - Statistical Review of World Energy, 2004

BP weist in seiner aktuellen Weltreservestatistik sog. "proved oil reserves" von insgesamt 1.148 Mrd. Barrel Öl aus, wovon über 60% im Nahen Osten lagern. Zum Vergleich: die Welt verbraucht heute (2004) über 30 Mrd. Barrel pro Jahr. Die BP-Statistik enthält keine Reserven von Ölfeldern, die heute technisch noch nicht ausgebeutet werden oder noch nicht wirtschaftlich gefördert werden können. So sind z.B. die sogenannten kanadischen Ölsande [6] noch ausgeschlossen, deren Förderkosten heute noch bei über 25 Dollar/Barrel liegen (ggü. z.T. unter 5 Dollar/Barrel in Saudia Arabien).

Insofern kann positiv festgestellt werden, dass mit steigendem Preis und technischem Fortschritt die statistisch ausgewiesenen Gesamtreserven der Welt in Zukunft noch steigen werden.

Seriöse Geologen versuchen allerdings, mit der sogenannten "ultimate oil reserve" die letztendlich förderbaren Mengen heute schon endgültig abzuschätzen. Diese dann statische Zahl wird nach heutigen realistischen Statistiken bei etwa 1.200 bis maximal 2.000 Mrd. Barrel liegen, wobei hier keine Aussage zu den Förderkosten dieser verbleibenden förderbaren Mengen gemacht wird!