Globales Kernkraft-Comeback: "Größter Bullenmarkt seit 36 Jahren"!

11.12.2020 | Uli Pfauntsch

Der in Nordamerika aus hunderten Interviews, etwa auf Fox News, CNBC, Wallstreet Journal, Barrons oder New York Times bekannte Börsenexperte, Marktstratege und Fondsmanager, Peter Grandich, twitterte vor wenigen Tagen: "Ich glaube, dass Uran- und Uranaktien die größte rohstoffgetriebene Rally beginnen, die ich in meinen über 36 Jahren in und um die Finanzarena gesehen habe".

Der in Nordamerika aus hunderten Interviews, etwa auf Fox News, CNBC, Wallstreet Journal, Barrons oder New York Times bekannte Börsenexperte, Marktstratege und Fondsmanager, Peter Grandich, twitterte vor wenigen Tagen: "Ich glaube, dass Uran- und Uranaktien die größte rohstoffgetriebene Rally beginnen, die ich in meinen über 36 Jahren in und um die Finanzarena gesehen habe". Mit anderen Worten, glaubt Grandich, dass der kommende Bullenmarkt noch heftiger ausfallen wird, als der Uran-Bullenmarkt von 2003 bis 2007. Dazu sollten Sie wissen: Uranaktien zählen zu den explosivsten auf dem Planeten …, noch explosiver als Goldaktien.

Im jüngsten Uran-Bullenmarkt explodierte die Aktie von Paladin Energy um +100.000 Prozent - das entspricht einer Ver-1.000-Fachung im Preis! Zahlreiche andere Uranaktien verteuerten sich in derselben Zeit zwischen 5.000 und 10.000 Prozent. Doch selbst Blue-Chips liefern Monster-Anstiege, wenn sich der Uransektor aufheizt.

Nehmen wir Cameco, den größten unabhängigen börsennotierten Uranproduzenten. Die Aktie kletterte über den letzten Bullenmarkt um mehr als 1.000 Prozent nach oben.

Wenn Sie den letzten Bullenmarkt verpasst haben, machen Sie sich nichts draus. Denn vieles spricht dafür, dass der kommende Uran-Bullenmarkt noch größere Profite liefern wird. Einer der Gründe ist, dass der gesamte Uransektor völlig am Boden liegt. Vor Fukushima lag der Börsenwert der globalen Uranaktien bei rund 150 Milliarden Dollar und wir hatten circa 500 börsennotierte Unternehmen am Markt.

Heute ist diese Anzahl global auf etwa 50 Uranunternehmen geschrumpft, mit einem verschwindend geringen Börsenwert von unter 15 Milliarden Dollar. Berücksichtigen wir nur Uranunternehmen mit tragfähigen Projekten und erfahrenem Management, lässt sich die Anzahl der investierbaren Uranaktien an einer Hand abzählen.

Zum Vergleich: Nikola Corporation, ein Unternehmen ohne Produkt, war kürzlich mit mehr als 30 Milliarden Dollar bewertet. Pinterest, ein Unternehmen, mit dem Sie Fotos verschicken können, kostet aktuell mehr als 42 Milliarden Dollar. Peloton, ein Unternehmen, das Indoor-Fahrräder mit Bildschirm verkauft, kommt auf eine Bewertung von rund 33 Milliarden Dollar.

Bemerkenswert ist ebenfalls, dass der gesamte globale Uransektor weniger als 3 Prozent des Börsenwerts von Tesla entspricht. Es erscheint wie ein "schlechter Witz": Uranunternehmen, die den Brennstoff liefern, der durchschnittlich mehr als 10 Prozent des weltweiten Strombedarfs bereitstellt, kosten zusammen weniger als 15 Milliarden Dollar.

Doch das könnte sich rasch ändern: Trifft die Kapitalflut auf einen Sektor mit nur wenigen investierbaren Werten, ist die Wirkung in etwa so, als würde sich der Hoover Staudamm seinen Weg durch einen Vorgarten bahnen. Ähnlich wie im jüngsten Bullenmarkt, könnte die Flut diesmal sämtliche Boote heben - darunter Werte, die sich aktuell von wenigen Cents auf mehrere Dollar vervielfachen.

Uranmarkt - nie da gewesenes Angebotsdefizit!

Während die Uran-Nachfrage das vor-Fukushima-Niveau übertroffen hat und weiter rapide ansteigt, ist die Produktion auf den niedrigsten Stand seit mehr als 12 Jahren eingebrochen. Infolge von Produktionskürzungen aufgrund der niedrigen Uranpreise und den Auswirkungen von COVID-19 wird der globale Uranausstoß in 2020 voraussichtlich auf weniger als 120 Millionen Pfund sinken. Viel zu wenig, um die globale Nachfrage der Atomstromversorger zu decken, die sich zwischen 2020 auf 2030 auf rund 200 Millionen Pfund/Jahr beläuft. Damit haben wir das bislang größte Angebotsdefizit im Uran - und ein noch deutlich bullischeres Setup als im Bullenmarkt 2003 bis 2007, als es kein Defizit gab!

Und bereits ab dem kommenden Jahr verschärft sich die Lage zunehmend:

Ende Oktober meldete der Rohstoffgigant BHP Billiton, die geplante 2,5 Milliarden Dollar Erweiterung der Olympic Dam Mine in Australien zu canceln. Olympic Dam ist eine riesige Kupfermine, die Uran als Nebenprodukt produziert. Ursprünglich sollte die Uranproduktion mit der geplanten Erweiterung um 75 Prozent ansteigen. Dass BHP sein geplantes Vorhaben nun nicht weiterverfolgt, sind hervorragende Nachrichten für den Uran-Bullen. Denn damit wird dem Spotmarkt weiteres Angebot entzogen, dass in den Angebotsmodellen der Versorger fest eingeplant war.

"Zwei weitere Kazatomproms benötigt"

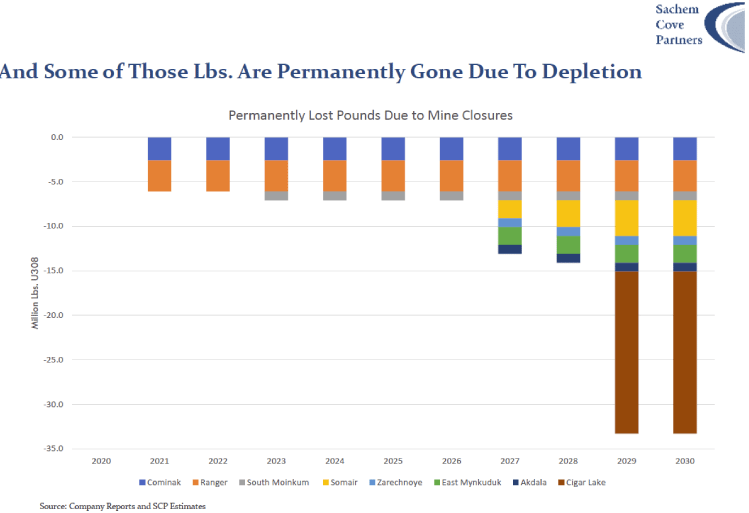

Im Januar 2021 wird die Ranger Uranmine in Australien für immer geschlossen. Im März 2021 folgt die COMINAK Mine von Orano im Niger. In vier Monaten wird der Mine nach 43 Jahren Betrieb das Erz ausgehen. Mit der Schließung beider Minen entfallen im kommenden Jahr rund 6 Prozent der globalen Uranproduktion.

Es gibt keine neuen Minen im Bau, die das wegfallende Angebot von rund 10 Millionen Pfund/Jahr ausgleichen könnten. Hinzu kommt, dass dem Markt aufgrund der fehlenden Expansion von Olympic Dam weitere 5 Millionen Pfund/Jahr entzogen werden, die bislang fest einkalkuliert waren.

Selbst Cigar Lake, die weltweit zweitgrößte hochgradige Uranmine nach McArthur River, hat nur noch eine Lebensdauer von 7-8 Jahren, doch die Gehalte fallen bereits um das Jahr 2023.