Basismetall-Supercharge dank China-Erholung

17.12.2020 | Frank Holmes

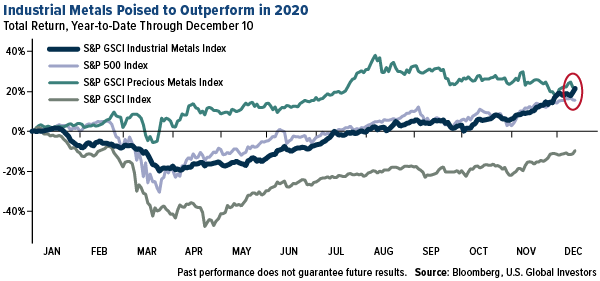

Die Industriemetalle befinden sich auf dem besten Weg, die Top-Performer 2020 zu werden und werden zusätzlich durch die heiße Nachfrage aus China sowie weltweiten Angebotssorgen verstärkt.

Die Industriemetalle befinden sich auf dem besten Weg, die Top-Performer 2020 zu werden und werden zusätzlich durch die heiße Nachfrage aus China sowie weltweiten Angebotssorgen verstärkt.

Am Freitag, den 11. Dezember, hatte der MSCI Industrial Metals Index - der den Preis von Kupfer, Nickel, Aluminium, etc. verfolgt - eine Zunahme von 21,4% im bisherigen Gesamtjahr zu verzeichnen, knapp unter dem Index der Edelmetalle, der um 21,9% zulegte. Der allgemeinere S&P GSCI, der Metalle sowie landwirtschaftliche und energiebezogene Rohstoffe misst, befand sich um knapp 10% im negativen Bereich.

Wie ich bereits diskutiert habe, hatte der Kupferpreis dieses Jahr Aufwind zu verzeichnen; nicht nur dank der wirtschaftlichen Stärke Chinas, dem größten Konsumenten des Metalls, sondern auch aufgrund dessen essentieller Rolle bei aufstrebenden Technologien wie Elektrofahrzeugen (EVs) und erneuerbarer, grüner Energie. Doch der heißeste Rohstoff war Eisenerz. Es wird bei der Herstellung von Stahl verwendet und ist 2020 um fast 70% gestiegen, wobei Eisenfutures, die an der Singapore Exchange gehandelt wurden, am Freitag erstmals seit Beginn des Kontrakts 2013 die 155 Dollar je Tonne überstiegen.

Im Herzen dieser Rally ist die rapide zulegende Fabrikaktivität auf der Welt. Im November befanden sich Produktionssektoren einer Vielzahl von Ländern im Expansionsmodus, so der monatliche Purchasing Manager's Index (PMI), der ein Frühindikator für die Nachfrage ist. Doch der Spitzenreiter ist China, die einzige, größere Volkswirtschaft, die nach dem Rückzug, der von der Pandemie ausgelöst wurde, eine robuste Erholung zu verzeichnen hatte. Die USA erholten sich im Vergleich zwar recht gut, doch haben noch einen langen Weg vor sich, um auf Niveaus von vor der Pandemie zurückzukehren. Im November lag die Anzahl der Jobs im Land fast 10 Millionen unter der Spitze im Februar.

Genug Benzin im Tank

Ich denke, dass die Rally gerade erst begonnen hat und dass wir 2021 noch höhere Assetpreise verzeichnen könnten; dafür gibt es mehrere Gründe. Nummer 1: Der nominierte Präsident Joe Biden plant, Infrastruktur zu seiner höchsten Priorität zu machen, nachdem er nächsten Monat ins Amt eingeführt wurde. Vorschläge gehen von Ausgaben über 2 Billionen Dollar aus, um Straßen, Brücken und Häfen zu verbessern, jedoch auch den EV-Sektor zu unterstützen sowie Ladestationen zu bauen, Schulbusse umzubauen, etc.

Bidens Plan könnte private Investitionen in die Infrastruktur anziehen, einschließlich von Renten- und Versicherungsfonds, so Reuters. Dies könnte wiederum den Basismetallmarkt aufrichten. Der zweite, wichtige Grund hat mit der Inflation zu tun, die durch zusätzliche Stimuluspakete und Gelddruckerei angetrieben wird. Letzte Woche hielt der legendäre Fondsmanager Ray Dalio von Bridgewater Associates ein "Ask Me Anything"-Event auf Reddit. Dabei meinte er, dass es unwahrscheinlich sei, das die "Flut an Geld und Kredit" nächstes Jahr abebben würde. "Assets werden gemessen in an Wert verlierendem Geld nicht sinken", meinte der Milliardär.

All dieses Geld wird irgendwohin fließen und dies umfasst Basismetalle und andere Rohstoffe. Der Kongress zieht derzeit ein Stimuluspaket über 908 Milliarden Dollar in Betracht, das derzeit vom Weißen Haus unterstützt wird. Laut Barron's ruft Gita Gopinath vom Internationalen Währungsfonds den Kongress dazu auf, das Rettungspaket selbst mit Risiko einer Inflationserhöhung zu verabschieden, was unterstützend für Rohstoffe wäre.

Erinnern Sie sich daran, dass die Federal Reserve nicht länger Interesse daran zu haben scheint, die Inflation einzudämmen. Im August enthüllte der Fed-Vorsitzende Jerome Powell einen neuen, politischen Ansatz, bei dem es der Inflation erlaubt werden würde, über gewisse Zeit über 2% zu steigen; das bedeutet, dass man monatliche Preiszunahmen tolerieren würde.