Resolute Mining Ltd.: Vorabzahlen und schwächerer Ausblick

15.01.2021 | Hannes Huster

Beginnen wir mit einer schlechten Meldung von Resolute Mining: Link.

Beginnen wir mit einer schlechten Meldung von Resolute Mining: Link.Der Goldproduzent veröffentlichte heute die Vorabdaten zum abgeschlossenen 4. Quartal, sowie die Prognosen für das neue Geschäftsjahr 2021.

Im 4. Quartal konnte Resolute 89.888 Unzen Gold produzieren, was die Gesamtjahresproduktion auf 395.136 Unzen Gold gebracht hat. Die Prognose lag bei 400.000 – 430.000 Unzen, so dass man die untere Vorhersage knapp verfehlte. Die All-In-Kosten lagen bei 1.074 USD (Prognose 980 - 1.080 USD).

Angesichts der vielen Probleme in Mali (Regierungsputsch mit anschließenden Handelsbeschränkungen, ausgefallenen Flügen etc. plus einen Streik der Gewerkschaft, plus Covid-19) finde ich die Zahlen gar nicht so schlecht. Die Prognose wurde bei den All-In-Kosten erreicht und wegen 5.000 Unzen rege ich mich nicht auf.

Ende des Jahres hatte Resolute 106 Millionen USD Cash. Die Prognose für 2021 fällt aber niedriger aus: 350.000 - 375.000 Unzen Gold zu All-In-Kosten von 1.200 - 1.275 USD.

Die Investitionen in die Projekte, die noch nicht in den All-In-Kosten vorhanden sind, sollen im laufenden Jahr bei insgesamt 35 Millionen USD liegen, was überschaubar ist.

Ende des Jahres lag die Verschuldung bei 337 Millionen USD, was bei einer Cash-Position von 106 Millionen USD eine Netto-Verschuldung von 231 Millionen USD ergibt.

100 Millionen USD in Cash werden im März erwartet, wenn das Unternehmen den Verkauf, der nicht produzierenden Bibiani-Mine in Ghana abschließen kann. Dies würde dann die Netto-Verschuldung auf 131 Millionen USD senken.

Einschätzung:

Ich bin weit davon entfernt, mir die Situation "gut reden" zu wollen, nur weil ich bei der Aktie investiert bin. Doch die Bewertung von Resolute ist derart günstig, dass ich auch weit davon entfernt bin, "Panik zu schieben".

Per Schlusskurs heute kommt die Firma auf einen Börsenwert von ziemlich exakt 600 Millionen USD. Geht der Verkauf von Bibiani über die Bühne, dann liegt die Netto-Verschuldung bei 131 Millionen USD, so dass wir auf einen EV von 731 Millionen USD kommen.

Bei einem Goldpreis von 1.800 USD und All-In-Kosten von 1.250 USD kann Resolute im laufenden Jahr eine Marge von 550 USD je Unze schaffen.

Bei 350.000 Unzen würde der operative Gewinn bei 192 Millionen USD liegen, bei 375.000 Unzen bei rund 206 Millionen USD. Bei einem EV von 731 Mio. USD hätten wir dann eine vereinfachte Bewertung mit einem KGV von 3,6 bis 3,8.

Fazit:

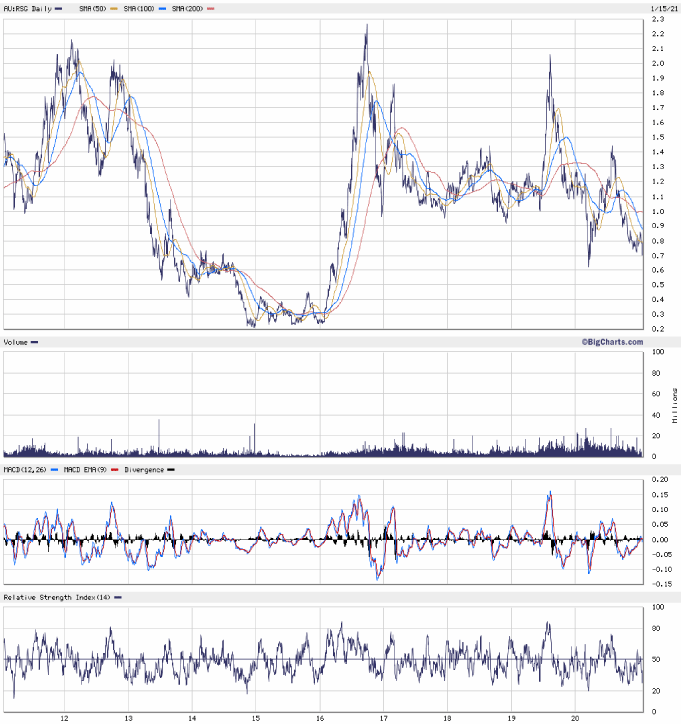

Die Aktie kam heute unter Druck in Australien und verlor 7,80%. Das ist in Ordnung, angesichts eines schwächeren Ausblicks. Ich gehe davon aus, dass der Übergangs-CEO die Zahlen bewusst konservativ angesetzt hat, alles andere wäre für ihn zu riskant. Doch selbst wenn man diese Prognosen nur in der Mitte treffen würde, würde die Firma gutes Geld im Jahr 2021 verdienen.

Im 4. Quartal musste Resolute nochmals 60.000 Unzen zu 1.647 USD über die Hedges liefern. Im 1. und 2. Quartal 2021 sind es jeweils 30.000 Unzen zu 1.576 USD, danach fallen die Lieferungen auf 18.000 bzw. 15.000 Unzen im Quartal (1.670 USD). Somit sind 93.000 von voraussichtlich 350.000 - 375.000 Unzen zu niedrigeren Preisen anzuliefern. Der Rest kann am Markt verkauft werden.

© Hannes Huster

Quelle: Auszug aus dem Börsenbrief "Der Goldreport"

Pflichtangaben nach §34b WpHG und FinAnV

Wesentliche Informationsquellen für die Erstellung dieses Dokumentes sind Veröffentlichungen in in- und ausländischen Medien (Informationsdienste, Wirtschaftspresse, Fachpresse, veröffentlichte Statistiken, Ratingagenturen sowie Veröffentlichungen des analysierten Emittenten und interne Erkenntnisse des analysierten Emittenten).

Zum heutigen Zeitpunkt ist das Bestehen folgender Interessenkonflikte möglich: Hannes Huster und/oder Der Goldreport Ltd. mit diesen verbundene Unternehmen:

1) stehen in Geschäftsbeziehungen zu dem Emittenten.

2) sind am Grundkapital des Emittenten beteiligt oder könnten dies sein.

3) waren innerhalb der vorangegangenen zwölf Monate an der Führung eines Konsortiums beteiligt, das Finanzinstrumente des Emittenten im Wege eines öffentlichen Angebots emittierte.

4) betreuen Finanzinstrumente des Emittenten an einem Markt durch das Einstellen von Kauf- oder Verkaufsaufträgen.

5) haben innerhalb der vorangegangenen zwölf Monate mit Emittenten, die selbst oder deren Finanzinstrumente Gegenstand der Finanzanalyse sind, eine Vereinbarung über Dienstleistungen im Zusammenhang mit Investmentbanking-Geschäften geschlossen oder Leistung oder Leistungsversprechen aus einer solchen Vereinbarung erhalten.