Silber knapp - SLV warnt vor Preisschwankungen

15.02.2021 | Markus Blaschzok

- Seite 2 -

Einen Short-Squeeze sehe ich erst einmal nicht auf den Silbermarkt zukommen, doch wird das neue Bewusstsein für Silber bei Millionen von Investoren zusätzliche Nachfrage entfachen und dies letztlich den Preisauftrieb von Silber verstärken. Steigt die Nachfrage, dann steigt der Preis. Das Potenzial für Silber ist enorm. Wird die Werbetrommel für Silber weiterhin gerührt, so könnte die zusätzliche Nachfrage ein dauerhaftes Defizit am Silbermarkt erzeugen und den Preisauftrieb deutlich unterstützen. 100 US-Dollar je Feinunze scheinen dann in 2022 durchaus möglich zu sein. Dies dürfte jedoch nach dem alten Muster kurzer und heftiger Preisanstiege erfolgen, auf die starke Preisrücksetzer und eine Streckfolter folgen, bevor der nächste Preisanstieg beginnt.

SLV-ETF warnt vor starken Preisfluktuationen

Durch die Angriffe auf den Silberpreis erfolgten Zuflüsse in den Silber-ETF "SLV" vom 29. Januar bis 3 Februar in Höhe von 3.416 Tonnen. Nie zuvor gab es binnen so kurzer Zeit so hohe Zuflüsse, was die Manager des ETFs vor große Probleme stellten. Sie hatten daraufhin am 3. Februar das Prospekt des ETFs geändert, um auf künftige Probleme im Zusammenhang mit einer kurzfristigen Explosion der Nachfrage hinzuweisen.

"Ein plötzlicher Anstieg der Nachfrage nach Anteilen, der das Angebot vorübergehend übersteigt, kann zu einer Preisvolatilität der Anteile führen. … Dies könnte zu volatilen Preisbewegungen der Anteile führen, die nicht direkt mit dem Silberpreis korreliert sind. … Der Handelspreis der Anteile war in letzter Zeit volatil und könnte es auch weiterhin sein."

Es wird erklärt, dass man womöglich nicht in der Lage sein wird, noch einmal so große Mengen Silber kurzfristig für den ETF zu kaufen und entsprechend neue Anteile herauszugeben. Das bedeutet, dass bei entsprechender Nachfrage nach SLV-Anteilen der Preis dieser kurzfristig stark ansteigen kann, während der unterliegende Silberpreis diese Bewegung nicht mit nachvollzieht. Leerverkäufer dieser Anteile könnten dann starke Verluste erleiden, obwohl der Silberpreis nicht entsprechend gestiegen ist.

Der Silbermarkt hatte in der Vergangenheit bereits extreme Preisschwankungen erlebt, die oft in keinem Zusammenhang mit der Verwendung von Silber in Schmuck, Technologie und industriellen Anwendungen standen, noch im Verhältnis zu den Förderkosten in den wichtigen produzierenden Ländern wie China, Mexiko und Peru.

Spekulanten könnten hier einen Angriffspunkt sehen, um einen Short-Squeeze bei den Leerverkäufern des ETF auszulösen, wenn dieser kurzfristig nicht genügend Silber in der Form erwerben kann, die für den Fonds akzeptabel sind, da in der Regel nur 1.000 Unzen Barren eingelagert werden. Dies hätte wiederum tatsächliche Auswirkungen auf den Silberpreis.

Für das Trading am Gold- und Silbermarkt bieten solch starke Preisschwankungen große Chancen, wenn man mit der hohen Volatilität, dank eines guten Risikomanagements, umgehen kann. Für Kleinanleger ist diese hingegen eher als eine Gefahr zu sehen, da diese erst nach Preissprüngen aufmerksam werden und oftmals dann kaufen, wenn der Preis kurz vor der Korrektur steht.

Mit den Lockdowns, dem Abbruch von Lieferketten und der gesunkenen Minenproduktion, sowie dem hochinflationären Umfeld, das zu gestiegener Investmentnachfrage durch Investoren und Spekulanten geführt hat, gibt es mittel- bis langfristig nur eine Richtung für Silber - nach oben! Rücksetzer bieten Kaufchancen, die man als Investor und als Trader nutzen sollte, um bei dem nächsten Anstieg im neuen übergeordneten Bullenmarkt dabei zu sein. 100 US-Dollar je Feinunze im nächsten Jahr 2022 sind kein Wunschdenken mehr, sondern könnten schneller Realität werden, als es sich manch einer vorstellen kann.

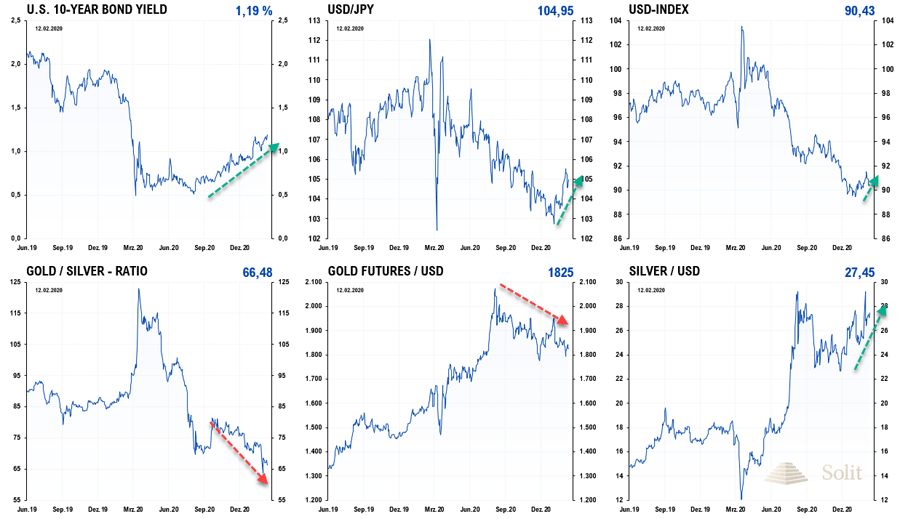

Kurzfristige Risiken aufgrund steigender Zinsen und eines stärkeren Dollars

Aufgrund der kurzzeitig extrem starken physischen Nachfrage, die immer noch nachwirkt und ein leichtes Defizit am Markt erzeugt, zeigte sich der Silberpreis deutlich stärker in den vergangenen Wochen als der Goldpreis. Der Goldpreis testete in der vergangenen Handelswoche wieder einmal die wichtige Unterstützung bei 1.800 USD (1.500 Euro) und damit die Unterseite seiner Handelsspanne.

Der Silberpreis testete hingegen die Oberseite seiner Handelsspanne bei 28 US-Dollar, was diametral gegensätzlich ist - auch zu den Erfahrungen der letzten Jahrzehnte. Normalerweise korrigiert der Silberpreis stärker als der Goldpreis in Korrekturen und steigt stärker während Anstiegen. Dass der Silberpreis nun hingegen haussieren kann, während der Goldpreis fällt, ist ein für Trader außergewöhnliche Auflösung der bisherigen Korrelation, die eine Zeitenwende und Aufholjagd am Silbermarkt einläuten könnte.

Da sich der Silberpreis stärker zeigte, fiel das Gold-Silber-Ratio wieder auf 66,5. Wer zum Crashtief des Silberpreises, als das Ratio kurzzeitig auf 130 anstieg, all sein Gold verkaufte und in Silber investierte, ist nun in der Lage das Silber in die doppelte Menge Gold zurückzutauschen, was einer zusätzlichen Rendite von 100% entspricht.

Die Zinsen und der US-Dollar steigen, was kurzfristig Verkaufsdruck beim Gold verursacht