Titanischer Gradmesser für die steile Zukunft von Gold

24.03.2021 | Matt Piepenburg

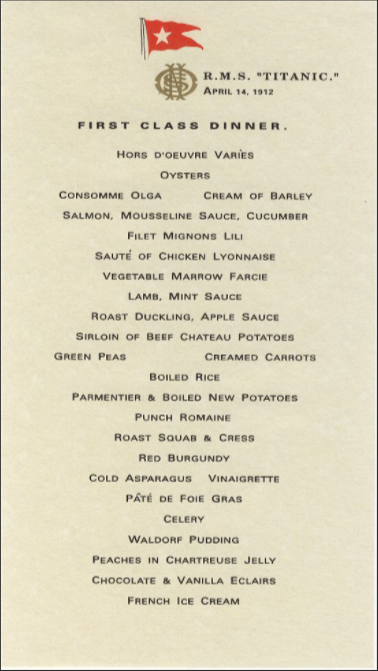

Wer sich in dieser allgemeinen Phase der Marktdämmerung über das wahnhafte Verhalten bestimmter Aktientitel aufregt, handelt in etwa so wie ein Titanic-Passagier, der sich wegen der Dessert-Auswahl auf der Abendkarte echauffiert. Diesen Scherz bringe ich häufiger.

Wer sich in dieser allgemeinen Phase der Marktdämmerung über das wahnhafte Verhalten bestimmter Aktientitel aufregt, handelt in etwa so wie ein Titanic-Passagier, der sich wegen der Dessert-Auswahl auf der Abendkarte echauffiert. Diesen Scherz bringe ich häufiger.

Klar: Das wahre Problem ist der Eisberg, auf den man zusteuert, und nicht Schokolade oder Vanille-Eclairs, Amazon oder Tesla und sogar Bitcoin oder Gold.

Heutzutage stehen und fallen alle großen Fragen, Variablen und auch Eisberge mit den "Makros" - Sie wissen schon: langweilige Dinge wie die historisch beispiellosen (und unrückzahlbaren) Schuldenstände, völlig absurde Blasenbildung bei Risikoanlagen und auch die unnatürlichen Maßnahmen, die Zentralbanken und Politiker, zur Verzögerung des Unvermeidlichen, ergreifen werden und ergreifen müssen.

Worauf man achten sollte

Zentralbanken und Haushaltsdefizite zählen in diesem Zusammenhang zu jenen großen Variablen, die man im Blick haben sollte - wie auch das Steigen und Fallen von Anleiherenditen und Inflationsquoten.

Was immer man von der COVID-Pandemie und der anschließenden staatlichen Unterstützungspolitik halten mag, in den USA gibt es heute 10 Millionen Arbeitslose mehr als letztes Jahr, trotz massiver staatlicher Unterstützung.

Zudem muss davon ausgegangen werden, dass es noch mehr staatliche Hilfen geben wird und dass demzufolge auch die Staatsverschuldung steigen wird (gerade weil der US-Kongress mit der Unterstützung Bidens rechnen kann).

Mehr Hilfen (womöglich umfangreicher als unter der letzten Administration) bedeuten auch eine steigende Geldangebotsproduktion und steigende Geldangebotsinflation zur "Finanzierung" dieser Hilfen.

Innerhalb von nur einem Jahr ist es zu einem gewaltigen Anstieg im breiter gefassten US-Geldangebot gekommen (broad money - bestehend aus gedrucktem Geld, bereits umlaufender Währung, Giro- und Sparkonten etc.). Auch in diesem Jahr dürfte dieses Geldmengenaggregat weiter wachsen.

Rational betrachtet, kann man also von folgender Situation ausgehen: Große Hilfspakete werden verabschiedet, zur Finanzierung dieser Hilfen werden Anleihen emittiert, die Fed wird diese Anleihen weiterhin aufkaufen (aktuell geschieht das in einem Umfang von 80 Mrd. $ monatlich). Und man darf davon ausgehen, dass sich das Defizit um mindestens eine weitere Billiarde $ erhöhen wird.

Warum Defizite ins Gewicht fallen

Defizite sind wichtig, keine Frage. Sie sind wie Krediteiswürfel, die sich in Schuldeneisberge verwandeln.

Wir können also mit recht hoher Zuversicht davon ausgehen, dass die Geldschöpfung, die zum Kauf der ansonsten unbeliebten Staatsanleihen benötigt wird, nicht aufhören wird.

Warum?

Die Antwort ist so einfach wie tragisch: Würde die Fed diese Staatsanleihen nicht aufkaufen, stiegen deren Anleiherenditen und folglich die Zinssätze (und somit die Schuldenfinanzierungskosten).

Das eigentliche Problem ist: Die Federal Reserve und das US-Finanzministerium sind in die Enge getrieben – steigende Zinsen können sie sich nicht leisten. Nicht einmal das kleinste Bisschen.

Um die Zinsen auf unnatürlich niedrigen Ständen zu halten, ist die Ausübung verzweifelter Ertragskurvenkontrolle (EKK) somit unvermeidlich.

Die Fed hat KEINE ANDERE MÖGLICHKEIT als dieses Muster (man denke ans 4. Quartal 2018 & 2019) fortzuführen und - sobald ein Markt in die Knie geht - mit Geldschöpfung (QE) zur Rettung zu eilen, um wenig nachgefragte Anleihen aufzukaufen und dabei Anleiheerträge und -zinsen unnatürlich niedrig zu halten (EKK).

Zu unserem Leidwesen wird es also mehr QE und mehr EKK geben - und auch mehr von diesen "Uh-Oh"-Momenten. Hach! All das ist unvermeidlich, bis dieses ganze manipulierte Konstrukt implodiert …