Die Werkzeuge der Fed sind kaputt

14.06.2021 | Michael Pento

Die US-Notenbank hat sich von einer Institution, die ursprünglich dazu gedacht war, notleidenden Banken zu helfen, zu einer Institution entwickelt, die glaubt, dass es nun zu ihrem Aufgabenbereich gehört, Vermögensblasen aufrechtzuerhalten, die globale Erwärmung zu bekämpfen und rassistische Ungerechtigkeiten zu beseitigen. Eine weitere Verzerrung des ursprünglichen Zwecks der Fed besteht darin, dass sich ihr Mandat von der Gewährleistung stabiler Preise und Vollbeschäftigung auf die Schaffung einer Inflationsrate von über 2% für einen Zeitraum geändert hat, der der Dauer entspricht, in der sie unter diesem Niveau lag.

Die US-Notenbank hat sich von einer Institution, die ursprünglich dazu gedacht war, notleidenden Banken zu helfen, zu einer Institution entwickelt, die glaubt, dass es nun zu ihrem Aufgabenbereich gehört, Vermögensblasen aufrechtzuerhalten, die globale Erwärmung zu bekämpfen und rassistische Ungerechtigkeiten zu beseitigen. Eine weitere Verzerrung des ursprünglichen Zwecks der Fed besteht darin, dass sich ihr Mandat von der Gewährleistung stabiler Preise und Vollbeschäftigung auf die Schaffung einer Inflationsrate von über 2% für einen Zeitraum geändert hat, der der Dauer entspricht, in der sie unter diesem Niveau lag.Aber die Mitglieder des FOMC behaupten, dass es nichts zu befürchten gibt, wenn die Inflation jemals zu heiß werden sollte, weil sie die Instrumente hat, um sie unter Kontrolle zu bringen. Mit anderen Worten: Wenn nötig, kann das FOMC nicht nur QE stoppen, sondern auch die Zinsen aggressiv genug anheben, um die Inflation zu besiegen, ohne dabei die Märkte und die Wirtschaft zu zerstören. Lassen Sie uns sehen, wie wahr diese Behauptung wirklich ist.

Doch bevor wir dazu kommen, wie "erfolgreich" die Fed die Inflation zähmen wird, ist auf dem Weg zum 2%-Ziel eine lustige Sache passiert. Unsere Zentralbank konzentriert sich auf die unglaublich verzerrte Kerninflationsrate, die im Preisindex der persönlichen Konsumausgaben zu finden ist. Aber in der Zwischenzeit steigen die Preise in der realen Welt an. So stieg die PCE-Inflation im April um 3,65% im Jahresvergleich. Und selbst in der von der US-Notenbank bevorzugten Kennzahl stiegen die Preise um 3,1% gegenüber dem Vorjahr. Und nicht nur das: Eine etwas weniger frisierte Inflationsstatistik, die sich in der CPI-Metrik wiederfindet, zeigte einen Preisanstieg von 4,2% im Jahresvergleich.

Wenn Sie einen noch genaueren Blick auf die aktuelle Inflationsrate werfen wollen, schauen Sie sich einfach die Hauspreise an, die laut Redfin-Daten um 21% im Jahresvergleich gestiegen sind. Auch die 19 Rohstoffe im CRB-Index sind in den letzten 12 Monaten um über 60% gestiegen. Man kann mit Sicherheit sagen, dass die tatsächliche Inflationsrate bereits weit über dem unsinnigen 2%-Ziel der Fed liegt.

Diese absurden Inflationsraten wurden dadurch erreicht, dass die Bürger zwischen 3/20-3/21 6 Billionen Dollar dafür bezahlt haben, zu Hause brach zu liegen und keine Waren und Dienstleistungen zu produzieren. Dadurch entstanden Versorgungsengpässe und eine riesige Leere, um die massive Liquiditätswelle zu absorbieren. Daher ist die Inflationsrate bereits auf einen Punkt geklettert, der die Wirtschaft dramatisch destabilisiert. Das ist das Dilemma für unser Finanzministerium und die Fed: Weiter Geld drucken und die Inflation ins Unermessliche steigen lassen, was den Aktienmarkt und die Wirtschaft zerstören wird. Oder man stoppt die Monetarisierung der Schulden und lässt die Gravitationskräfte der Deflation die gigantischen Vermögensblasen implodieren. Angesichts der Geschichte der Fed ist es klar, dass Powell bald wieder versuchen wird, die Investoren davon zu überzeugen, dass die US-Wirtschaft geheilt ist und es Zeit ist, die Geldpolitik zu normalisieren.

Die meisten in der Regierung und an der Wall Street behaupten, dass das Finanzministerium langsam und unbedenklich seine Ausgaben reduzieren kann, während die Fed allmählich aufhört, Geld zu drucken. Dies ist jedoch aufgrund der massiven Verschuldung, die seit Beginn der weltweiten Pandemie aufgenommen wurde, und des irrsinnigen Niveaus der Vermögenspreise - die auf kostenlosem und kontinuierlichem Gelddrucken beruhen - praktisch unmöglich.

Zwanzig Prozent der größten US-Unternehmen fallen in die Kategorie "Zombie" (was bedeutet, dass sie nicht genug Geld verdienen, um auch nur die Zinsen für ausstehende Schulden zu zahlen). Diese großen Unternehmen sind laut Barron's mit etwa 2,6 Billionen Dollar verschuldet. Sobald der Hahn des freien Geldes zugedreht wird, wird es zu massiven Insolvenzen kommen. Die Vermögensblasen in Schrottanleihen, Immobilien und Aktien wurden auf diesem risikofreien Zinssatz von null Prozent aufgebaut. Nimmt man ihn weg, endet das Spiel in einer Katastrophe.

Die Geschichte ist in Bezug auf diese Dynamik eindeutig. Im Jahr 2000 - dem Höhepunkt der NASDAQ-Blase - lag die Fed Funds Rate (FFR) bei 6,5%. Sie wurde bis Juni 2003 auf 1% gesenkt, um den Schmerz des implodierenden Aktienmarktes zu lindern. Aber im Juni 2006 versprach die Fed, dass die Krise vorbei sei und ließ die FFR wieder auf einen niedrigeren Höchststand von 5,25% sinken. Doch Bernanke hatte sich geirrt. Die Annäherung der Zinssätze an den Durchschnittssatz führte zu einem Absturz des Immobilienmarktes. Im Zuge der Großen Finanzkrise wurde der FFR bis Dezember 2008 auf null Prozent gesenkt - es war das erste Mal in der Geschichte, dass Geld fast kostenlos wurde.

Natürlich sind die Mitglieder des FOMC sehr langsame Lerner. Die Fed versicherte einmal mehr einem müden Verbraucher, dass der einmal in hundert Jahren auftretende Sturm vorüber sei, und der derzeitige Fed-Chef Jerome Powell beendete die von Janet Yellen begonnene Arbeit, als er die Zinsen 2018 auf einen weiteren Tiefstand von nur 2,5 % brachte. Ein Crash am Aktienmarkt im Herbst 2018 und eine Krise am REPO-Markt im Sommer 2019 veranlassten die Fed jedoch, die Zinsen dreimal zu senken, bis auf 1,75% im Oktober desselben Jahres. Es überrascht nicht, dass die weltweite Pandemie den FFR schließlich wieder auf null Prozent brachte, aber er war bereits vor dem Aufkommen von COVID-19 auf dem Weg dorthin.

Gelddrucken, Schuldenanhäufung und Vermögensblasen sind das fragile Fundament geworden, auf dem die aktuelle Wirtschaft aufgebaut ist. Daher ist die Vorstellung, dass die Fed ihr 120 Milliarden Dollar pro Monat schweres QE-Programm beenden und die Zinssätze allmählich wieder in die Nähe des normalen Niveaus von 5-6% anheben kann, lächerlich. In der Tat wäre es schockierend, wenn sie die Zinssätze in die Nähe des früheren Höchststandes von 2,5% bringen könnte - der neue untere Höchststand des FFR liegt angesichts des massiven Anstiegs der Zahl der insolventen Unternehmen und der unhaltbaren Aktienbewertungen wahrscheinlich unter einem Prozent.

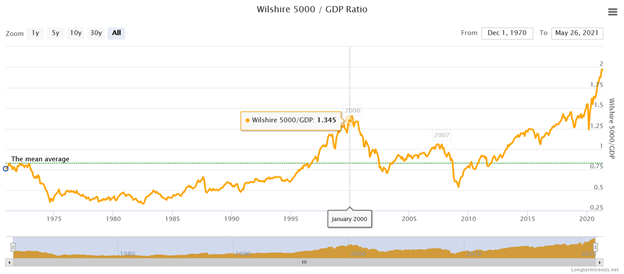

Vergessen Sie die zweiprozentige PCE-Kerninflation. Die unhaltbare Inflation manifestiert sich im Moment akut in den Vermögenspreisen! Die Regierung und viele Unternehmen können jedoch nur so tun, als seien sie zahlungsfähig, solange die Kreditkosten nahe bei Null liegen. Nimmt man das freie Geld weg, geht das ganze System den Bach runter. Für den Beweis, denken Sie einfach an die folgenden drei Schlüsseldatenpunkte. Zum Beweis schauen Sie sich einfach die folgenden drei Schlüsseldiagramme an.

Wenn die Fed die Zinssätze schon vorher nicht normalisieren konnte, wie könnte sie es dann jetzt auch nur annähernd schaffen?

Die Wahrheit ist, dass jede echte Anstrengung, die Geldpolitik wieder auf den alten Höchststand von 2,5% zu straffen, die Kreditmärkte erneut zum Einfrieren bringen wird, was einen stärkeren Marktabsturz verursachen dürfte als die anderen früheren Versuche, die Kreditkosten zu normalisieren. Nichtsdestotrotz wird Powell den Durchschnittsanleger bald auf diesen vorhersehbar gefährlichen Weg ins Verderben führen. Die Frage ist, was passiert, wenn Verbraucher und Investoren die Erleuchtung erlangen, dass die Werkzeuge der Fed zum Zweck der Zähmung der Inflation nun kaputt sind?

© Michael Pento

www.pentoport.com

Der Artikel wurde am 7. Juni 2021 auf www.pentoport.com veröffentlicht und exklusiv für GoldSeiten übersetzt.